“百年老店”上海家化(600315-CN)的2020年过得并不顺坦。

2月2日午后,上海家化股价盘中闪崩,午后跳水跌停。公司计划在当日晚间发布年度业绩。

当晚,在线上业绩说明会上,公司董事长兼首席执行官潘秋生表示在当晚公布业绩之后,第二日的市场应该会有正确的反应。对公司2日午后闪崩,潘秋生表示不予置评。

果然,3日早上开盘后,上海家化股价直线拉升涨停,至收盘报39.9元,买一封单23413手。今年年内,上海家化股价从阶段性底部回升,截至3日区间涨幅为15%。

公布年报前后两日先后经历的跌停和涨停,上海家化的2020年年报有什么特别之处呢?

上海家化作为成立于1989年的国民日化企业,旗下众多品牌都拥有比新中国更悠长的历史:雙妹品牌曾是民国上海名媛的挚爱;美加净品牌生产的发蜡、摩斯、护手霜是不少人家里祖孙三代共同的回忆;六神(Six God)花露水更是居家旅行必备;还有诞生于英国的婴童用品品牌汤美星……

如此在国人生活中无处不在的日化品牌,放眼全球大概也就只有宝洁(P&G)可以媲美。

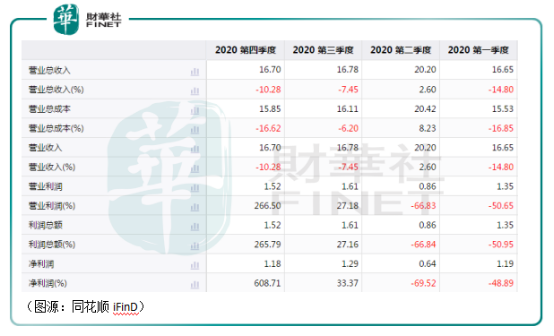

但即便是如此家喻户晓的国民日化企业,也还是难耐疫情无情。去年四个季度中,公司第一、三、四季度营业收入分别同比下降14.8%、7.45%及10.28%。前两季的净利润还分别下降49%和70%。

上海家化解释,去年收入下降主要是受疫情影响,百货、传统CS以及电商渠道调整导致。该调整结果是公司线上和线下业务表现的迥异:全年上海家化线上渠道实现29.76亿元营业收入,同比增长15.24%;线下渠道则实现40.52亿元营业收入,同比下降19.09%。

线下百货渠道方面,上海家化采用“战略性闭店的缩编战略”,去年共关闭462家低单产专柜及门店,年底存续专柜及门店数量减至977家。

在削减线下渠道数量之后,上海家化的“三费”亦在去年出现了较大幅度的下滑。第四季尤为明显,销售费用大幅下降36.7%、管理费用下降26.1%、研发费用下降28.1%。

按年报披露,销售类费用中下滑比较明显的营销类费用及差旅费用;管理费用中降幅比较大的是工资福利类费用、办公费用、差旅费用及股份支付费用。

对比2019年和2020年上海家化母公司员工的数量,2019年公司职员合共为862人,2020年为852人,相差不大。在员工总数相差不大的情况下,上海家化工资福利费用、股份支付费用等大幅减少,推断公司内部员工为了年报数字好看,可能都付出了不少代价——尤其考虑到,“三费”下滑最大的时间点是去年第四季。

虽然公司各个季度利润逐步改善,但实际上并不值得外界太过欣喜。

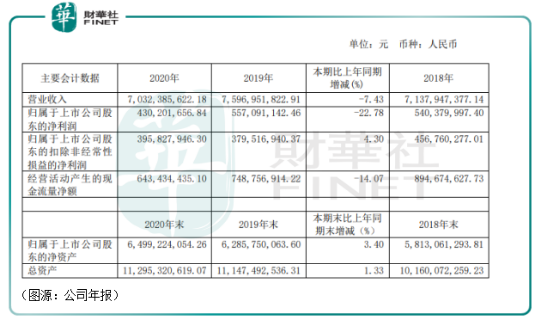

2020年全年内,上海家化营收为70.32亿元,同比下降7.43%;净利润为4.3亿元,同比下降23%。

旁人看上海家化的年报,大致分三个阶段:首先是公司净利润大幅下滑,业绩肯定不算好;然后看到第四季公司净利润同比大增609%,公司经营已在强劲复苏;最后看到公司第四季的“三费”大幅滑坡,原来上海家化的强劲复苏,也并没有那么强劲。

用其他媒体的说法来看,上海家化的年度业绩“半喜半忧”,因此走出隔日的天地板,也合乎情理。

在业绩说明会上,潘秋生表示,如果按新准则来核算,上海家化营收同比只下降了2.5%。同口径之下2020年销售只下降了两个亿,主要原因是去年全年公司减了4亿库存,包括3亿的百货库存,1亿的电商库存。如果没有主动去库存的话,上海家化去年已经实现了收入正增长。

从年报披露的库存项目明细来看,上海家化库存商品的账面余额的确有所减少,但只从2019年年底的8.47亿元减少到8.05亿元,降幅并不算太大。

随着公司为应对疫情而作出的线下渠道改革基本已告完成,进入2021年日化行业经营环境恢复正常之后,外界更关心的一定是上海家化品牌在今年的销售情况而非“喜忧参半”的2020年。

除了渠道改革之外,上海家化去年将上市新品从500+减少至300+规模,今年将继续精简新品,将资源聚焦在爆品的打造上。

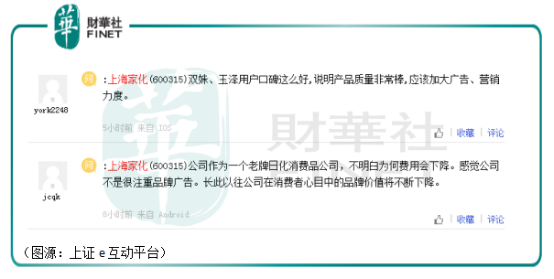

而要打造“爆品”,尤其在化妆品领域,上海家化必然离不开有效的营销策略。在这方面,百年老品牌上海家化相较新近冒起的花西子、完美日记等国货美妆品牌,其营销力度和营销手段上都差得比较远。

据披露,公司从去年下半年开始采用oCPM 传播解决方案(Optimized Cost per Mille,优化后的千次曝光成本),追踪抖音、微信等重点平台的全链路数据,指导广告投放策略迭代和优化。线上则在提升直播和短视频上的组织能力。

说得比较复杂,但归结起来上海家化的线上营销策略仍然是大数据广告投放+直播/短视频露出两个主要方向。

与此同时,完美日记等后起之秀已通过IP联名、私域流量运营增加复购、国产平替等多种“玩出花”的营销手段将“国货”品牌打造成为“国潮”品牌,俘获了一众年轻消费者的心。

在消费领域,向来有得年轻人得天下的说法。“百年老字号”上海家化因为品牌打造和营销成果有限,在年轻人的观念中存在感并不强,因此始终无法出到爆品。

在上证e互动平台上,不少小散股东都表达了类似加大品牌营销力度的建议。

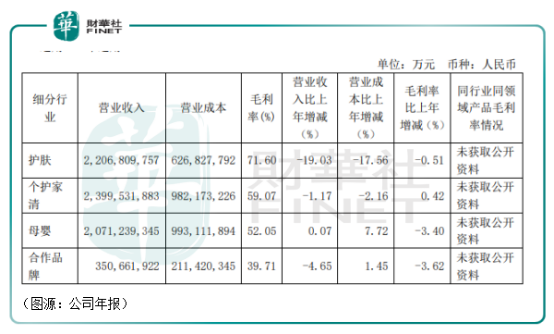

另外,公司各品类产品毛利率下降亦是值得关注的问题。去年,上海家化除个护家清产品外,其他护肤、母婴和合作品牌产品的毛利率分别同比下降0.51%、3.4%和3.62%。

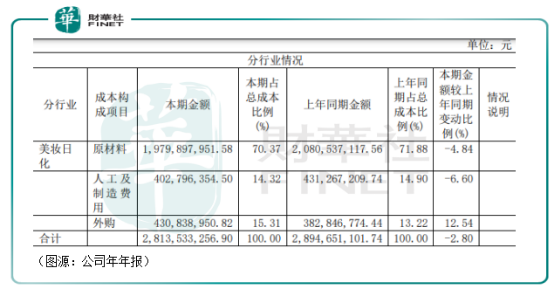

以上产品成本主要分为人工、原材料及制造费和外购三项,占比最重的则是原材料成本。上海家化要提升毛利率,需要最小化原材料价格波动的影响。

根据业绩说明会,上海家化2021年的目标是要重点推进创新爆品打造、复兴佰草集品牌、提升毛利、继续优化库存管理等,今年的营收将比2020年实现两位数增长。

愿景是好的,但年老的上海家化能否完成转身呢?

按近三年的平均动态市盈率衡量,现在的上海家化无论是股价还是估值都在三年平均水平之上。结合公司去年并不算太突出的业绩表现、今非昔比的品牌影响力和在各种媒介上甚少露面的营销力度,我认为“百年老字号”上海家化对比丸美、完美日记等国潮美妆品牌,至少在营销方面,及至增长前景都是有所不如的。

现在的股价其实已经大致反映了市场对上海家化后市走势的看法。

在国潮新浪潮的行业发展大趋势下,上海家化的“百年老字号”即是它的优势,也是它的劣势。优势是其国民度较高,覆盖的消费者人群比较广,劣势是品牌形象固化,难获得年轻消费者的青睐。

船大难掉头,就是这么个道理。

而要重塑上海家化的品牌形象(参考成功转型的“潮牌”李宁),可能需要公司在营销上大力投入——但这却是与其今年的控费目标相悖的。

站在行业转型发展的十字路口,上海家化有些年迈,还有些端着,舍不得改变自己民国以来的形象。这样的上海家化,前路可能仍旧挣扎。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)