最近券商都用“柳暗花明”或是“否极泰来”等词,来点评中国平安(02318-HK, 601318-CN),意指经历了2020年的跌宕之后,中国平安终能“平安大吉”。

这不,公布2020年业绩的第二天(2021年2月4日),平安的A股和H股均逆市大涨。其中A股涨4.02%,收报79.62元人民币;H股涨2.17%,收报91.75港元。相较而言,同日上证指数跌0.44%,收报3501.86点;恒生指数跌0.66%,收报29113.5点。

这似乎印证了券商们的看法。

平安是否真的平安无虞?我们就来拆解一下中国平安的2020年业绩以及可能面对的风险。

2020年整体业绩不算理想

按中国会计准则编制(下同)的2020年业绩显示,中国平安的全年收入同比增长4.2%,至1.22万亿元(单位人民币,下同);归母营运利润同比增长4.9%,至1394.7亿元;扣非归母净利润同比增长3.1%,至1435.4亿元。扣非基本每股收益同比增长3.6%,至8.12元。平安宣派股息每股2.2元,同比增长7.3%。

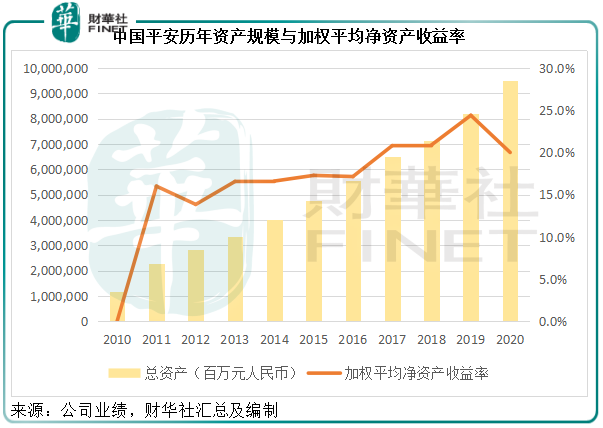

从下表可见,平安的总资产规模逐年扩大。截至2020年末,其资产规模达到了9.528万亿元,按年增长15.87%。但与此同时,股本回报率却按年下降了4.4个百分点,至20%,反映每一股本投入产生的收益有所下降。

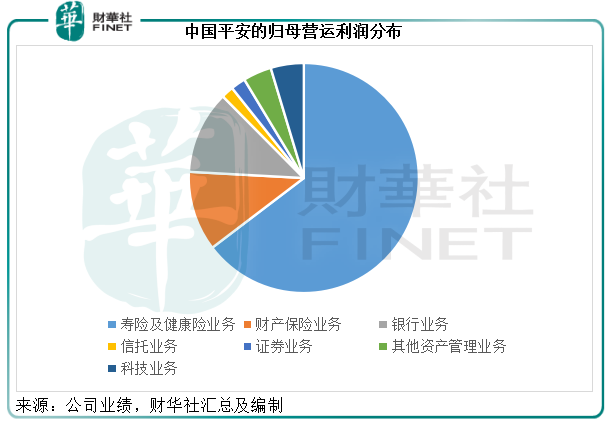

2020年,寿险及健康险业务贡献归母营运利润926.72亿元,同比增长5.24%,占总额的66.44%,是最主要的盈利来源。然而,从该分部的盈利表现来看,利润增长或主要得益于投资收益,抵消了寿险及健康险业务的下降。

期内,寿险及健康险分部的净投资收益同比增长13.99%,至1489.9亿元;而已赚保费却按年下降2.48%,至5043.26亿元。

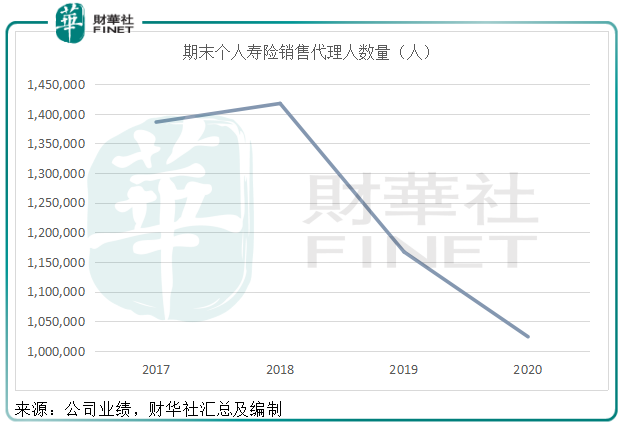

尤其值得注意的是代理人产能和新业务价值的收缩。2020年,代理人渠道新业务价值同比下滑37.1%,至429.13亿元,人均每年新业务价值同比下降28.4%,至40,688元。截至2020年12月31日,个人寿险销售代理人数量同比下降12.3%,至102.38万人。

平安解释,疫情冲击以及宏观和个人收入不确定性增加,令客户消费支出暂时放缓,是导致其新业务价值下降的主要原因。

财险方面,原保险保费收入同比增长5.5%,至2858.5亿元,但是赔付率上升了3.2个百分点,令综合成本率上升2.7个百分点,至99.1%,相较去年同期为96.4%,所以承保利润同比下滑75.1%,至20.9亿元。不过,总投资收益同比增长2.2%,至183.7亿元,在一定程度上抵消了承保利润下滑的负面影响,归母营运利润同比下降22.9%,至160.83亿元。

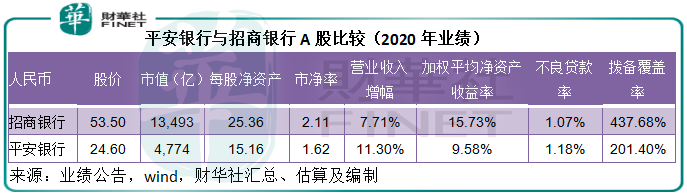

银行业务方面,平安银行(000001-CN)实现营业收入1535.42亿元,同比增长11.3%,主要受非利息收入同比增长12.28%带动,但是信用及其他资产减值损失增加18.3%,至704.18亿元,所以净利润仅按年增长2.6%,至289.28亿元。见下表平安银行与招商银行(03968-HK,600036-CN)的比较。

资产管理业务方面,得益于期内资本市场的优异表现,证券业务和其他资产管理业务强劲增长,抵消了信托业务净利润收缩4.6%的负面影响,整体净利润同比增长18%,至122.92亿元。

科技业务可以说是平安去年业绩力挽狂澜的重要因素。陆金所(LU-US)在去年下半年成功上市。到目前为止,四家金融和医疗科技上市公司的总市值已超过800亿美元。2020年,科技业务的营运利润同比增长76.38%,至82.21亿元。

总括而言,寿险和健康险业务的新业务价值下滑加上财险业务的赔付率上升,是拖累其整体业绩表现的主要原因,市场早已料到,因为这在其前三季业绩中已有反映,那么它的“花明”在哪?

“花明”?

对比中国平安的2020年前三季业绩和全年业绩,可以发现第四季业绩其实已显著改善,不过主要受到非银业务收入强劲增长以及投资收益大增1.27倍所带动,季度合计净利润同比增长1.02倍,至400.58亿元。

在全年业绩中,平安提到寿险改革的顶层设计已于2020年基本完成,且部分项目已落地、推广,2021年将持续深化改革。

寿险改革一直是大家所关注的重点,因为寿险是平安的主要收入和利润来源以及竞争优势所在,近年其代理人团队规模持续收缩已令人担忧。自2019年全年业绩发布之后,平安也多次提到这项改革,会从文化、模式、经营、产品、渠道五大方面全方面赋能升级业务队伍,但由于2020年遇到疫情,成效一直未见。

不过,近日银保监会发布了《保险公司偿付能力管理规定》,进一步细化和加强险企监管标准。监管趋严将令保险公司分化加剧,头部险企将得益于行业集中度的提高。平安的寿险改革或正逢其时,也许能巩固其龙头位置。若2021年寿险改革成效显现,那么将为平安带来正面的影响。

在投资方面,2020年平安的固收类资产占比有所提高,而股权型金融资产和现金的占比有所下降。平安在业绩发布会上表示将继续秉持稳健投资的理念,债券方面缩短久期,非标会保持在1000亿配置水平,而股票方面,则期待低估值高分红的股权资产稳步复苏带来收获。在权益投资方面,汇丰(00005-HK)若恢复派息,或可为其带来分红和股价利好支持,平安表示按正常情况下,汇丰可为其带来60亿分红,过去数年已累计取得133亿分红。这均有利于增厚投资回报。

这似乎都意味着平安正迎来“花明”。

是否会出现峰回路转?

从当前已有的信息来看,最大的不确定因素可能来自华夏幸福(600340-CN)。在业绩发布会上,管理层指出宏观调控趋紧、疫情和华夏幸福的过度扩张,是其陷入困境的三个主要原因。

不过政府正在积极地化解,华夏幸福当前已经成立了债委会,对于相关的债务由债委会商量展期或者采取其他一些措施。平安是债委会的联席主席,所以对债委会的任何工作进程、债务安排都清楚。

平安表示,华夏幸福是平安八万亿组合当中的一部分,股权投资180亿,表内的债信投资360亿,一共540亿,其将根据进程及时提取拨备,但是敞口是540亿不代表损失是540亿,平安一贯在组合管理风险偏好上财务稳健的态度,所以如果未来有相关情况,将及时通报。

也就是说,表内的风险敞口为540亿,最不济全部提取拨备的话理论上应不高于540亿,这相当于其2020年归母净利润1430.99亿元的37.74%,影响还是不小。

除此以外,监管趋严以及国内外的债务和资本市场风险系数出现变化,违约率上升、资本市场波动加大,可能令其投资风险也增加,将考验其风险管理水平。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)