中国重要的纯晶圆代工企业之一华虹半导体(01347-HK)气势如虹。

该公司于2021年2月9日发布了截至2020年12月31日止2020年第4季的综合经营业绩,其中销售收入创历史新高,同比增长15.4%,至2.8亿美元,主要受强劲需求带动。

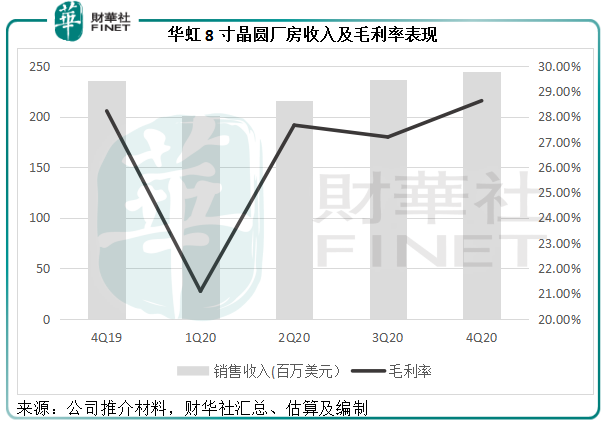

季度股东应占溢利同比增长66.41%,至4360万美元,或主要得益于原有8寸工厂毛利率提升、无锡12寸新厂减亏以及研发活动的补贴增加。值得一提的是,季度收入和毛利率均超过上季的业绩指引。

受季度业绩的增长惊喜带动,在2021年2月10日上午的业绩发布会之后,华虹半导体的股价创下2014年上市以来新高,并以新的纪录高位收市,收报56.00港元,涨9.38%,市值728亿港元。

集成电脑制造企业的经营模式主要分两种:

一种为垂直整合型,即从设计、制造到封装测试全面覆盖,代表企业有英特尔和三星电子。

另一种为晶圆代工,只关注电路制造。IC Insights的报告显示,按2018年销售额计算,全球六大纯晶圆代工企业分别为台积电(TSM-US)、从美国AMD公司分拆的格罗方德、联电(UMC-US)、AH股上市的中芯国际(00981-HK, 688981-CN)、力晶科技和华虹集团。

华虹集团包括我们今天的主角华虹半导体和上海华力。

上海华力的产品主要应用于手机通讯、消费电子产品、智能卡、物联网、穿戴电子及汽车等设备。

华虹半导体专注于嵌入式非易失性存储器、功率器件、模拟及电源管理和逻辑及射频等工艺平台。目前,华虹半导体在上海金桥和张江建有三座8英寸晶圆厂,月产能为18万片,另外在无锡内有一座月产能4万片的12英寸晶圆厂,大约在2019年9月建成投产。

从下图可见,华虹半导体的8英寸晶圆厂于2020年第4季收入有所提升,同时毛利率也得到了改善。

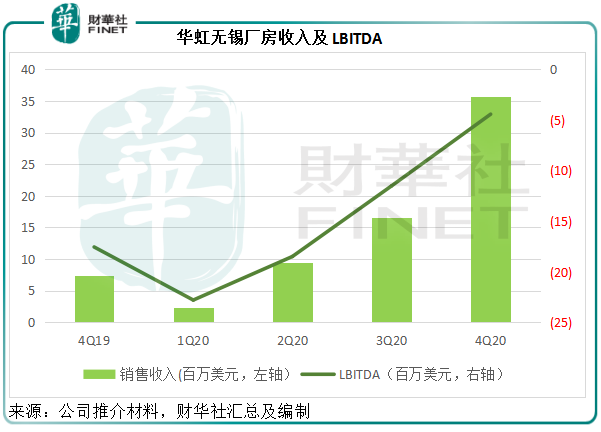

2019年下半年才投产的华虹无锡12寸厂房,最新一季收入增速进一步加快,较上季增长1.15倍。与此同时,扣除利息、税项、折旧及摊销前的亏损(LBITDA)由上一季的1152万美元缩减至443万美元。

代工企业收入的强劲增长主要受需求上升带动。

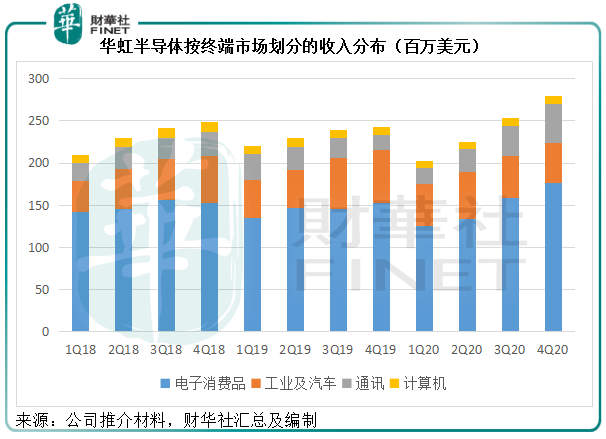

以终端市场来看,电子消费品为华虹半导体的第一大终端市场,期内收入同比增长15.7%,占总收入的63%,主要受MCU、通用MOSFET及LED照明产品需求增加带动。

此外,与同行的情况类似,CIS产品需求激增,也大大提振了其通讯产品销售收入,同比增长1.63倍,至4650万美元。

但是,上图也显示工业及汽车产品销售收入贡献有所缩减,同比下降24.7%,至4740万美元,主要因为MCU、智能卡芯片及通用MOSFET产品的需求减少。管理层在电话会议中表示,去年新能源车市场较疲软,但仍有车企有兴趣与公司洽谈并采用其产品。其新能源汽车业务占比不高,不过该公司去年已取得有关认证,应对未来的发展有帮助。

从全年业绩来看,华虹半导体的销售收入同比增长3.08%,至9.61亿美元,毛利率由2019年的33.45%下降至24.43%,或因8寸产品整体利润率下降。全年股东应占净利润同比下降45.71%,至9944.3万美元,或因毛利率下降叠加12寸晶圆厂投产令折旧及其他开支显著上升。

其中第四季的净利润就占了全年净利润的44.25%。第四季业绩向好,也令市场对于华虹半导体2021年的前景看法转向乐观。

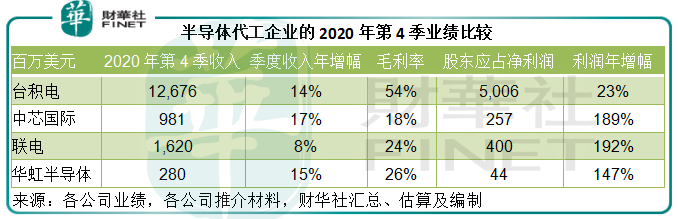

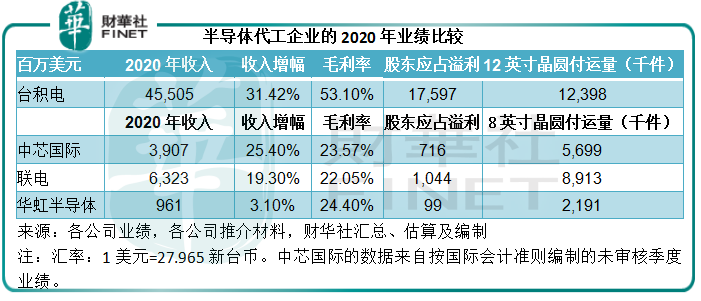

前文已提到,华虹半导体与台积电、联电甚至内地的大哥中芯国际等相比,销售规模等都未构成威胁,但我们可以对其进行对比,看看整个产业的发展如何。

从以下第四季业绩来看,这些半导体代工企业的季度收入增幅都在10%左右,而体量较小的三家企业利润年增幅更达到1倍以上。台积电凭借其技术水平和行业地位,利润表现见领先优势。而华虹半导体的毛利率稍微优于中芯国际和联电。

再对比全年业绩,台积电的优势非常明显,收入增幅、体量、技术及毛利率都远远领先同行。华虹半导体的盈利能力仍稍微占优,但全年收入增幅却明显落后。

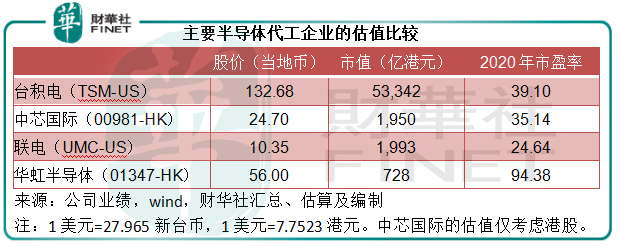

从以下的估值可见,华虹半导体的估值十分高,2020年往绩市盈率是同行的三倍,而市场对它的厚爱没有变,在公布业绩之后,股价创新高。

从以上分析可见,华虹半导体全年业绩并不比同行优胜多少,为何独得市场厚爱?

笔者认为原因有几点:

当然,风险亦不容忽视,这包括贸易管制,原料设备供应出乎意料短缺等。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)