龙头企业显然更值得投资者长期跟踪、观察并考虑持有,然而这并不意味着非龙头企业不值得跟踪、观察并考虑持有,其差别在于,对于竞争优势不够充分的非龙头企业,其依然可以通过行业的高景气度,或者市场给予的低估值预期所形成的业绩反差来获得超额收益。

电连技术便是一例。

电连技术是一家微型电连接器及互连系统相关产品研产售供应商,客户主要集中于智能手机制造商。根据2016年的排名,电连技术于国内同行排名第5,次于立讯精密、中航光电、得润电子、航天电器。

而正是基于这一份排名表,电连技术上市后第1年(2018财年)营收同比下降5.76%、归母净利润同比下降33.8%;上市后第2年(2019财年)营收虽同比增长61.07%、但归母净利润继续同比下降24.69%。

这样的业绩表现叠加市场的情绪恶化使得电连技术于2018年10月的pettm被打到17倍左右,然而基于行业的景气表现,2018年10月-2020年2月期间,电连技术录得股价涨幅达219.5%。

以上便是乾德电子的投资背景。

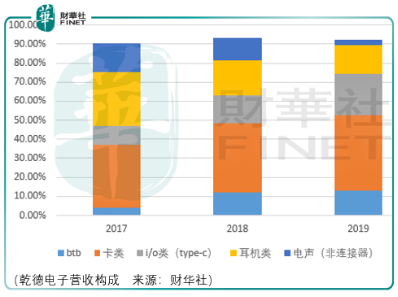

乾德电子亦是一家精密连接器研产售供应商,以窄间距btb连接器母端子折弯、type-c铁壳深抽引、全自动多金属料带一次性埋入射出成型、第三代3d免焊压接端子、四面裸镍电镀以及铑钌电镀等核心技术为支撑,为核心客户3c产品厂商,包括苹果、三星、小米、vivo、oppo提供精密连接器。

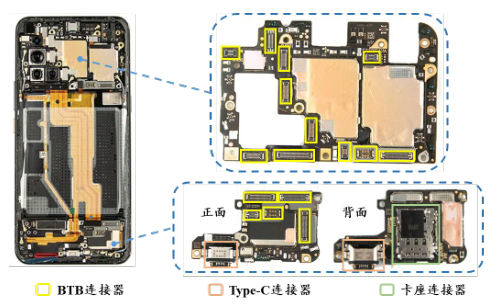

具体而言,核心(潜力)产品btb连接器主要用于pcb/fpcb连接,是目前所有连接器产品类型中信号传输能力最强、应用最为广泛的连接器产品,同时具有降噪、高频传输稳定、轻薄及无需焊接等优点。为顺应手机终端的轻薄化趋势,btb连接器也需实现超低高度和超窄间距以达到减薄机身及减小占板面积的目的,在手机内部广泛应用于摄像模组、显示模组、射频模组、电池模组、声学模组、指纹识别模组等各类专业模组与主板之间的连接。btb连接器对产品设计、模具精度及自动化程度要求高,工艺复杂,制造难度大,是精密连接器领域最能体现工匠精神的产品。

该产品早期由日本企业占据绝对优势。近年来,通讯终端市场逐步向中国转移,2018年全球前6大通讯终端厂商中4家为中国厂商,国产btb连接器企业也随着不断的经验积累和技术创新,实现了逐步渗透。

卡类连接器主要实现终端产品内部电路与sim卡或记忆卡的连接,是终端产品实现用户认证以及存储功能扩展的媒介,受不同国家和地区用户习惯的差异影响,终端产品对于多sim卡功能存在不同需求,催生了卡类连接器的多样化趋势,中高端手机对于防水、防尘功能的需求也逐步提高,对卡类连接器的定制化研发、设计和生产制造提出了更高的要求。

i/o连接器主要负责实现外界与设备或不同设备之间的信号交互,对防水、防尘及耐腐蚀功能有着更高的需求。此外,近年来i/o连接器受usb接口规范和形式升级推动,呈现出多功能、集成化的趋势。其中,基于usb3.1规范衍生的type-c接口可以集成充电、音频信号传输等功能,同时还具有支持正反拔插、传输速率快和传输功率高等优点,目前已成为消费电子接口发展的重要方向,未来有可能成为统一的接口标准。

此外,乾德电子还生产耳机连接器、电池连接器、射频同轴连接器,由于对业绩影响较小,因此不具体阐述其功能及发展前景。

正面来看,乾德电子不仅近期(2017-2019年期间)业绩增长稳定,并且产品销售规模有望随着5g通讯的升级而得到扩大。

具体而言,随着智能手机功能模块的增多,手机中应用的btb连接器从原先基础智能手机(具备了摄像、音乐、显示等基础功能)的 10个左右增加到目前4G或5G智能手机的20-30个,并且对精密连接器的技术要求也越来越高。同时随着5G手机的大规模普及发展,其对btb连接器、type-c连接器需求量将快速上升。

从用量来看,iphone中btb连接器的用量由iphone7 的7对增加到了iphone xs的14-16对,而其他普通智能手机的btb连接器用量在7- 10对左右,智能手机对btb连接器需求呈现出不断上升的趋势,高端市场仍有渗透空间。

然而这也意味着乾德电子需要面临客户需求的不断提高和产品的更新换代速度加快对自身技术水平和研发水平形成的挑战,以及随之而来核心技术人员流失或者技术研发成本上升所带来了经营压力。

这并非无稽之谈,电连技术在2019年的表现便是如此。

2019年电连主要产品的出货量呈现增长的态势,市场占有率有所提升,实现的营业收入较上年同期增长61.09%,但受产品价格下降及期间费用增加等不利因素影响,归属于上市公司股东的净利润同比下降24.63%。

电连给出的解释是,报告期内主要产品出现了季节性调价,生产设备的投入增长较快,同时产品出货量大幅增长,产能扩大较多,随着自动化规模的加大,营业规模的扩大也使得生产体系固定成本有所上升,整体毛利率较上个报告期出现了一定幅度的下滑。加上新产品的导入,前期研发投入一次性费用较高,导致期间费用增幅同比较大。

具体而言,2019年电连销售费用同比大增55.78%;管理费用同比增长20.05%;研发费用同比大增53.49%。

因此,在乾德依然面临同行(电连、信维通信、长盈精密、立讯精密以及海外巨头)巨大竞争压力之下,很难放弃对上述风险点的考量。

此外,投资者还需要考虑到应收账款以及存货所带来的经营风险。

总体而言,乾德电子类型的企业存在超额收益的投资机会,但这需要给予市场时间,也给予自己耐心,否则除了恐惧与后知后觉的风险,投资者只能一无所获。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)