过去一年,在全球低利率和无限流动性的推动下,资本市场经历了精心安排的牛市。

亚洲时区的香港市场成为一股不容忽视的融资力量。

去年,新股潮引发国际资金涌入港股市场,港元多次触及强方兑换保证水平,金管局多次出售港元干预。

临近年末,北水汹涌南下,成为港股市场一道亮丽风景线。截至2020年末,沪深港通的南向交易累计成交金额超过14万亿港元。内地投资者持有的香港上市股份由2014年末的131亿港元增至2.1万亿港元。

汹涌的资金为港股带来了理想表现,不少上市公司刷新纪录高位,例如香港交易所(00388-HK)、美团-W(03690-HK)、腾讯(00700-HK)等。

同时,积聚的资金池、港交所上市制度改革以及中概股回归,也吸引了众多企业选择香港作为上市地。2020年,香港IPO市场集资额达到4002亿元,位列全球第二,还成为全球第二大生物科技集资中心。

然而,这一切的辉煌,却仅仅体现在港交所的业绩上,并没有展现在反映大市走势的恒生指数中。

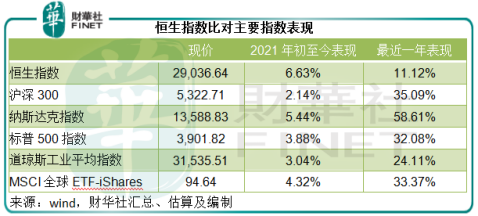

港股市场成了全球数一数二的重要融资市场,拥有多家万亿级市值、能左右全球投资风向和科技浪潮的新经济企业,恒生指数却沦为表现最差的主要指数之一。见下图,恒生指数明显跑输A股、美国三大股指以及MSCI全球ETF。

所以,恒生指数确实有检讨的必要。

2021年3月1日收市之后,恒生指数公司公布了优化“恒生指数”建议的咨询总结。优化涉及五大内容:

1.扩大市场覆盖率:计划于2022年中之前,通过定期指数检讨,将成分股数目由目前的52只增加至80只,而最终数目将固定为100只。

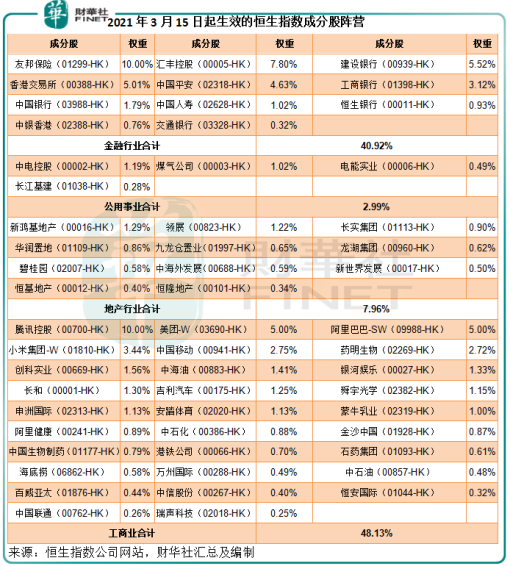

事实上,2021年2月26日恒生指数公司宣布对恒生指数成分股作出一些变动,加入阿里健康(00241-HK)、龙湖集团(00960-HK)和海底捞(06862-HK),将成分股数目由52只增至55只,从2021年3月15日起生效。

所以,循序渐进的扩容正在推进中。

2.扩大行业的代表性:恒生指数成分股将从:1)金融业,2)资讯科技业,3)非必需性消费和必需性消费,4)地产建筑业,5)公用事业和电讯业,6)医疗保健业,以及7)能源、原材料、工业和综合企业等七个行业组别中选出,目标是使每个行业组别的市值覆盖率不低于50%,行业组别的构成至少每两年检讨一次。

目前的恒生指数成分股“偏科”很严重。

根据恒生指数公司之前发布的数据,资讯科技业、金融业、电讯业、能源业和综合企业的市值覆盖率都在50%以上,而公用事业、地产建筑业、消费业、医疗保健、工业等的市值覆盖率则低于50%,见下图。

也就是说,新的调整将增加市值不足行业,例如公用事业、地产建筑业、消费、医疗保健等的市值覆盖。目前恒生指数整体市值覆盖率只有57.6%,并不能很好地反映整个市场的表现,局部行业的调整或许可提升覆盖率。

3.缩短候选成分股的上市历史要求:上市历史由2年并设快速机制改为3个月。也就是说,上市不久、具有行业代表性的公司可更快更具灵活性地加入恒指。

4.保持香港公司代表性:维持20至25只香港公司成分股,至少每两年评估一次。

恒生指数于1969年推出,反映香港最大型、流动性最高上市公司的表现。在当时,上市公司基本上为香港本土企业或服务于香港的企业。

1994年,首只红筹股粤海投资被纳入恒指。财华社翻查数据发现,到1999年12月份,在恒指成分股中,内资企业只有3家(仅占9.1%),其余皆为港资企业或服务香港市场的企业。

2006年,首只内地国企H股建设银行(000939-HK)被纳入恒指。到2006年12月末,内资企业有11家,占比大约为30.6%。

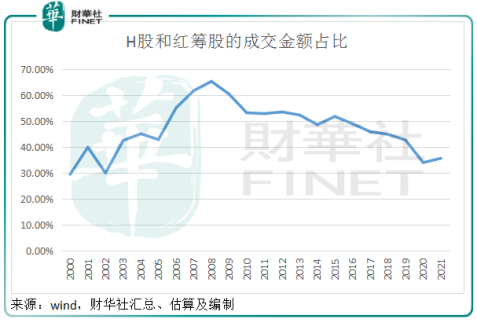

2007-2008年金融危机在亚洲资本市场显形之前,全球金融市场经历牛市,许多中资企业赴港上市掀起打新潮。从下图可见,港股市场中H股和红筹股的成交额占比在2008年到达65.36%的高位,随后持续下降,到2021年为35.66%。

不同的是,最近两年,新经济企业取代了H股和红筹股甚至香港企业,成为牵动港股市场表现的神经,例如回流的阿里巴巴(09988-HK)、美团、腾讯等,拥有庞大的市值,成交也异常活跃,是资金追逐的焦点。

而过去一直占据主要地位的香港公司日渐式微,再加上2019年以来的社会事件,香港企业业绩下滑,股价表现也并不理想,但是在恒生指数中仍占有比较大的比重,这应该是恒指在2020年全球资本市场大起飞之时跑输的一个主要原因。

最新检讨之前的52只恒生成分股中,香港企业和主要服务于香港的上市公司数量为17家,占总数的32.69%。

未来,若恒指成分股扩大至100只,保留20到25只香港公司成分股,则意味着占比会进一步下降至20%-25%。

5. 优化成分股权重分布:对所有成分股采用8%的权重上限,不限是否为同股不同权/第二上市公司。从以上恒生指数成分股的阵营图可见,友邦保险(01299-HK)和腾讯的权重都达到10%的上限,而阿里巴巴和美团则因同股不同权/第二上市所限,权重不得超过5%。

改革将意味着友邦保险和腾讯的权重将下调,而阿里巴巴和美团的权重有望获得提升。

总结

最近财政司司长在考虑上调交易印花税之外,也有提到会扩大“互联互通”的深度和广度,吸引更多国际投资者和产品供应商。此外,港交所有计划进一步放宽二次上市门槛,取消申请人必须为创新公司的条件及降低相应的市值要求。这将吸引更多符合资格的企业到香港上市。

所以,与十年甚至二十年之前相比,港股市场有了很大的转变,上市公司不再集中于港资企业、金融和地产公司—1999年成分股当中的地产股有17只,到2020年12月只有7只,而呈多元化发展,H股和红筹股也不再是轴心,新经济和生物科技公司走上了舞台。

恒生指数反映港股市场的整体表现,同时也是全球众多被动、主动投资组合的基准指标,应该灵活转变,把握市场的变化。总括而言,这次恒生指数公司的改革是为了顺应近年香港上市趋势的变化,尤其港交所上市规则改革后引入的众多新经济、未盈利生物科技公司,作为衡量整体市场表现的基准指数,恒生指数很有必要据此作出调整。

入指将提升上市企业的流动性和估值透明度,这也是许多上市公司入指之后股价大涨的原因,例如最近业绩欠佳且有不利传闻的海底捞(06862-HK),在获得入会通知之后股价仍有不错的表现。

以恒生指数为基准指数的基金或机构投资者,需要因应成分股的调整进行调仓操作以跟上指数表现,所以会做多新加入或权重提高的股份,而减持剔除或权重下降的股份。同时,由于受关注度提升,成分股会获得更多分析师和媒体的跟踪,从而得到更高的曝光率,一方面有利于消息在股价中的传导,另一方面也促使市场关注其基本面与估值的联系。

上文已列述了这次改革的细节和方向,权重比例不足的行业和权重比例过高的行业,投资者可留意相关操作,而更重要的是留意这些股份的股价何时回归以反映基本面的合理水平,提前进行布局。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)