3月1日消息,东航与中国商飞公司在上海正式签署C919大型客机购机合同,首批引进5架,力争年内交付首架。东航也将成为全球首家运营C919大型客机的航空公司。

根据东航的安排,这5架C919飞机引进后,将以上海为主要基地,加密上海至北京大兴、广州、深圳、成都、厦门、武汉、青岛等航线。

C919作为中国具有自主知识产权的大型喷气式民用飞机,此次首单落地也标志全球“大飞机”市场正式迎来了一个重磅的玩家,行业格局将会重塑。

所谓的“大飞机”是指起飞总重超过100吨的运输类飞机,也包括150座以上的干线客机,直接反映一个国家民用航空工业甚至整个工业体系的整体水平。

中国的C919客机是按照国际民航规章自行研制、具有自主知识产权的150座以上中短程单通道窄体客机,最大起飞重量72.5吨,座级158―168座,航程4075―5555公里。

从2007年2月大型飞机研制重大科技专项正式立项到2021年3月,C919可谓是15年磨一剑并最终大获成功。

目前,C919在市场上的主要竞争对手是空客的A320系列和波音737系列,这是未来主要的三个玩家。

此外,巴西航空工业的E195占有的市场份额较小,潜在的竞争对手还包括庞巴迪CS300、俄罗斯伊尔库特公司的MS-21等。

根据相关报道,截止2020年5月,C919获得了来自全球28家客户的815架订单。

而在全球市场中,空客公司A320和波音B737占据了中型单通道客机的绝大部分市场份额,截止2019年5月,这两个系列的飞机销量分别为14600架和15161架。

值得一提的是,在C919大踏步前进的同时,波音的明星机型737MAX却屡屡翻车。

2018年10月,印度尼西亚狮子航空公司发生重大空难事件,机型是波音的737MAX。次年的3月,埃塞俄比亚航空公司一架波音737Max飞机发生坠机空难。

事件发生后,中国在全世界率先停飞波音737Max飞机。最终拥有这款飞机的47个国家、376架运营飞机全面停飞。全球多国还取消了波音飞机的订单。

接连发生的空难带来的负面影响是显而易见的。

另外,在全球流行的新冠肺炎疫情也对航空业形成了巨大的冲击。在新冠疫情和空难等多重因素的打击下,巨头波音的日子相当难过,业绩惨淡出现亏损,股价也出现了暴跌。

财报显示,该公司在2020年实现营收582亿美元,同比下滑24%;净亏损119亿美元,去年同期亏损6.36亿元,亏损额同比扩大95%;全年交付民用飞机157架,同比减少59%。

市场人士指出,这是波音有史以来的“最差成绩单”。

股价方面,波音的股价一度从340美元/股暴跌到90美元/股。

目前,波音面临的困境还未结束,空难带来的影响依然还在。

从竞争格局来看,波音出事,受益最多的当然是另一家巨头空中客车,其余的飞机制造商多少也能从中获益,而就C919的研发进度而言,波音订单减少显然对即将投入运营的C919来说也是一大利好。

说完了竞争对手之后,来看看全球航空运输市场的未来前景。

波音公司发布的对全球民航市场的发展预测报告显示,未来20年,全球将交付43110架飞机,其中支线飞机2430架,窄体飞机32270架,宽体飞机7480架,货机930架。全球机队规模增长率为3.2%,空运市场增长率为4%,到2039年全球机队规模为48400架。

对于中国市场,波音公司预计未来二十年,中国市场将接收8600架新飞机,其中支线飞机380架,窄体飞机6450架,宽体飞机1590架,货机180架。

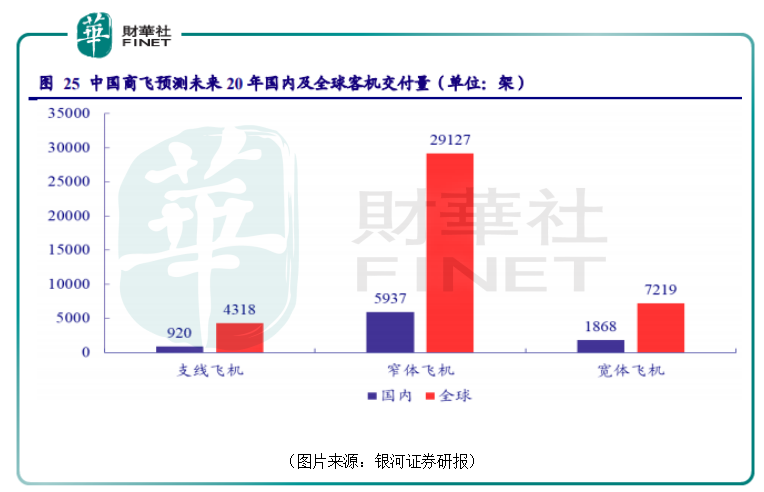

2020年11月26日,商飞也发布了《中国商飞市场预测年报(2020-2039年)》。商飞预测,未来20年,中国航空运输市场需求依旧旺盛,预计中国航空市场将接收50座以上客机8725架,市场价值约1.3万亿美元(以2019年目录价格为基础),折合人民币约8.97万亿元。

其中,50座级以上涡扇支线客机交付920架,120座级以上单通道喷气客机交付5937架,250座级以上双通道喷气客机交付1868架。机队年均增长率为4.1%,中国机队规模将达到9641架。

根据银河证券的估算,未来二十年,平均每年国内窄体客机需求量约为300架,假设未来C919国内市场占有率能够和波音、空客持平,即市占率达到三分之一,则每年销量约为100架,平均年销售额约为80亿美元,未来二十年总销售额有望达到1600亿美元。

而随着国内航空产业技术水平不断提升,C919的市场占有率仍有提升空间。

众所周知,航空工业对于技术的要求非常高,利润空间也非常大,而且同汽车行业一样,相关产业链非常长,涉及到的上下游公司非常多。

那么在国产大飞机C919产业链上有哪些上市公司?

根据前瞻产业研究院的测算,民航飞机成本构成主要由机体、发动机、机电系统、航电系统和其他部分构成,各部分价值占比约为36%、22%、13%、17%和12%。

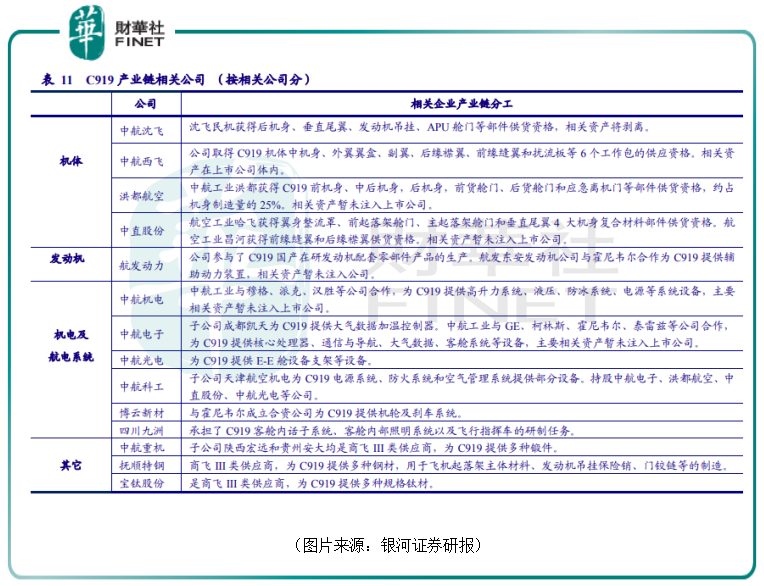

按相关公司划分,如下图所示:

在机体部分,中航沈飞(600760.SH)、中航西飞(000768.SZ)、洪都航空(600316.SH)、中直股份(600038.SH)等主机厂或中航工业下属企业都参与了C919机身、机翼等结构件的制造。

在四大部分中,机体结构国产化率最高,因此,国内航空主机厂都将受益于C919飞机量产。航空主机厂中,中航西飞与C919机身制造的相关资产都在上市公司体内,受益最直接;洪都航空承担了约25%的机体结构任务量,同时,该公司相比其他主机厂营收规模最小,因此,C919量产后对公司业绩贡献的边际效应最为明显,但相关资产暂未注入上市公司。

在发动机部分,航发动力(600893.SH)参与了C919国产在研发动机配套零部件产品的生产。

机电及航电系统部分,涉及到的上市公司则有中航机电、中航电子、中航光电、中航科工、博云新材等上市公司。

不过,目前部分相关资产在上市公司内,但主要资产尚未注入上市公司,因此,短期内上市公司业绩将部分受益于C919客机量产,后期随着中航工业资产证券化率的不断提高,相关合资企业资产有望注入到相关上市公司体内。

此外,中航重机、抚顺特钢、宝钛股份也参与了C919的供应链。

以上是直接参与C919产业链的上市公司。未来,随着C919国产化率的不断提升,国产替代进程加速,国产复合材料、电子元器件应用比例和规模将不断扩大。如光威复材、北摩高科、宏达电子等相关公司的业绩也将受益于国产客机产业。

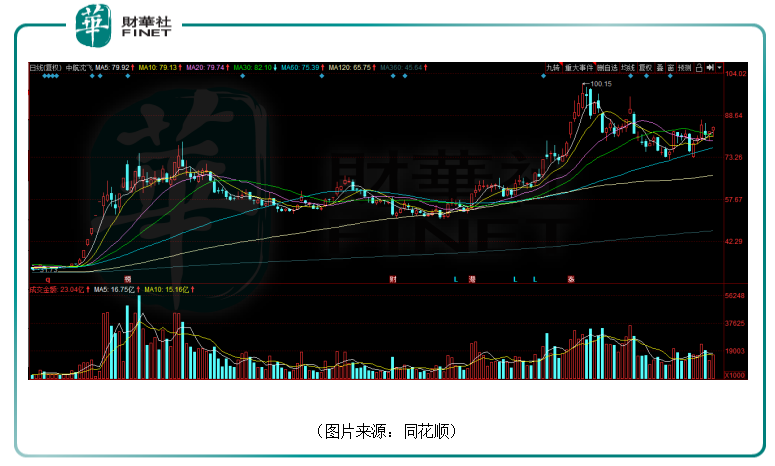

值得注意的是,自2020年6月份以来,C919产业链上的上市公司的股价走势非常强劲,中航沈飞、航发动力、中航西飞等的股价涨幅均超过1倍。短期股价涨幅过大,投资者亦要注意股价回调的风险。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)