湖北起家的周黑鴨(01458-HK)於2021年3月9日(週二)晚發佈了盈利預警,預計其2020年淨利潤將較2019年同期下滑約65%。然而,股價在發佈盈利預警後不跌反升,到2021年3月11日(週四)收市累計漲17.07%,收報8.78港元。

周黑鴨於2002年在武漢開設第一家門店,到2020年6月30日,其門店數達到了1367間,覆蓋全國21個省份、自治州和直轄市内的121個城市,其中華中地區的門店數目為583家,佔42.6%。

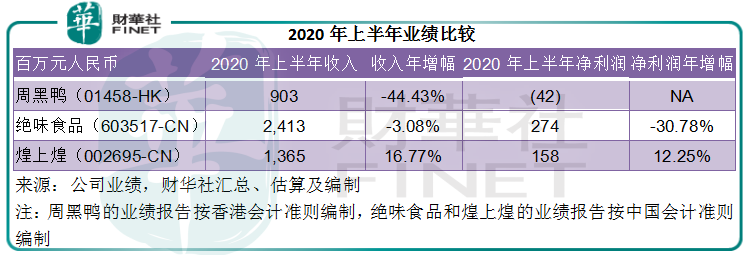

正是因為華中地區是周黑鴨的主要市場,2020年上半年疫情對該公司的打擊也最為嚴重。2020年上半年,周黑鴨的收入同比下滑44.43%,至9.03億元(單位人民幣,下同),並轉盈為虧,由2019年上半年淨利潤2.24億元,變為淨虧損4219.4萬元。

2021年3月9日發佈的盈利預警,預期周黑鴨的2020年全年淨利潤由2019年的4.07億元下降約65%,則意味著2020年淨利潤為1.426億元。鑒於該公司上半年為淨虧損,可得2020年下半年淨利潤或為1.85億元,較2019年下半年增長0.77%。這反映周黑鴨的業務表現在下半年已恢復盈利,且回復增長,是正面消息,從而帶動股價上漲。

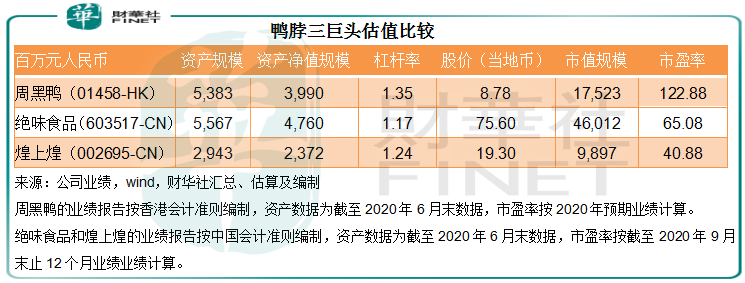

作為消費股,周黑鴨在資本市場自然不乏捧場客。按現價8.78港元計算,其2020年預期市盈率高達122.88倍,而「鴨脖三巨頭」的另外兩巨頭——絕味食品(603517-CN)和煌上煌(002695-CN),按最新股價75.60元人民幣和19.30元人民幣計算,在估值偏高的A股市場,往績市盈率也僅分别為65.08倍和40.88倍,遠低於周黑鴨,見下表。

周黑鴨的估值經得起考驗嗎?

鴨脖三巨頭,從最近12個月的收入規模來看,排名分别為絕味食品(截至2020年9月末12個月收入為51.72億元)、周黑鴨(截至2020年6月末止12個月收入為24.64億元)和煌上煌(截至2020年9月末止12個月收入為23.74億元)。

從下表可見,由於重點市場在2020年上半年受疫情影響較嚴重,周黑鴨的半年業績明顯跑輸。

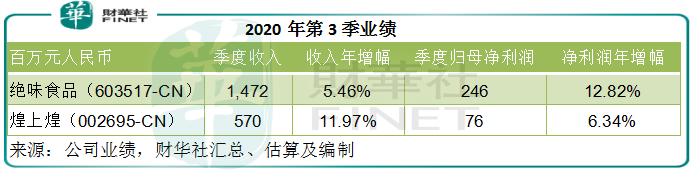

周黑鴨沒有披露第三季業績,但從絕味食品和煌上煌的2020年第3季業績來看,上半年的陰霾似乎已經過去,煌上煌更一直保持強勁增長,主要因為後者的開店態度頗為進取。

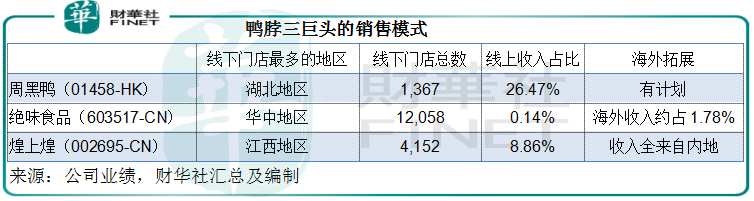

從線下門店數量來看,只有1367家門店的周黑鴨被狠狠比下去,絕味食品和煌上煌截至2020年9月末的門店總數分别達到12,058間和4,152間。

絕味食品從湖南起家,周黑鴨從湖北起家,煌上煌則誕生於江西。儘管這三個品牌的產品目前已行銷全國,其業務佈局仍多少偏重於出生地。所以華中地區是絕味食品的重點市場,周黑鴨較倚重湖北地區,煌上煌有超過四成的收入來自江西地區。

從下圖可見,周黑鴨的毛利率明顯高於兩大競爭對手,但銷售費用佔收入的比重也極高,所以純利率較低。

筆者認為周黑鴨的毛利率偏高有幾大原因:

從披露的銷量和收入數據來看,周黑鴨的產品平均售價或達到每公斤88元以上,而絕味食品每公斤的售價或約為38元;

絕味食品和煌上煌大部分銷售額來自加盟店。煌上煌2020年上半年的加盟店銷售額佔比達到87.27%,直營店銷售額佔比只有12.73%;絕味食品同期的主營業務收入有90%以上來源於加盟渠道的產品銷售。

根據周黑鴨2016年上市時的招股書,該公司主要通過自營門店及網上渠道和分銷商銷售產品,以便能有效地監控產品質量和執行營運及財務措施。

不過到2019年下半年,周黑鴨開始在現有直營模式的基礎上,逐步開放特許經營,將商業模式調整為「直營+特許經營」,以滿足其全國擴張的需求。即便如此,自營仍是周黑鴨目前主要的經營模式,由於對產品和營銷的掌控,周黑鴨的毛利率較高,但同時營銷成本也極高。從上圖可見,周黑鴨的銷售費用佔收入比重達到了42.33%,而絕味和煌上煌僅為8.48%及15.35%。

三大巨頭中,周黑鴨率先拓展線上銷售渠道。

從天貓的數據來看,周黑鴨於2010年4月起在天貓開店,目前粉絲數為391.4萬。京東官方旗艦店和京東自營旗艦店的粉絲數分别達到434.7萬和81.9萬。

絕味天貓旗艦店於2010年12月開店,目前粉絲數為65.8萬,而其京東旗艦店的關注量只有1.2萬。

煌上煌的天貓旗艦店在2013年4月開店,目前粉絲數為33.3萬,京東店的關注量約為172萬。

從這些關注量可見,周黑鴨的電商渠道拓展較為順利,2020年上半年,該公司的線上渠道收入佔比達到了26.4%,金額為2.39億元。

相比之下,絕味食品2019年線上收入為729.37萬元人民幣,僅佔營業收入的0.14%;煌上煌2020年上半年通過網上旗艦店、口碑、外賣等第三方銷售平台實現線上交易額(GMV)為2.18億元,其中實現純電商業務不含稅收入1.21億元,佔總銷售額的8.86%。

線上業務的毛利率相對較高,周黑鴨線上渠道優勢是其整體毛利率佔優的一個重要原因。

正如我們前文提到的,周黑鴨過去一直堅持自營模式,但是從2019年下半年開始採用特許經營模式,這一營銷方式的好處是輕資產、擴張快。

從以上的估值表可見,周黑鴨截至2020年6月末的資產規模達到了53.83億元,僅比銷售規模是其兩倍的絕味食品少1.84億元,銷售周轉率(即每一單位資產投入可產生的收入)只有0.46,而絕味食品和煌上煌分别為0.93和0.81,反映其資產運轉效率較低。

在塑造了線上線下品牌號召力之後,特許經營無疑是快速擴張最理想的方式,周黑鴨目前的店鋪數目最少,筆者猜測這或許是其加快開店的其中一個動機。但正如我們前文所分析的,隨著特許經營收入佔比的提高,周黑鴨或將難以保持高毛利率。

周黑鴨這一營銷態度的轉向,可以看出鴨鹵江湖的焦慮。

據煌上煌的數據,2020年我國滷製品市場規模將達到1235億元,以其最近12個月的銷售額計算,鴨脖三巨頭所佔的份額僅8%左右,反映市場極度分散,競爭激烈。

不僅周黑鴨轉換營銷策略,在2020年上半年各線下食品門店均受到不同程度負面影響之下,煌上煌卻進一步加快擴店速度,關閉門店171家,但新開門店617家,淨增446家,其目標是2020年新開門店1200家,上半年已超預算149.39%。可以看出,疫情後的營銷戰才剛剛拉開帷幕。

當然,海外拓展也是一條路。内地仍是鴨脖巨頭的主要市場,不過絕味食品自2017年起已在新加坡開店,並有意繼續擴大版圖佈局到日本等地,2020年前三季,新加坡和港澳市場佔其主營業務收入的1.78%。煌上煌目前的所有收入仍來自内地市場。

2020年10月28日,周黑鴨完成15.5億港元可換股債券的發行,其計劃用55%的收益用於「進一步提升現有市場影響力及探索新商機(尤其海外市場)」,表明周黑鴨也有意拓展海外業務。

疫情後,鴨鹵江湖的市場爭奪戰必將更加激烈。轉向特許經營的周黑鴨,或將面對毛利率受壓、營銷開支高企的局面。目前百倍市盈率的估值有點貴。

作者:毛婷

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)