有研究显示,全球大约有三分之二的人口因为乳糖不耐受,不能完全消化分解牛乳中的乳糖——即食用牛乳制品时容易出现腹泻等症状,植物蛋白饮品成为了一个替代解决方案。

Oatly就是在20世纪90年代基于瑞典隆德大学的研究成果而创立,利用专利的酶技术用天然方式将高纤维燕麦转化成适合人体的液态营养,于1995年推出世界第一款燕麦奶。

2018年,在中国推出的Oatly燕麦奶迅速蹿红,紧随而来的是对于这种新潮植物奶饮品实际价值和高昂定价的质疑,被指收割“智商税”。

不管这“智商税”的含量有几高,Oatly的上市已经明明白白地提上日程。能否从资本市场赚回交出的“智商税”?财华社带你透析Oatly的背景和基本面,看看到底有几成胜算。

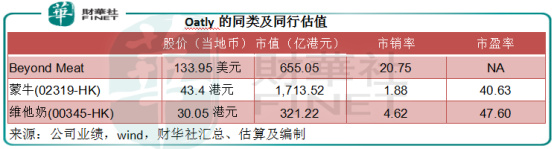

这几年,以健康和环保为噱头的人造肉和植物奶一直是热门话题,不仅产品定价高昂,在资本市场更成为当红炸子鸡,例如人造肉第一股Beyond Meat (BYND-US)于2019年5月2日在纳斯达克上市时,招股价只有25美元,上市首日即飙升至最高72.95美元,如今更达到133.95美元。相对于飙升的股价,该公司的2020年净亏损较上市当年扩大了3.24倍,至5275.2万美元。

不管传统奶被如何批判,也不管植物奶的真实价值是否撑得起迅速窜高的名声,只要能讨得消费者的欢心,就是有说服力的资本故事。当“健康”和“环保”成为消费市场的时尚标签,资本市场自然愿意用高昂的价格埋单——这就是“人造肉”和“植物奶”能够成为估值包装的资本。Beyond Meat的股价表现正正诠释了这一点。

Beyond Meat当前市值84.4亿美元,相当于2020年全年销售收入的21倍——尽管亏损扩大3倍,收入也仅增长36.6%,资本市场就是愿意为它埋单。

Oatly未必就没有Beyond Meat那样的暴涨潜力。

乳制品和植物奶的市场容量有多大,相信这个部分无需细述。刚需肯定存在,增长也必然持续,而你选择的是牛奶、羊奶、豆奶还是燕麦奶,恐怕更多取决于个人喜好。在现代商业社会,广告等营销手段对于修正和改变个人偏好起到多大作用,大家心照不宣。

出身于学院派的Oatly在过去只是一家专注于瑞典和欧洲市场的植物蛋白饮料公司。该公司于1994年成立,2001年推出第一款燕麦产品品牌Oatly,2006年在瑞典设立第一家工厂,2012年收入只有大约2900万美元。

这一切在2012年出现转变。这一年该公司引入新CEO Toni Petersson在北欧重塑品牌,从包装到广告传播和品牌曝光,都将消费者教育进行得淋漓尽致。

该公司最重要的转变举措是品牌重塑基础上的业务重塑。Oatly开发了一款咖啡大师的产品,为其进入咖啡市场和咖啡渠道提供了机会。2016年,Oatly就是通过精品咖啡店和咖啡馆的渠道重新进入英国。

2017年,Oatly进入美国市场,也展开了全球扩张。更为重要的是,在咖啡渠道,Oatly取得了咖啡连锁巨头星巴克(SBUX-US)的肯定,成为其燕麦奶独家合作品牌。

2018年,Oatly进入中国,聚焦于精品咖啡和茶饮店。到2020年末,该公司在中国与星巴克的4700家门店进行独家品牌合作,并且与知名的咖啡店,包括本土平民咖啡品牌Manner、加拿大国民咖啡Tim Hortons、皮爷咖啡(Peet’s)、英国的咖啡连锁店Costa和本土网红茶饮品牌喜茶进行合作。

拓展美国市场,伴上咖啡大咖星巴克可以说是铸就Oatly成功营销路的桥头堡,为其零售和电商渠道打响了名头。

2020年,Oatly的收入大部分来自出售燕麦奶产品,从烹调用产品到即饮装,从咖啡大师系列燕麦饮到酸奶,全面覆盖。

Oatly主要分三个营销渠道:餐饮供应、零售和电商。2020年,这三个渠道占其总收入的比重分别为25%、71%和4%。

餐饮服务方面,Oatly主要与包括星巴克在内的咖啡店和精品咖啡店及餐饮店合作。截至2020年末,该公司在全球范围合作的咖啡店和茶饮店合共达到3.22万家,其中欧洲有1.25万家,美国有1万家,亚洲有9700家。除此以外,该公司还与企业、酒店等合作。

零售方面,Oatly在美国与Kroger、Target、沃尔玛、有机超市全食(Whole Foods ),在英国与Tesco和Sainsbury’s,在德国与高档超市REWE和Edeka合作。在中国,自然少不了大股东华润旗下的精品超市。截至2020年末,该公司可在全球6万多个零售店售卖产品,其中欧洲有4.6万个,美国有7500个,亚洲有6200个。

电商方面,Oatly在全球领先的电商平台都有售,这包括亚马逊、英国最大的线上超市Ocado、阿里巴巴(09988-HK,BABA-US)的天猫和京东(09618-HK, JD-US)。

综上所述,Oatly已成功进驻欧美和亚洲最活跃市场的精品咖啡店和高端超市,在全球有影响力的电商平台也崭露头角,它的发展前景如何?是否有望扭亏为盈?

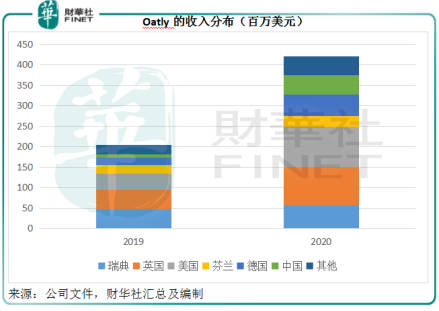

从该公司的发展历程可以看出,它的营销渠道建立起来的时间不算太长,进入美国才三年,进入中国和德国才两年,但成绩斐然,见下图,中国、德国和美国是其发展最迅猛的市场,2020年,这三个市场的收入年增幅分别达到4.12倍、1.98倍和1.56倍。

该公司认为,近年市场对其产品的需求增长令人难以置信,但是产能却成了制约其发展的主要障碍。

截至2021年3月31日,Oatly在全球有四家工厂,有两家位于美国(包括今年春天在美国开设的第二家工厂),另外两家分别为瑞典和荷兰。

但是在2020年,该公司大约有52%的产品来自合作生产和完全外包模式,24%为混合生产模式,只有24%为自产。

Oatly指出,根据过往的经验,自产的产品利润率较高,而且能更好地把控产品质量和确保生产过程符合环保标准,缩短交付时间和提高推出市场效率。所以,该公司期望长远而言,能够将大部分生产由自家工厂负责。

该公司计划在新加坡、中国杭州马鞍山和英国彼得伯勒增设三家工厂,其中新加坡(混合模式)工厂将于2021年上半年投产,华东的马鞍山工厂(自有工厂)将于2021年下半年投产,英国工厂则处于计划阶段。预计到2022年12月,其燕麦基制成品总产能将达到10亿公升。

从上图我们看到,Oatly的主攻市场正处于快速增长阶段(尤其最大的消费市场中国和美国),这主要得益于前期对营销渠道的布局。而从它的三个主要营销渠道来看,均为当前最能贴合其产品定位,也是最有效的销售模式。只要将量做上去,Oatly或能通过对供应商的议价来降低毛利率,而且能够将更多生产分配给自己的工厂,来提升利润和效率,同时降低风险。

所以自有工厂产能不足是业务扩张的最大障碍,这也是Oatly寻求在纳斯达克首次公开招股筹资的主要原因。据境外机构预计,Oatly的筹资规模可能达到10亿美元,主要用于新厂建造和一般企业用途。

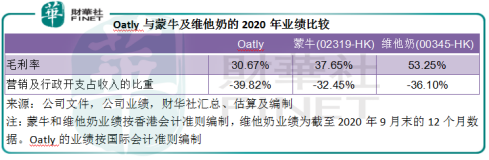

见下表,我们比较了Oatly与传统乳制品供应商蒙牛(02319-HK)和植物基的豆奶饮品供应商维他奶国际(00345-HK),Oatly的毛利率最低,只有30.67%,营销及行政开支占收入的比重却为最高,达到39.82%。高昂的成本,正是其2020年收入同比扩大1.1倍至4.21亿美元、净亏损亦扩大69.4%至6036万美元的原因。

从该公司2013年至今的品牌推销效率来看,它的营销拓展十分出色,这也是近年得以进驻主要市场并抢占最大市场份额的主要原因。如果通过提升自有产能满足扩张需要,扩大规模效益、提升成本效率,确实有可能降低成本——利用了得的营销能力提升销售规模,增强面对供应商的议价力,提高毛利率,同时通过精简运营流程来实现经营的规模效益,降低单位经营开支以提升经营效率——要实现扭亏为盈并非不可能,这为其估值提供了可憧憬的空间。

不过,投资者能不能赚钱还是看估值。Oatly的上市价未知。从下图可见,植物奶制品维他奶的估值要优于蒙牛,仍是亏损经营的Beyond Meat则因为故事讲得好、渠道吃得开(与麦当劳、星巴克等世界连锁巨头的合作)而获得高达21倍的市销率。Oatly的营销手段似乎更贴近Beyond Meat,或许能为它争取到资本市场的支持。

当前,Oatly的大股东为华润维麟,于2020年末的持股比重为60.5%。华润维麟是华润与比利时百威英博家族基金管理公司Verlinvest各持50%权益的投资公司,这意味着华润于Oatly的有效持股为30.25%。黑石集团为Oatly的第二大股东,笔者估算持股比例或为8.18%。

根据其披露的资料,Oatly在IPO前预计有13名董事会成员,其中CEO Toni Petersson占有一席;华润指派了四名董事,分别为诺贝尔物理学奖得主朱棣文、华润啤酒首席财务官黎宝声、华润维麟健康投资的CEO Yawen Wu以及华润资本管理的首席投资官Tim Zhang,占了董事会的30.8%;Verlinvest指派了四名董事,同样占了30.8%的议事投票权;黑石集团则指派了一名。

Oatly披露,2021年2月,其与股东达成了协议,若触发特定条件,将寻求在港交所(00388-HK)第二上市,这些条件包括:1)股东及关联人士因为其美国上市公司身份而受到重大不利影响,或者2)在上市第二年或之后,Oatly在亚太地区的销售额占总收入比重连续两个财季达到25%以上(目前亚洲区占Oatly总收入的比重为12.7%)。

考虑到亚太地区是Oatly发展最快的市场,收入占比达到25%以上似乎也是分分钟的事。目前该公司在内地销售的产品主要为进口产品,运输成本不低,待杭州马鞍山的自有工厂落成,其成本有望大大降低,或可为其回港第二上市争得更高的估值。

文:毛婷

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)