报告期内(2018-2020年),东芯半导体对客户a(华为)的销售收入分别为584.54万元、3720.84万元、23324.5万元,占主营收入比例分别为1.15%、7.25%、29.8%,其销售产品主要应用于华为5g通讯设备及可穿戴设备。同时,华为的关联方是东芯半导体的股东,持股比例4%。

这一细节的披露可能将大幅提高东芯半导体的初始估价水平,毕竟拿下华为这一挑剔的大客户意味着其产品足够具有竞争能力,因此,随着后期市场的调整,倘若市场估价回归不够充分,东芯半导体的股价更可能呈现波动的状态,而倘若估价回归充分,波动向上便成为更有可能的呈现方式。

但,由于东芯半导体所处的存储芯片领域兼具规模效应与技术优先的特点,因此即便在国产替代这一大逻辑演绎下,东芯半导体的市场份额依然有可能出现下降的情况。

以上,便是准备于科创板上市的东芯半导体的投资背景。

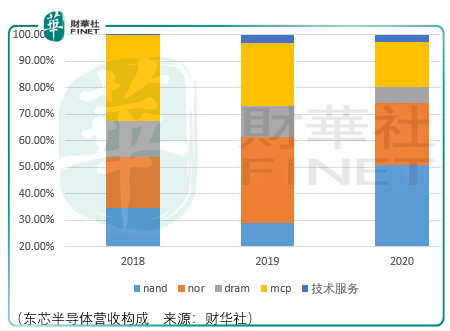

东芯半导体是一家中小容量通用型存储芯片研产售供应商,其自研的存储芯片包括slcnandflash、norflash、利基型dram。

功能上,nandflash凭借品类丰富、功耗低、可靠性高等特点,被广泛应用于通讯设备、安防监控、可穿戴设备及移动终端等领域,获得了联发科、瑞芯微、中兴微、博通等行业内主流平台厂商的验证认可,被主要应用于5g通讯、企业级网关、网络智能监控、数字录像机、数字机顶盒和智能手环等终端产品。使用东芯产品的终端客户包括中兴通讯、烽火通信、海康威视、大华股份、创维数字、航天信息等。

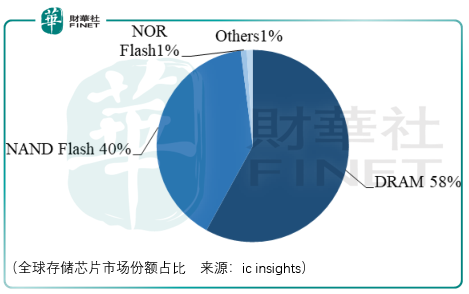

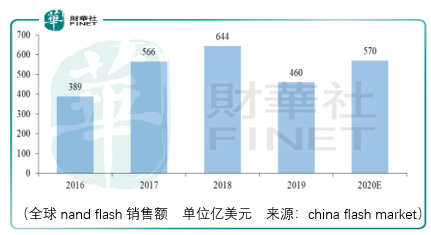

2019年nandflash全球市场规模达到460亿美元,主要包括2dnand(slc\mlc\tlc\qlc)及 3dnand,其中2dmlc\tlc\qlcnand及3dnand占据nandflash市场95%以上的份额,而东芯所从事的slcnandflash全球市场规模约为16.71亿美元,占nandflash整体市场规模较小。

Slcnandflash行业内竞争者三星电子、美光科技、铠侠、华邦电子、旺宏电子由于技术优势占据了较高的市场份额,使得东芯2019年该领域的市场份额仅为1.26%。

Norflash主要被用于存储代码程序,例如在功能手机中用于存放通信数据交换时的启动程序;在智能手机的摄像头模组中用于存放校正图像分辨率的指令代码;在tws耳机的蓝牙模组中存放启动时的引导程序,目前东芯已经为三星电子、lg、传音控股、歌尔股份等终端客户提供产品。

2019 年norflash全球市场规模约为27.64亿美元,旺宏电子、华邦电子、兆易创新、赛普拉斯以及美光科技由于技术优势合计占全球norflash市场份额90%左右,而东芯norflash 产品仅占0.86%。

中小容量dram产品,主要应用于利基型市场,终端产品包括数字机顶盒、pon等通讯设备及功能手机、行车记录仪等移动终端等应用,根据dramexchange数据统计,2019年全球利基型dram市场规模约为55亿美元。

2019 年dram全球市场规模达到603亿美元,其中利基型dram全球市场规模约为55亿美元,利基型dram产品主要供应商包括南亚科技、芯成半导体等企业,东芯利基型dram产品仅占当年0.16%的市场份额。

除了上述现状外,东芯面临的4大因素使得2018-2019年间的归母净利润出现了较大的亏损。

其一,产品成本不具优势。存储芯片行业具有资本及技术密集型特点,产品标准化程度高,行业集中度高,规模效应较为明显,存储行业巨头及行业先进入者,由于在规模、工艺成熟度等方面领先于后来者,在成本方面具备较为明显的优势。

目前东芯虽已通过高通、博通、联发科、紫光展锐、中兴微、瑞芯微、北京君正、恒玄科技等各大主流平台验证,进入到三星电子、海康威视、歌尔声学、传音控股、惠尔丰等知名客户的供应链体系,但相对于行业内竞品企业,东芯成立时间较短,从新产品推出到实现规模化销售尚需一些时间。

同时,作为芯片设计公司,东芯产品的采购周期和成本往往受代工厂(中芯国际、紫光)的产能安排和定价方式制约,一般来说代工厂具备较强的成本转嫁能力,而东芯处于发展前期,在采购规模上尚不具备很强的议价能力,从而使得产品成本较高。

其二,存储芯片产品价格波动下行。存储芯片产品具备高度的通用性,客户对价格变动较为敏感,同时由于存储芯片终端需求随宏观经济呈周期性波动,而供应端的产能调整有一定的滞后性,往往造成供需关系的错配,因而芯片价格的波动较大。根据《2020 年上海集成电路产业发展研究报告》,全球半导体在 2019 年进入下行周期,全球存储器厂商计划全年投资仅为180亿美元,是近年来最为保守的投资水平,存储器价格大幅下降41%。东芯主打的 slcnand系列产品,单价在报告期内亦出现大幅下降。

其三,潜在研发投入较大。2018-2020年间,东芯研发占比分别为9.84%、9.44%、6.06%,此外东芯还需要通过高薪、股权激励等方式吸引优秀技术人才,成本费用较高。

其四,存货减值风险。2018-2020年间,东芯存货的账面价值分别为32368.61万元、41596.2 万元、29542.14万元,占总资产的比例分别为49.58%、58.95%、38.93%,而由于存储芯片价格容易波动,因此,在报告期内,东芯各期末形成存货跌价准备余额4719.99万元、5538.35万元、3523.81万元。

总体而言,尽管东芯半导体具有正面因素(华为持股),但其行业内部竞争结构以及面临的行业长期性特点决定了东芯获利具有曲折性、波动性,因此它会增加投资者长期投资的难度,基于此,在合适的时机做逆势投资或者低估价投资是较为合理的选择。

By周治玮

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)