2021年4月27日午間休市時段,匯豐控股(00005-HK)公佈了表現稍勝預期的2021年第1季業績。也因此,在午後甫開盤,股價即拉升2%,全日收報46港元,漲2%,市值9545億港元。

匯控的2021年首季業績有幾大看點:1)派息態度;2)利潤表現;3)地區市場佈局是否出現變化。

2021年第1季,匯豐的列賬收入同比下降5.11%,至129.86億美元;稅前利潤同比增長78.97%,至57.79億美元;普通股股東應佔利潤同比增長1.17倍,至38.8億美元。

調整貨幣匯兌、客戶賠償計劃、出售及投資新業務、公允值變動、重組成本等非經常性項目之後的經調整收入同比增長3.21%,至132.73億美元;經調整稅前利潤同比增長1.09倍,至63.9億美元。

從這些數據可以看出,匯豐的第一季收入尚未恢復增長,那麽為何該集團的利潤增幅會如此顯著?

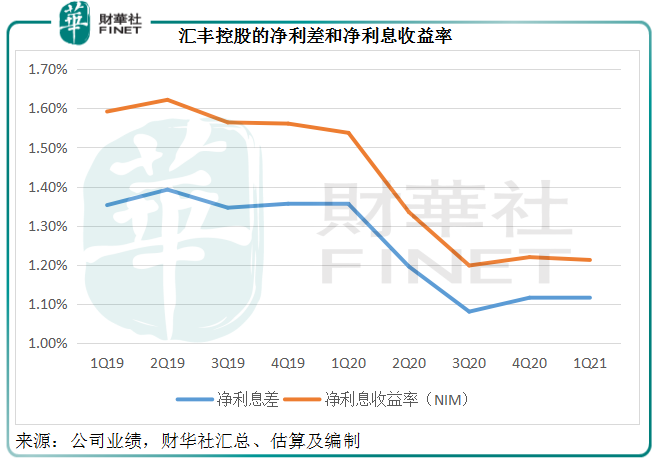

當前全球的低息環境對其利息業務的影響持續。期内,淨利息差較上季微降1個基點,按年縮減25個基點,至1.11%;淨利息收益率(NIM)同樣較上季微降1個基點,按年縮減33個基點,至1.21%,所以季度淨利息收益同比下降14.42%,按季下降1.59%,至65.14億美元。

但從下圖可見,利息業務的息差似乎已在2020年第3季見底,最近兩個季度的表現似有所回穩。

由此可見,雖然經濟前景有所好轉,匯豐強勁的利潤增長並非源自利息業務的改善。

期内,匯豐錄得預期信貸損失準備撥回淨額4億美元,以反映經濟前景好轉,相較2020年第1季為撥備30億美元,正是這一回撥改變了匯豐的整體盈利表現,再加上上年同期新加坡一項企業貸款的大額準備,以及2021年第1季應佔聯營公司業績同比增長1.1倍,共同推動了其整體盈利表現的提高。

歸根結底,匯豐的強勁盈利增長主要歸因於前期的巨額撥備,以及後續經濟前景並非如原來預期般悲觀而作出的回撥,這正反映其預先作最壞打算進行整改,而後再在未來修正的謹慎態度。

百年匯豐經歷不少。

從本世紀初得益於其注冊國所提供的各種優惠措施,在東南亞地區站穩腳跟,成為香港大亨們鞏固市場地位的首席銀行,到如今面臨全球經濟結構性變革、政經局勢再難提供紅利、新型數字金融服務對傳統銀行業猛烈衝擊等挑戰,匯豐站在新經濟時代的邊緣無所適從,於是有了這家銀行集團的重組、轉型、科技投資。

匯豐明白再難像上世紀那樣獨享特權地位,所以對待重組和轉型,它是下了猛藥的,這包括金融風暴之後先後出售美國的195家分行和美國的信用卡業務,並不斷收縮歐美市場陣線。2019年更就全球銀行以及歐洲商業銀行業務作出巨額商譽減值,目的是縮減盈利表現不佳的業務,而專注發展更具優勢、前景的市場,例如粵港澳大灣區。

2021年第1季,匯豐的内地業務收入同比增長14.29%,至8.8億美元,佔總收入的6.78%。得益於應佔聯營公司尤其交通銀行(601328-CN, 03328-HK)的強勁增長,該地區市場的稅前利潤同比增長49%,達到9.73億美元,佔總額的16.84%。

香港業務仍是其主要支柱,但由於地區經濟欠佳,收入同比下滑15.8%,至39.92億美元,佔總收入的30.74%;稅前利潤同比下滑33.75%,至18.86億美元,佔總額的32.64%。

英國業務收入下降2.91%,至20.7億美元,佔總收入的15.94%,稅前利潤同比增1.92倍,至10.78億美元,佔總額的18.65%,但此利潤增長並非意味著業務的盈利表現出現根本上的好轉,而只是得益於信用虧損及其他信用減值準備的回撥。

由此可見,内地業務是匯豐增長最迅猛也是最具潛力的市場,而香港近百年來一直是匯豐的業務支柱,所以匯豐離不開中國。香港經濟復蘇、發展粵港澳大灣區的有利政策、内地強勁的經濟增長引擎,都是匯豐在「破舊立新」之後「立足」金融科技發展新時代亟需把握的可持續發展機遇。

匯豐在中國的發展,不由得讓人聯想到花旗集團(C-US)最近的舉措,這家美國銀行集團表示未來將專注於四個財富中心,包括新加坡、香港、阿聯酋和倫敦,而將退出亞洲和EMEA(歐洲、中東和非洲)地區的13個市場,包括澳大利亞、巴林,内地、印度、印尼、韓國、馬來西亞、菲律賓、波蘭、俄羅斯、中國台灣、泰國和越南。但將繼續經營這些市場的機構業務。

花旗承認,雖然這13個市場擁有非常理想的業務機會,但其沒有與當地競爭對手競爭的規模,所以寧願將資本、投資和其他資源更好地服務財富管理和機構業務等回報更高的業務。儘管花旗放棄内地的個人銀行服務,但會主攻投行等機構業務。

從兩家國際銀行集團對待内地及香港市場的未來佈局,可以看出雖然香港這兩年的經濟表現欠佳,國際大行們依然將香港作為其發展地區銀行業務的重心,世界金融中心地位依然穩固;同時,内地強勁的增長動力,是國際銀行集團立足未來的重要市場,不容有失。

2020年初,面對英國脫歐以及疫情對經濟的影響,英國當局要求匯豐等多家系統性銀行暫停派息,以確保維持資本充足率以應對風險。

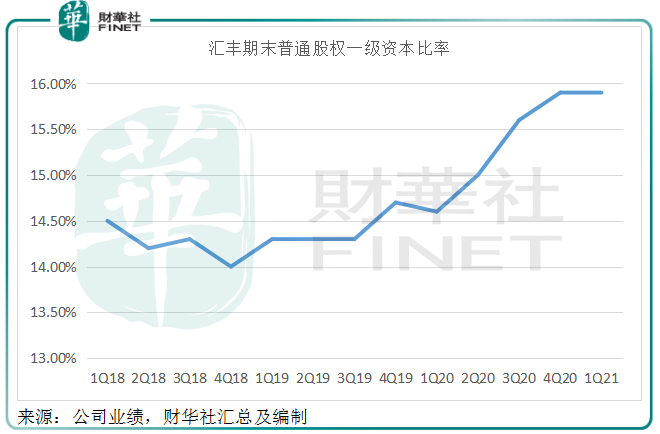

從下圖可見,經過重組和暫停派息,匯豐的普通股權一級資本比率已自去年第二季起攀升,到2021年3月末維持在15.90%的水平,高於其中期目標14%-14.5%。

這為匯豐恢復派息提供了底氣。在公佈2020年業績時,匯豐宣佈恢復派息每股0.15美元,並表示計劃從2022年起,逐步將目標派息率設定在列賬基準每股普通盈利的40%至55%之間。

在今年第一季業績中,匯豐表示不會在2021年派發季度股息,但考慮在8月份公佈半年業績時是否宣派股息,並在2022年2月公佈2021年全年業績時或之前回復是否派發季度股息。這無疑為大部分留戀其每季定期派息傳統的收息散戶打了一支強心針。

自從終止派息以來,匯豐的股價已打折再打折。

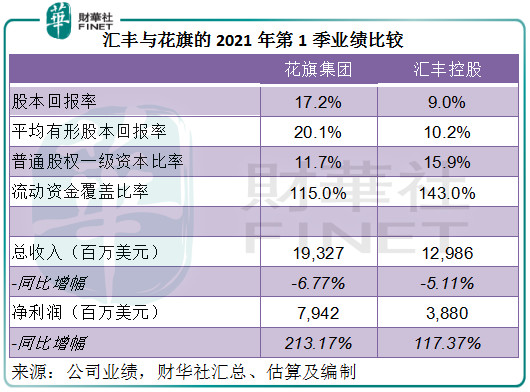

與花旗的2021年第1季業績相比,匯豐逾一倍的利潤增幅似乎稍微落後,但需注意的是,花旗的兩倍利潤增長主要得益於信貸減值的回撥。兩家銀行面對同樣的低息環境、同樣的地區政經變化、不同的市場分佈,未來的前景也可能有所不同。

匯豐相對於花旗的優勢是資產負債狀況更為穩健,體現在更高的普通股權一級資本比率和流動資金覆蓋率,所以在應對經濟變局時,匯豐可能有更大的財務能動性。

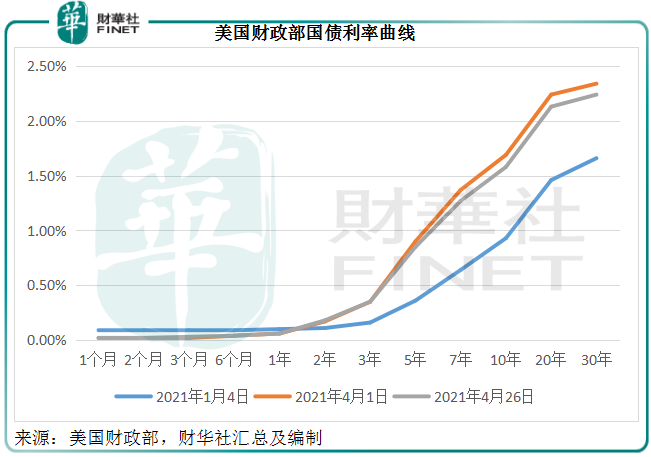

當前的經濟前景展望應對利息服務商有好處。之前的放水和大規模刺激經濟措施,以及供應鏈斷裂令部分原料和產品價格大漲,對美國通脹的預期升溫,市場期望美聯儲提前結束寬松週期。這從美國財政部的利率曲線陡化可見一斑,見下圖,三年及三年以上國債收益率升幅擴大,反映市場對於未來利率上升的預期升溫。

若美國提前加息,息差有望擴大,將利好銀行股。本週三起,美聯儲將議息,可為未來的利率展望提供更多啓示。

匯豐在業績會中表示已在去年開始增加對財富管理業務的投入,尤其在香港地區,利用科技應用和數字化手段進行銷售。誠然,新興國家,特别是中國的財富管理市場才剛剛興起,可為在這個領域擁有豐富經驗的國内大銀行和國際銀行集團提供高速增長的機遇。

但需注意,進入銀行現代化改革下半場,數字化財富管理和金融科技將成為國内和外資銀行角逐的戰場,匯豐不僅面對國内外銀行的競爭,還將面對互聯網金融服務供應商的競爭,能否把握發展機遇,還需取決於匯豐的綜合能力。

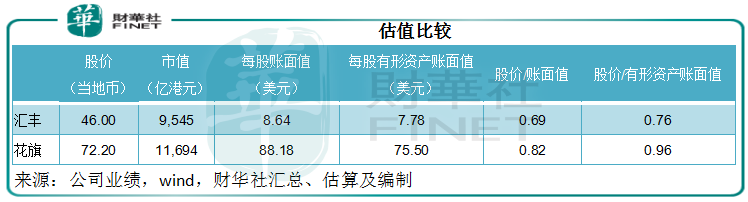

匯豐的當前估值不算高,市淨率只有0.69,而花旗為0.82。匯豐的普通股權一級資本比率高達15.9%,明顯優於美國同行,反映資本充足率和流動性更佳,財務狀況更為謹慎。對於銀行業來說,財務謹小慎微是好事,但不能太過,守財而不思進取在這個金融科技發展迅猛的新時代並不值得嘉獎。這家在近代史上曾叱咤風雲的跨國銀行,切勿謹慎有餘,動力不足。

毛婷

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)