配股引发的股市惨案再度出现在药明生物(02269-HK)身上,药明生物一年内分别进行六次配股。

4月27号,药明生物大股东再一次发起配股,以昨日收市价折让5.9%至8.5%套现108亿港元。

受消息影响,公司股价开盘应声大跌,收盘跌幅超过6%。

那么,配股后的药明投资逻辑将会怎样?

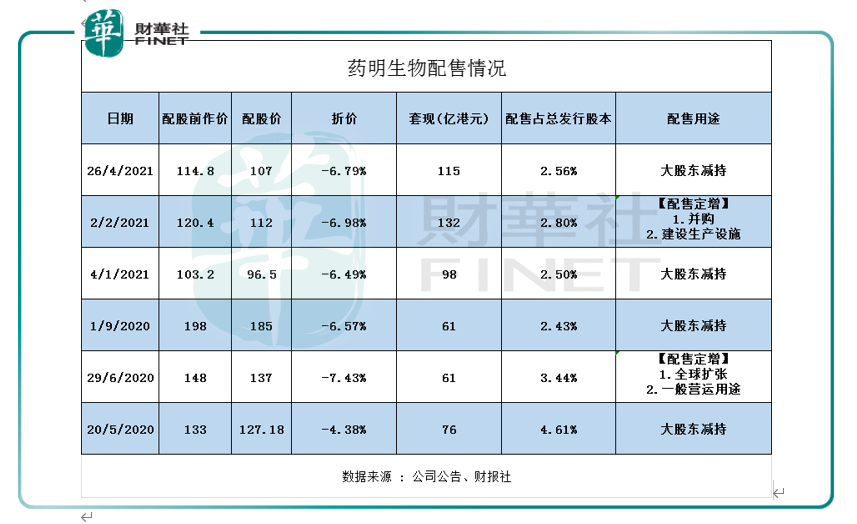

市场对药明生物的配股消息已经司空见惯, 财华社统计公司在一年内分别进行了4次配售减持及2次配售定增。

数据显示,大股东合共4次配售套现超过350亿港元,市场对药明大股东高位套现质疑四起。作为大股东一般会在股价较高的时候发行配股,更能达到高位出货及减低摊薄自己的权益好处,因此市场把公司配股称为割韭菜者的最高境界。

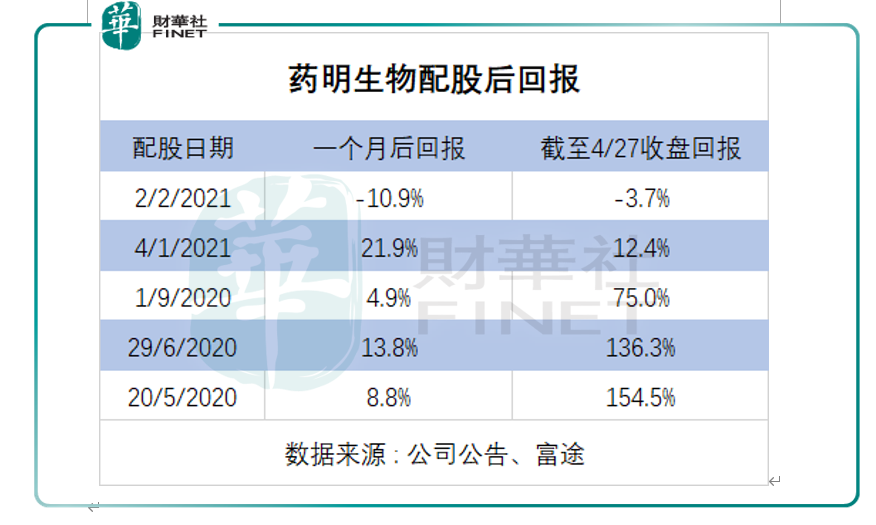

药明多次配股时否就是割韭菜?经财华社回顾药明生物一年的股价发现事实并非如此。

回顾过往配售的时间点来看,每次配售的时间点都是阶段性的高位。当股份配售后会回调至配售价附近横盘整理,经过一段洗筹股价再次创新高。

值得注意的是,药明生物经过近一年5次配股后的阶段性表现来看,每次配售回调后都是一个不错的加仓点。

短期来看,股东减持对短期股价的确有一定下行的压力。但市场不应过度妖魔化公司配股的行为,配股是依照有关法律程序,根据公司股东的发展需要以低于市价配售给其他股东。

以药明生物这次配股事件为例,投资方在折价购买配售的股份后在六个月内不会发售及落实任何有关交易,也就是说,投资方不会只是对公司进行短线投机。

同时,此次投资涉及115亿港元,购买方不可能在没有研究清楚公司的背景下草率接火棒。

另一方面,定向增发尽管会摊薄小股东的收益,但优质的企业通过增发融资,可以为项目融资改善财务状况,药明生物在2次的定向增发所融资的资金就分别用于并购及建设生产设施上,为公司未来扩张策略作准备。

而整个过程基本上不需要现金支出,剩余部分用于补充公司流动资金,有助于改善公司的财务情况。

最后,配股有发行价作为保底,市场一般视之为有机构背书的钻石底,股价再度下跌的空间并不大。

自 2017 年上市以来,「优等生」药明生物上演了4年10倍的神话,总市值曾一度超过 5300 多亿港元,远高于母公司药明康德。那么,全球 CXO巨头「药明生物」是如何炼成的?

药明生物从事生物药 CXO 行业,简单来说就是为药企提供外包研发的服务。创新药研发有“10年10亿生死不明”的风险,投入的不确定性让很多药企未开始就已打退堂鼓。

另外,新药开发程度复杂,冗长的研发周期意味盈利周期再大幅减少,通过把部份研发工作外包出去有助加快研发周期,因此第三方机构CXO应运而生。

机构做的是参与中间的研发公司,不保证最终产品的结果如何都会在项目赚取收入,创新药企与CXO机构就如淘金与卖水的关系。

除了”不成功也收费”的模式为CXO企业提供确定性的收益外,收益共享的机制给子公司带来了强劲的盈利能力。收益共享意思是一旦药物成功研发上市,其利润的一部分与参考研发的CXO企业分成,就意味着随着未来药品上市越多,收入就越高。

近年CXO作为最行炙手可热的赛道,市场空间巨大且增速可观,未来五年复合年增长率预计为11.2%,高于其他医药行业赛道。药明系企业把握了外资药企将研发重心转移低廉的人工成本的亚太地区,迅速拓展业务模式,打造CXO业务覆盖面整全,成为中国第一全球第三的CXO机构。

随着公司不断壮大,配股融资也能轻松搞到钱,手里钱多了,药明就学习了互联网企业“买买买”模式,对整个产业链上下游,特别是创新药不断进行收购入股。

利用资本入股生物药企业,并以公司股东身份指明母公司药明为其CXO的供应商,实行左手卖创新药、右手卖CRO服务,自已创造需求另一方面自已供给,实行淘金卖水两边都赚尽,简直无敌。

这种模式带来的是第三方药企及自身药企两轮拉动公司业务,所以药明4000亿体量,仍能保持60%的增长。这种模式药明系已经玩的炉火纯青,其他CXO药企也逐渐开始参考。

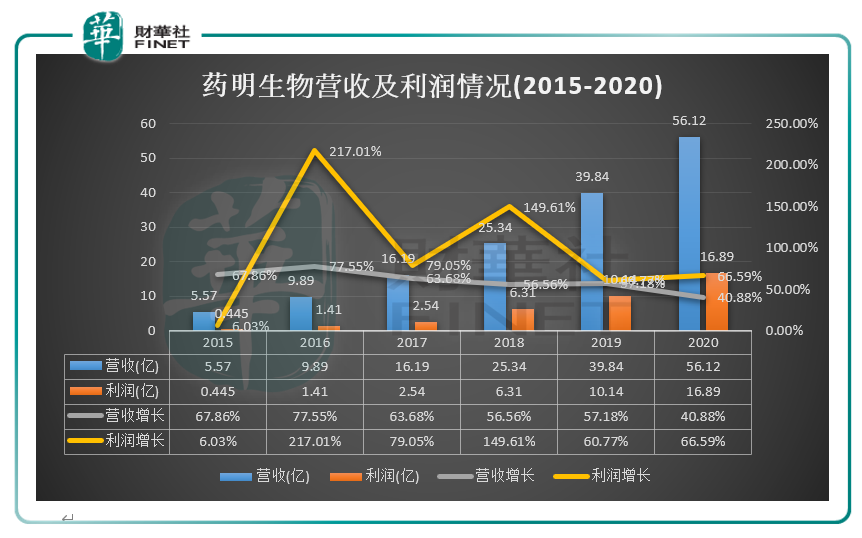

公司总营收从 2014 年的 3.32 亿元增长至 2019 年的 39.84 亿元,六年间增长了 12 倍,年均复合增速高达 64.39%;同期,净利润从 0.42 亿元增长到 10.1 亿元,CAGR 更是高达 88.92%,始终保持着高速增长态势。

特别是 2020 年,随着国内疫情逐步缓解后,公司不但业务恢复,而且还收获海外订单。据 2020 年业绩预告显示,预计归属于上市公司股东的净利润同比增长 65% 以上。

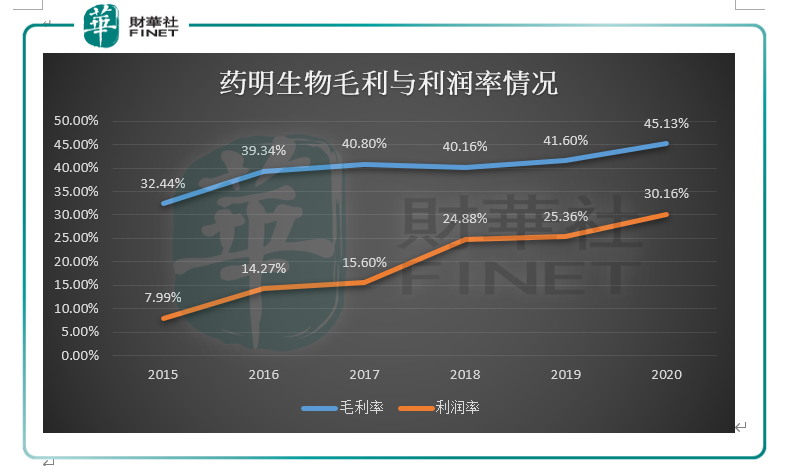

药明生物毛利与利润率均有上升趋势,2020年毛利率约为45.13%,较2019年提升3.53个百分点,毛利率创历史新高。

主要得益于综合项目强劲增长,产能利用率和运营效率持续提升及里程碑收入大幅提升,部分被新厂产能爬坡所抵消。从长期的走势来看,盈利能力持续增强。

值注意的是,药明在 2021 年全年业绩预告,预计收入增加 50% 以上,利润增加 60% 以上。公司对增长有如此自信是因为2021 年全年订单已经接满,并开始接 2022 年的订单。

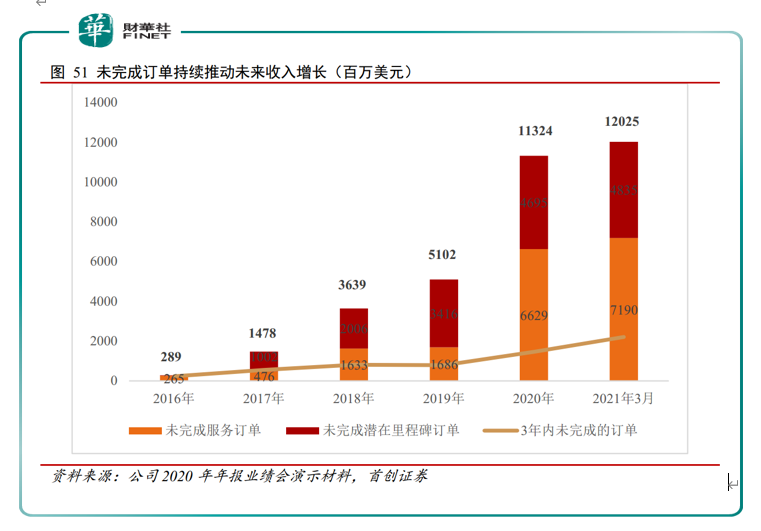

市场对药明的未来增长预期一般会参考:未完成订单指标。

未完成订单量总额从2019年同比增长122%至2020的113.24亿美元,其中未完成服务订单66.3亿美元, 将于3年之内完成的订单为14.6亿美元。2017-2020年未完成订单总额复合增长97.1%,都是药明未来业绩的保障。

公司的业绩增长驱动力来自未完成订单,订单储备充足,短期持续快速增长值得期待。中长期来看,更多的来自并购及海外拓展的商业化订单,以及产能提升后对未完成订单的驱动。

由此可见,药明生物未完成订单量增长亮眼,并为未来利润增长提供保障,公司增长具有极高的确定性。

展望未来, CXO巨头「药明生物」会在资本市场上写出什么不一样的故事呢?让我们一同期待。

作者:鹰眼狙击

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)