「嘴唇可以整,但財報不應該造假」。

怼澳優、怼安踏(02020.HK)、怼康哲藥業、怼飛鶴,近兩年殺傷力有點不濟的Blue Orca Capital卷土重來,這次怼網紅醫美平台新氧(SY.US)。

該做空機構力陳中概股新氧三宗罪:

1、抓取的數據顯示新氧平台的預訂量為虛構,至少誇大了4-5倍;

2、誇大廣告收入;

3、不誠實劣迹斑斑。

得出的結論是:新氧或僅值2.98美元/ADR。

依據是其持有的離岸現金、存款和短期投資比較靠譜,Blue Orca Capital認為這些離岸資產的總值為3.15億美元。

再用聚美優品(JMEI.US)私有化估值相當於0.7倍現金,以及蘑菇街(MOGU.US)當前估值相當於1.3倍現金作為衡量標桿,為新氧提供1.0倍的現金乘數,而得出新氧的保守估值為3.15億美元,或2.98美元/ADR的結論,比其發佈這份做空報告前新氧的最後交易價8.14美元(市值8.7億美元)折讓63%。

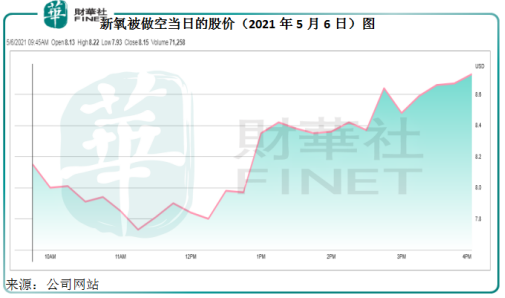

然而,新氧的股價卻未如做空投資者所願。在賣空報告發出後,新氧的股價曾一度下跌,隨即扶搖直上,收市報8.73美元,接近全日高位8.74美元,漲7.25%,總市值9.33億美元。

對於前兩宗罪,Blue Orca Capital的理據是:

其開發的程序抓取的數據顯示新氧平台的預訂數據被誇大。為了驗證這些交易,該機構直接聯係診所,許多診所表示僅進行了新氧平台推介它們的小部分療程。所以Blue Orca Capital預計新氧在其觀察期間至少將這些診所的預訂量擡高了4-5倍。

Blue Orca Capital在做空報告中指,新氧聲稱有超過3000家診所每年支付26.79萬人民幣,在其美容手術平台上做廣告。但Blue Orca Capital在抓取的數據中發現,2020年有24%的診所在新氧平台售出的生意量為零,既然這樣,又怎麽可能出如此高的價格做廣告,所以認為新氧的廣告收入被嚴重誇大。

在最後一項指控中,Blue Orca Capital指新氧利用回扣鼓勵診所造假,利用刷單和虛構平台服務供應商的數據捏造交易,並列出新氧的造假行徑,包括:

1、2016年6月14日,有報道指新氧為衝刺C輪融資刷單,但在投資者財務儘調時被發現,該投資者據傳為騰訊。

2、新氧與診所利用回扣刷單。

3、用戶造假,手術造假。

4、診所造假,醫生造假。

5、被譽為國内微整形與整形術後分享數據庫的「美麗日記」造假。

換言之,Blue Orca Capital認為新氧的收入基本上為虛構,沒有參考意義。

「刷單」,在國内消費者眼中並不陌生。Blue Orca Capital有圖有真相,確實提供了一些實證,但是新氧的財務數據是否完全沒有價值?

涉足醫美的新氧擁有時下最時髦的概念外觀,吸引了許多投資者的注意,但說到底,新氧只能算是平台業務,收入來源為信息服務與預約服務,與百度(09888.HK)、美團(03690.HK)等相關資訊供給平台沒有多大的區别,而且後者更加多元化。

新氧的優勢是資訊專業,而且輕資產經營,不需像百度那樣為AI進行巨額投資,也不需像美團那樣為外賣騎手的社會問責惴惴不安。

2020年,新氧的毛利率高達83.61%,因所需運營開支不多,主要為人工開支、活動組織費用、服務器成本、支付處理費、租金費用等。收入則來自信息服務(主要為廣告展示)和預約服務(按平台的撮合金額收取提成)。

也就是說,只要做好平台,廣告多了、撮合用戶參與醫美項目的金額多了,就能賺錢,而且由於成本主要為固定性支出,將收入做大,盈利能力就能提高,這也是同類平台刷單、做大流量吸引商家與用戶的原因。

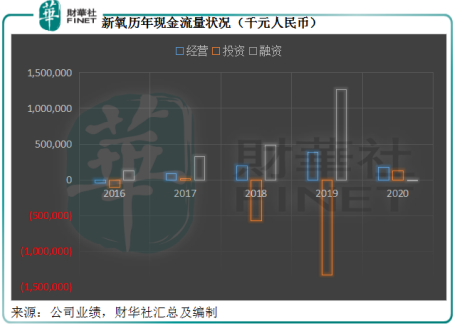

先不評判Blue Orca Capital的指控,新氧的現金流量表或許可以就其經營狀況提供一些啓示。

2017年至2020年,新氧的經營活動都能產生淨現金流入。即使它的盈利表現作不了準,經營活動的現金流入能覆蓋費用性支出,或許能為投資和回饋投資者提供能動性,而且現金流的作假難度較高(但不代表不能)。

單從2020年的現金流來看,經營活動是可以為新氧帶來1.79億元人民幣(約合2746萬美元)扣除開支之後的淨資金補充,並非一無是處。

截至2020年12月31日,新氧持有現金1.73億美元,定期存款和短期投資為2.34億美元,沒有附息債務,如果以此作為清算標準,其估值或可達到4.29億美元,或4.02美元/ADR。

就算新氧有水分,經營現金流和所持現金及短期投資應該比較實在。從目前的數據來看,這兩項指標仍算健康,Blue Orca Capital給予的估值看來過於保守。

如前所述,Blue Orca Capital給予的估值看來過於保守,打擊的理據或不夠充分,而且新氧的現價處於上市以來的低位水平,流動性一般,能帶來的做空效果未必理想。

此外,筆者發現這份做空報告不夠嚴謹,它所提供的數據和叙述可以給新氧許多輕松反咬之機。

首先,它所提到的新氧聲稱「有超過3000家診所每年支付26.79萬人民幣在其美容手術平台上做廣告」就存在很大漏洞:在2019年業績中,新氧提到信息服務收入為8.33億元人民幣,同比增長1倍,主要因為平台的付費醫療服務供應商數目同比增加35.4%至3,256家,尤其在平台上認購信息服務的醫療服務供應商總數由2018年的2229家增加至3111家。

Blue Orca Capital所列的「每年支付26.79萬人民幣」,是直接用信息服務收入除以平台上認購信息服務的醫療服務供應商總數,這可能並不準確。

新氧在2020年的財報中已經提到,信息服務收入主要包括:1)按每日的内容展示每天收取固定費用;2)根據點擊次數等量化指標按已約定的比例收取費用;3)按照在其社交媒體賬戶上刊登的每篇文章收取固定的費用。這些信息服務或以捆綁模式銷售,也會作獨立銷售。

除此以外,新氧還能通過其他服務獲取收入,這包括1)為服務供應商提供的培訓課程服務費;2)線下活動組辦的服務費。這些都記錄在信息服務收入中,在2018年至2020年三年期間,這些業務收入並不顯著。

另外,該公司還與服務供應商簽訂協議,為其提供信息服務,以換取服務供應商在其他第三方供應商處購得的共享廣告空間。根據新氧提供的收入數據,可得出在2018年至2020年期間,實物交易的收入佔信息服務的比重分别為3.6%、0.9%和0.9%。

所以,僅僅用信息服務收入除以認購其服務的服務供應商數目並不準確,因為無法判定這些收入是否全部來自認購信息服務的醫療服務供應商。它們可能來自正兒八經簽了約的捆綁銷售合同,也可能來自按點擊計算的獨立產品,其中還摻雜了其他類型的收入。

而且Blue Orca Capital的採樣不夠嚴謹。它的兩個採樣分别來自2020年12月和2021年2月。當前,學生是醫美產業十分重要的客戶組别,12月正是學生緊張準備考試的月份,而2月是農歷新年,新年紅包為他們參與醫美項目提供了底氣,主要客戶群體在這兩個月份的活動軌迹本來就有明顯差别,平台下單量自然出現分化。Blue Orca Capital的流量數據說服力不夠。

所以,新氧隨即反擊,指Blue Orca Capital對醫美產業的線上社區欠缺認識,而且為了顯示其長遠信心,決定在未來12個月用現有現金進行7000萬美元的回購計劃,這相當於當前市值的7.5%,力度不可謂不狠。

Blue Orca Capital的指控或許是實情,卻多少帶有誅心之論,而且論據不夠嚴謹,不能提供具有說服力的結論,新氧的迅速回應,很可能將做空之火撲滅。

近年,國内醫美產業發展迅猛,在資本市場備受青睐,帶動華東醫藥(000963.CN)、愛美客(300896.CN)等醫藥公司的股價大漲,然而價值狂奔得太快,不由得讓人擔心盛宴過後的狼藉。愛美客當前的市盈率高達257倍(按522.02元人民幣計算),華東醫藥兩日累計下跌18%。

這些有技術有產品的龍頭股尚且難逃資金出走的打擊,新氧作為醫美平台,技術含量不高,競爭優勢也並不獨特,又憑什麽在資本市場左右逢源?

Blue Orca Capital的做空報告雖然有許多缺陷,卻也為資本市場敲響了警鍾——流量之下,需提防退潮後的尷尬。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)