逾五万亿市值的腾讯(00700.HK)在公布截至2021年3月31日止2021年第1季业绩后,股价下挫3.37%,收报588.50港元。

期内,腾讯的季度收入同比增长25%,至1353.03亿元(单位人民币,下同);归母净利润同比增长65%,至477.67亿元。从账面上看,收入和收益增幅均在双位数,市场到底对什么不满意?

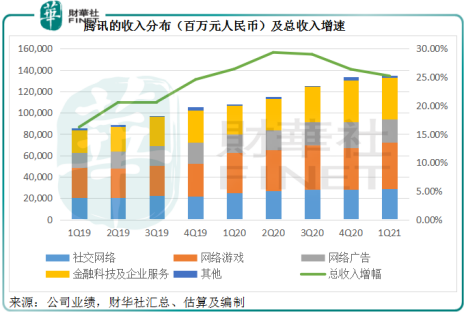

腾讯的四大主营业务社交网络、网络游戏、网络广告、金融科技及企业服务,在第一季表现参差,其中主要的收入来源网游、社交网络和网络广告增速放缓,在一定程度上抵消了金融科技及企业服务的强劲增速。

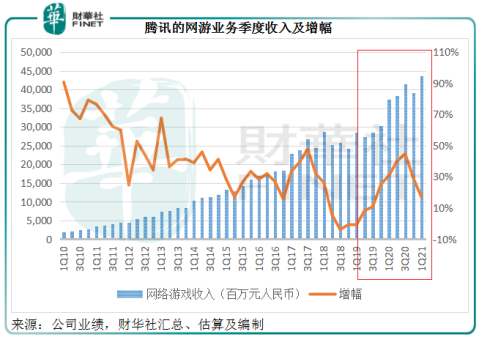

受2020年第1季居家令带动网游业务收入增长的高基数影响,腾讯第一大收入来源网络游戏,于2021年第1季的收入增长有所放缓,同比增长16.9%,至436亿元,占总收入的比重由上年同期的34.51%,下降至32.22%。

见下图,在2020年第3季增速见顶之后,网游的收入增幅不断收缩。其中,智能手机游戏收入为415亿元,同比增长19.4%,而笔者留意到腾讯2020年前三季的手游收入增幅均在60%以上,第四季也有40%以上,最新一季的收入增幅明显较低。

不过,毛利率较低的金融科技及企业服务分部收入增长强劲,拉起了腾讯的整体收入表现,同比增长47.4%,至390.28亿元,占总收入的比重由上年同期的24.5%提高至28.82%,为第二大收入来源。

第三大收入来源社交网络,收入同比增长14.6%,至288亿元,占总收入的比重由上年同期的23.26%下降至21.29%。

第四大收入来源网络广告,同比增长23.19%,至218.2亿元,占总收入额比重由上年同期的16.4%下降至16.1%。

从下图可见,金融科技和企业服务以及网络游戏是腾讯收入的两大支柱,其中金融科技和企业服务的增长速度较大,但其他业务的占比变动不大。所以,整体季度收入增速在去年第二季见顶后逐步放缓。

收入增长放缓的同时,腾讯的成本上升幅度却在加大,其中渠道及分销成本增幅最大,达到45.64%,占总收入的比重由上年同期的20.1%,大幅增至23.4%,或由手机游戏的渠道成本增加所致。受此拖累,腾讯第一季毛利率下降了2.6个百分点,至46.3%。

经营开支方面,一般及行政开支上涨幅度扩大,同比上升34%,达到189.67亿元,占收入的比重由上年的13.1%增至14%。此外,研发开支费用也大增41.17%,至113.01亿元,或与上年同期停工停产导致相应开支基数较低有关。

在这些成本和开支增加的负重下,腾讯第一季经调整EBITDA(扣除息税、折旧及摊销前盈利)利润率下降了2.7个百分点,至39.1%,金额为529.27亿元,同比仅增长17.12%,低于收入增幅25%。

为什么反映持续经营业务利润表现的经调整EBITDA增幅仅17%,归母净利润增幅却高达65%?这主要得益于腾讯的投资。

2021年第1季,“其他经营收入”一项大放异彩,同比剧增1.9倍,达到195.21亿元,相当于息税前盈利的35.71%。这项收入主要包括出售投资公司收益、投资资产的公允值损益和减值、股息收入等,换言之,大部分为投资的红利现金收入和已确认或未确认收益。受投资资产的公允值变动收益大增10倍带动,这项收益于期内得以显著上升。

另外,应占联营公司和合营公司业绩于第一季也明显好转,由上年同期的净亏2.81亿元,转为净利润13.48亿元,相当于腾讯归母净利润的2.8%。

正是这些反映投资回报的指标好转,抵消了主营业务收入增长放缓、成本大幅增加的负面影响,带动归母净利润的上升。

扣除投资收益、减值拨回等非持续经营项目,非国际财务报告准则归母净利润实际上仅按年增长22.3%,至331.18亿元。

投资似乎不再是腾讯的“兼职”,重要性正逐渐增强。

在业绩发布会上,腾讯表示为未来积极投资,将加大在企业服务和软件、高工业化水准游戏及短视频等领域的投资,把2021年的部分利润增量投资于新的机会。

这句话听着有点熟悉。最近因反垄断法而认罚的阿里巴巴(09988.HK)在公布截至2021年3月末季度业绩时也表示,会将2021年利润增量用于扶持商家。

由此可见两家大型互联网企业对于自己未来发展方向的认识:阿里巴巴明白到商家好,阿里就好;而腾讯则将投资视为未来发展的大方向。

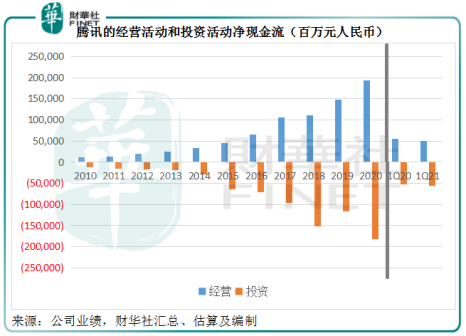

从上图可见,代表经营活动净现金流入与投资活动净现金流出的蓝色和橙色条框基本上等长,反映腾讯将大部分来自经营活动的净现金流入用于投资。

截至2021年3月31日,腾讯于联营公司和合营公司的投资合计为3308.17亿元,以公允值计量的金融资产账面值则为4241.63亿元,这两类投资资产的合计账面值达到7642.66亿元,占总资产的53.7%!

同时,腾讯也有非常充裕的存款和现金。截至3月31日,定期存款和现金总额为2495.77亿元,占其总资产的17.53%。腾讯可用于投资的“弹药”充足。

腾讯的投资标的中,有成熟的企业,例如UMG(环球音乐集团),腾讯多次增持,目的是要取得版权内容,整合到其现有的娱乐版图中;有高速增长的科技企业,例如美团(03690.HK),后者已探索出属于自己的发展模式,并成功赢利,腾讯将其融入自己的服务生态;有与自己竞争的企业,例如收购海外游戏公司,补充主营业务;还有更多的是新兴科技、新兴产业的投资,许多初创企业背后都不乏腾讯的身影,例如发迹前的京东(09618.HK)和美团。

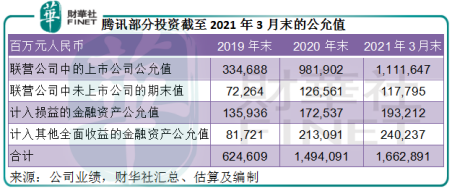

这些投资标的有的为上市公司,有的未上市。腾讯的参投固然有其业务布局和发展战略的考虑,但即使不考虑业务协同,它们的潜在回报也十分理想。单从上市公司来看,腾讯前期介入,到上市之后,这些资产的价值已翻多倍。

以上市联营公司为例,截至2021年3月末的账面值只有2053.5亿元,但其公允值(一般指按当日市价计)达到1.1万亿元,是账面值的5倍以上。更别提未上市的资产,这些按投入成本(或账面值)入账的资产一旦获得资本市场的认可,价值将得到释放。

从上表可见,到2021年3月末,腾讯的投资资产公允值至少达到1.6万亿元,较年初时上升了11.3%(或1688亿元),相当于其期末总资产的1.17倍,可见投资对于腾讯的重要性。

投资对于腾讯的意义不仅仅在于实际掌控的资产或市值规模以及战略作用,更直观的是对其业绩的影响,例如前文提到的公允值变动对其账面净利润的抬升作用。

需要注意的是,刀有两头:投资能带来利润,也能带来亏损。

腾讯在2021年第1季业绩发布会上就提到,由于投资新的发展机遇,多个投资标的目前正承受沉重亏损,其中前五家亏损经营的联营公司导致第一季非国际财务报告准则股东应占净利润下降7%。

所以,投资既为腾讯带来了完善生态、发掘新机遇的可能,也增加了业绩的波动性。此外,阿里巴巴认罚之后,腾讯及其生态系下的多个平台(例如美团、京东等)、参投的项目或过去的交易,或面临监管的审查。须提防这些因素对其股价的影响。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)