上海國資委持有大部分權益的大型綜合性裝備製造集團——上海電氣(601727.CN, 02727.HK),週日突發公告:指其控股子公司上海電氣通訊技術有限公司(下稱「通訊公司」),因應收款普遍逾期,存在大額應收賬款無法收回的風險。

事件直接導致上海電氣週一開市後A股和H股股價大跳水,A股跌9.96%,收報4.61元人民幣,市值724億元人民幣;H股大跌17.79%,收報2.08港元,市值326.68億港元。

情況到底有多糟?對上海電氣有何實質影響?

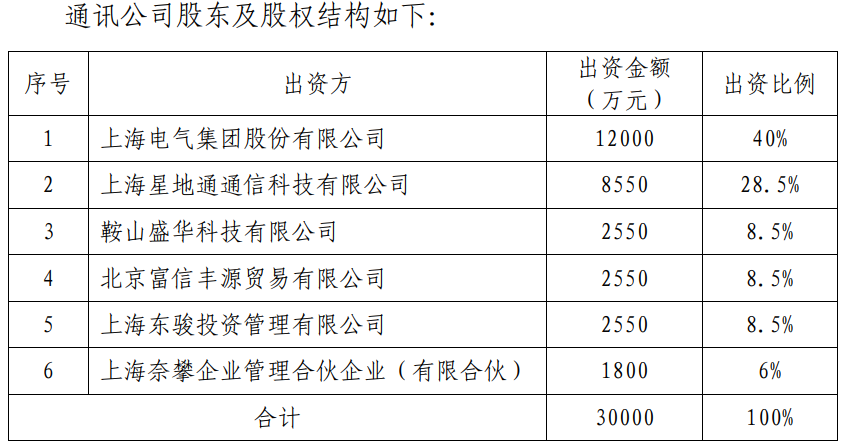

通訊公司成立於2015年3月16日,主要經營通訊技術,信息科技領域内的技術開發、咨詢、服務,通訊建設工程施工,計算機軟件從開發到銷售的運作,系統集成、通訊器材、通訊設備和其他產品的銷售等業務。

上海電氣持有通訊公司的40%權益,為第一大股東,也是其控股股東,所以上海電氣將通訊公司視為控股子公司,並合並到報表中。

截至2020年12月31日,上海電氣對通訊公司的股東權益賬面值為5.26億元(單位人民幣,下同),另外還向通訊公司提供股東借款77.66億元。

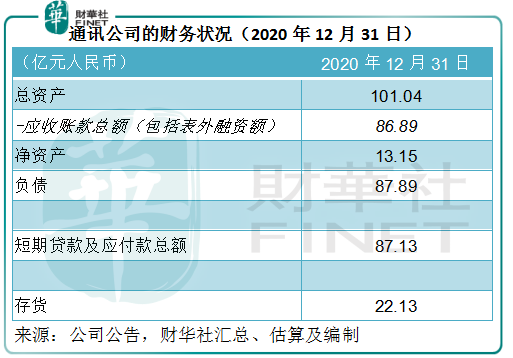

截至2020年12月31日,通訊公司總資產為101億元,其中包括應收賬款表外融資額在内的合計應收款達到了86.89億元,相當於總資產的85.99%。淨資產只有13.15億元。

通過公告所提供的資產和淨資產數據,可以計得通訊公司的負債高達87.89億元。也就是說,通訊公司截至2020年末的總資產規模101億元中,負債與股東權益的佔比分别達到87%和13%,負債極高,其中的短期貸款及應付款總額達到了87.13億元。

分解這些數據可得:負債當中大部分為短期債務,包括短期貸款2.7億元,應付票據和應付賬款合共11.79億元,其他應付款43.38億元,付款期或較為迫切。

要償還債務,就得動用公司的資產,例如變賣存貨、收回賬款、或使用現有的現金,當然也可通過續借或過橋貸款來延長付款期。就通訊公司的情況而言,由於應收賬佔了總資產的大半,償還債務需依賴應收賬款的回款。

2021年4月末起,上海電氣發現通訊公司應收賬普遍逾期,其客戶均發生不同程度的欠款行為,回款停滞。

截至2021年5月31日(即公告日),通訊公司的應收賬達到86.72億元。另一方面,其商業銀行的貸款餘額為12.52億元,欠上海電氣的股東借款金額為77.66億元。

收不回應收款的通訊公司財務狀況顯得十分緊绌,可能難以償還商業銀行貸款和大股東借款。

截至2020年12月31日,上海電氣對通訊公司的股東權益賬面值為5.26億元,再加上上文提及的77.66億元股東借款金額,上海電氣目前對通訊公司投入的總額為83億元。

如果通訊公司無法收回應收賬款、無法通過存貨來變現,將導致其無法償還上海電氣所提供的股東借款,甚至導致後者的股權投資全額損失,即上海電氣所投入的83億元將全部化為泡影。

這83億元虧損相當於上海電氣2020年稅前利潤63.46億元的1.31倍,全年經營活動淨現金流入46.96億元的1.77倍。

也就是說,如果對通訊公司的全部投資進行減記,上海電氣很可能產生嚴重的業績虧損,這是最差的情況。

不太差的情況是:通訊公司或許能收回部分應收賬款,並變賣存貨來獲取現金。

截至2021年5月31日,通訊公司的賬面存貨餘額為22.3億元,並且向上海市第二中級人民法院、上海市楊浦區人民法院提起了訴訟,請求頒令欠款公司向其支付合計44.63億元的貨款及違約金。存貨與提請訴訟的貨款合計為66.93億元,相當於2020年末通訊公司短期貸款及應付款總額87.13億元的76.82%。

也就是說,如果存貨能順利按賬面值變賣,且提請訴訟的貨款悉數追回,或許能填上大部分的應付款。

前提是,通訊公司的債權人能延長其付款期限。從上海電氣向其提供的借款規模來看,應是主要債權人之一。但從其公告來看,似乎已對這筆投資打定輸數,所以實際情況或不太樂觀。

這次子公司暴雷事件,上海電氣是受打擊最嚴重的一方,損失最高可達83億元,相當於其A股市場總市值724億元的11.46%,市場的懼怕有其道理。

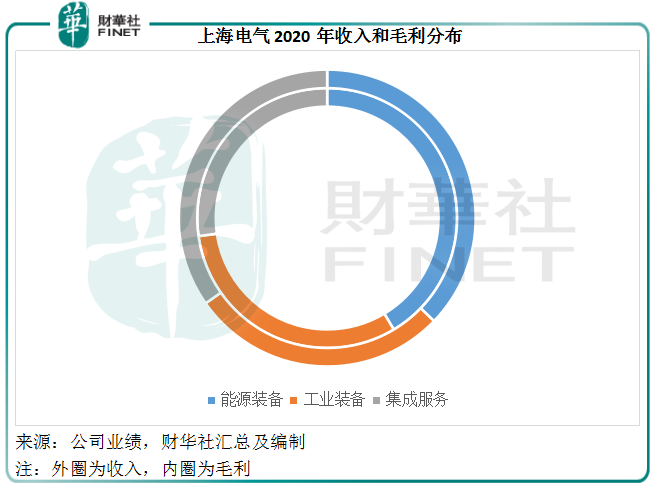

上海電氣為綜合性裝備製造企業,主要經營三大業務板塊:能源裝備、工業裝備和集成服務。

在能源裝備領域,上海電氣生產製造核電設備、風電設備、燃煤發電設備、燃機、儲能、電網及工業智能供電系統解決方案。考慮到風電設備最近的搶裝潮和大力普及新能源發電的有利政策,新能源機遇應可抵消燃煤發電設備業發展前景或轉淡的負面影響。

在工業裝備方面,通過上海三菱電梯設計、製造和銷售電梯。此外,還提供大中型電機、智能製造設備、工業基礎件、環保設備、建築工業化設備等。

集成服務業務板塊則主要提供能源、環保和自動化工程及服務,也提供工業互聯網服務、金融服務、國際貿易服務和高端物業服務等。

從下圖可見,這三個板塊的收入和毛利佔比大致相當。

作為典型的工業股,上海電氣的毛利率不高,主要受到原材料成本波動的影響,尤其鋼材、銅等基本金屬的供求關係所致之價格起伏。

今年以來,受到中國需求明顯強於預期,以及供應暫時出現缺口帶動,大宗商品價格大漲,鋼材等原材料成本上升,所以上海電氣2021年第1季毛利率同比下降了6.2個百分點,至18.30%。再加上銷售、管理、研發和財務等支出,其營業利潤率只有4.11%。

不過,上海電氣的投資組合非常豐富,涉及債權投資、股權投資、房地產投資等多個領域,今年第一季的投資收益同比增長3.46倍,達到4.78億元,佔了稅前利潤的44.71%,這彌補了主營業務利潤率偏低的影響。

上海電氣三家最重要的非全資子公司上海電氣輸配電集團、機電股份、上海電氣實業於2020年貢獻的淨利潤分别為3.1億元、17.85億元和2.87億元,合計達到24.24億元,相當於上海電氣全年稅後總利潤的46%,明顯高於這次暴雷的子公司作出的貢獻,後者2020年淨利潤只有9025萬元。

2021年第1季,該集團的新增訂單金額為401.4億元,雖然同比減少7.9%,但此規模已相當於其季度總收入的1.57倍,且新增的訂單中利潤較高的工業裝備和能源裝備佔了80%以上;在手訂單為2835.9億元,扣除未生效訂單,生效訂單金額或為2111.5億元,是其2020年全年收入的1.54倍。可見上海電氣當前的訂單規模已足夠其未來一兩年的發展,且獲取訂單的能力依然強勁。

從基本面來看,上海電氣的業務前景尚可。

從電訊公司的資產規模、業績收益來看,對上海電氣的貢獻不算太大,資產僅佔了3%左右,2020年全年淨利潤僅相當於上海電氣股東應佔淨利潤的1%左右,就算沒有了這家公司的貢獻,上海電氣也不會太傷。

通訊公司這次的暴雷最大的影響是巨額本金損失:很可能導致上海電氣損失掉5.26億元的股權投資和77.66億元的借款,由此產生高達83億元的一次性虧損。

這一筆賬面虧損金額太大,足以蠶食掉上海電氣利潤微薄的持續性經營業務一年甚至兩年(考慮到最近鋼材價格上漲而可能導致其利潤下滑)的收益,所以在這筆虧損確認入賬的那一年,上海電氣的業績肯定會受到嚴重打擊。

毛婷

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)