逼空机构的散户卷土重来。全球电影院线运营公司AMC院线(AMC.US)再度成为散户追逐的目标。

2021年6月1日晚,美股AMC院线的股价狂飙,最高涨至33.53美元,涨幅达28.37%,收市报32.04美元,市值为144.27亿美元,年初至今已累计上涨近15倍。

2021年6月1日,AMC院线宣布已经签订协议,通过以每股27.12美元的价格,向投资公司Mudrick Capital Management, L.P. 出售850万股,筹措2.305亿美元现金。收益将主要用于收购其他影院和投资升级AMC的现有影院,以及继续寻求改善财务状况的机会。

彭博引述知情人士指,Mudrick Capital认购股份后即转手卖出,如果按照最高价33.53美元计,或最高获利5448.5万美元,单日回报率高达24%。

此价比王健林主持的万达集团于半个月前退出该股的平均价大约14美元高出一倍以上,或相当于至少8.29亿美元的额外利润,即53亿元人民币——53个小目标!

但事实上,翻看万达集团对AMC的投资时间线,万达集团的退出合情合理。

2012年,AMC母公司与万达全资子公司万达电影合并,母公司成为万达间接全资持有子公司。万达大约为此投资7亿美元。

在收购完成之后不到一个月内,万达再向其注资1亿美元,取得额外的股份。

2013年12月18日,AMC院线在纽约证券交易所上市,上市后万达持有AMC院线的7583万股B类普通股,占已发行股份数的77.87%,投票权为91.35%。如果按当时的招股价18美元计算,万达于AMC院线的持股价值13.65亿美元,相当于其初始投资8亿美元的1.7倍。

从AMC院线2013年上市到2018年9月,万达的持股一直没变,但由于期间AMC院线进行了多次配售和供股,万达的持股量被稀释至约59%。

2018年9月,AMC院线与投资公司Silver Lake签订协议,向后者发行6亿美元2024年到期的优先级无担保可换股票据。

发行取得的6亿美元收益中,大约有4.21亿美元用于收购万达所持的2405.7万B类普通股(相当于每股作价17.50美元),大约1.6亿美元用于派发每股1.55美元的特别股息。回购后,万达所持的B类股份数减少至5177万股,持股比重进一步降至50.01%。

2020年,受全球疫情打击,AMC院线的众多经营活动停滞,财务流动性陷入困境。

2020年全年经营活动所使用的净现金流出高达11.295亿美元,相较2019年和2018年分别为净现金流入5.79亿美元和5.232亿美元。而且财务状况十分紧张:2020年末,其流动资产只有4.87亿美元,流动负债却高达15.785亿美元。

为了应对财务危机,AMC院线不断通过发债、发行新股等活动进行融资。受此影响,万达的持股量不变,但持股比重从2019年末的49.85%被稀释至23.08%(因为发行的股份规模显著扩大),投票权占比由2019年末的74.89%稀释至47.37%。

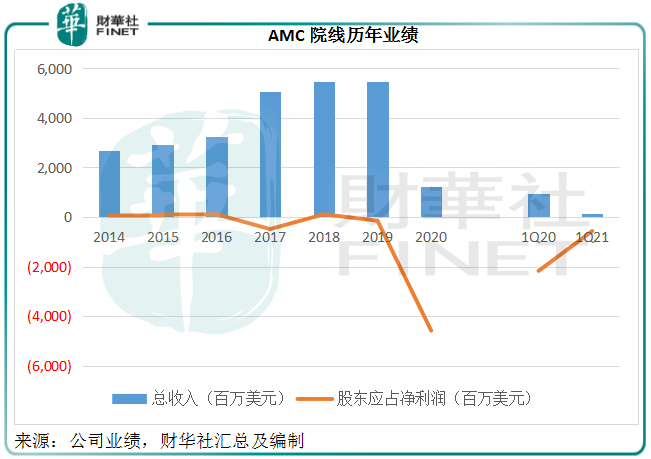

从下图可见,AMC院线的2020年业绩严重下挫。

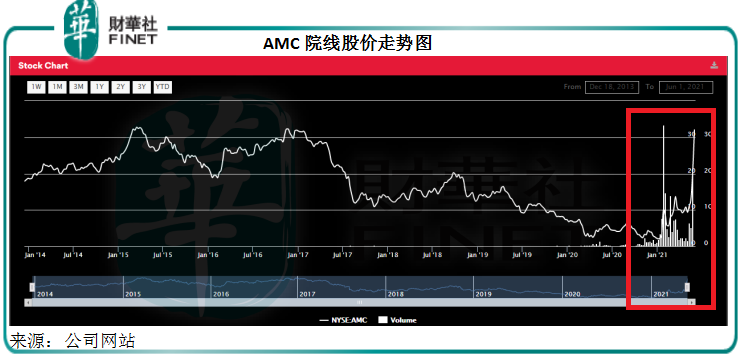

但股价却逆势向上。从以下的股价图可见,在2020年全年,AMC院线的股价均为单位数,2021年初更跌至2美元左右,却在一瞬间飙升数倍达到10美元以上,最近更在短短数日间大涨至30美元以上。

AMC院线的2021年6月1日收市后数据显示,现价32.04美元反映其股价年初至今大涨14.94倍以上,一个月涨幅在1.29倍以上。

与之股价飙涨相对应的是极高的换手率:年初至今,AMC院线的日均成交量达到1.51亿股,相当于其已发行股份数的30.58%;一个月日均成交量为1.83亿股,相当于已发行股份数的37.08%;2021年6月1日晚的成交量更高达4.77亿股,相当于已发行股份数的96.6%。

兴风作浪的是散户。

疫情封锁期间,为缓和经济的负面影响,各地政府都推出优惠政策补贴民众。散户安坐家中有钱也有闲,同时在金融科技快速发展的支持下,线上交易越来越普及,佣金率更跌至零。

交易平台迅速崛起,逐渐取代传统的金融服务公司,成为金融交易的主流。值得注意的是,交易平台与依赖佣金和服务费的传统金融服务公司有很大不同,不靠佣金、不靠提成,这些平台公司的变现模式让人眼花缭乱,有提供数据或流量服务变现,有通过点差交易获取分成,有推出自己的组合产品赚取服务费……而归根究底,流量成为支撑这些低单价服务平台的关键。

所以这些平台竞相推出优惠措施吸引散户注册,加上社交网络的推波助澜,散户迅速崛起,并生出了战胜华尔街机构的踌躇满志。

适逢游戏驿站(GME.US)被机构做空,这让散户瞬间迸发出守护情怀的激情,一场逼空大战粉墨登场。散户的快速进攻,让做空机构猝不及防。好汉不吃眼前亏的做空机构偃旗息鼓再图东山再起。首战告捷的散户将火力转向了其他弱势资产,而影院遍布全美的AMC院线幸运中选。

在散户的支持下,快要撑不下去的AMC院线忽然起死回生,继而出现业绩暴跌、股价却飙涨的诡异画面。散户的理由是:AMC院线的业绩应已在2020年见底,随着疫情后经济恢复,影院复工将使得该公司的财务表现出现逆转。

影院业因为疫情陷入低谷,AMC影院的股价最低跌至2美元。与此同时,万达的持股被一再摊释,而且因为AMC的财务实在紧绌,融资举措必定陆续有来。要保障自己的权益,万达要不按比例供款,要不认栽退出。

这时,在被打了激素的散户推动下,AMC影院忽然咸鱼翻身,股价接连大涨,这岂非退出的好时机?

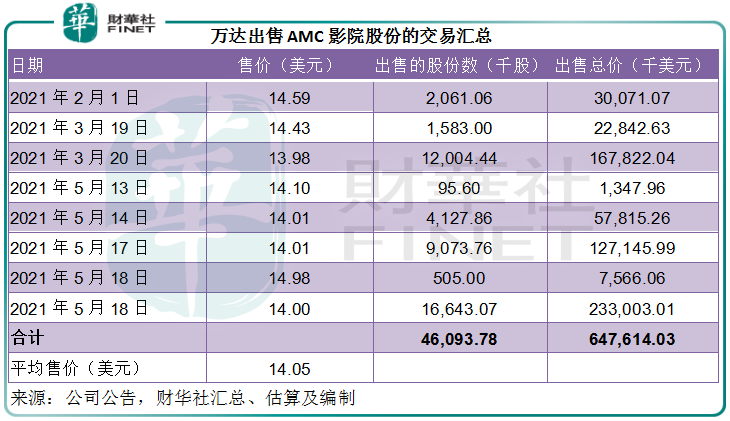

今年年初,万达将投票权占优但没有流动性的B类股全部转换成流动性更佳的A类股,迅速投入出售大作战。

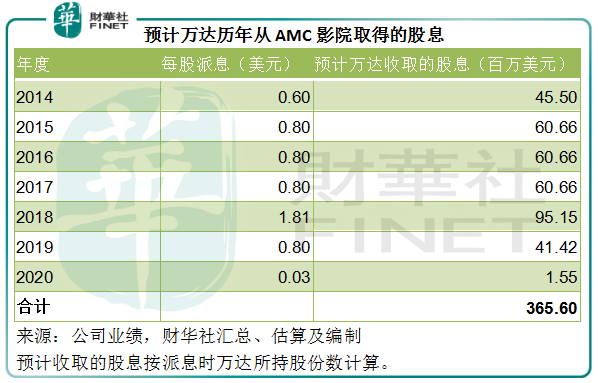

从上表可见,万达的出售总价达到6.5亿美元,还有1万股的出售没有披露,再加上这些年累计取得的股息或约3.66亿美元,以及2018年AMC影院自发的4.21亿美元股份回购收益,合共所得达到14.76亿美元。即使注销了566万股B类普通股,在其股价本应十分低迷的情况下,万达能够全身而退而且还有斩获——笔者估算回报率或为82%,算得上是最好的结局。

这次散户与机构的逼空大战可谓前无古人,绝对值得载入史册。

如此天时、地利、人和配合得丝丝入扣的机遇,投资者的一生中能遇几次?恐怕一次都足以慰藉平生。

2020年末,AMC院线的股价跌至2美元,财务紧张。即使疫情过后,按常理仍需要一段恢复的时间,这段时间少不免依靠资金续命。仅仅是续命,在流媒体的冲击下,能不能保命仍是未知之数。万达是该投还是退?投,可能是万丈深渊;退,连时间成本都补不了。散户刚好给出了答案。

那散户是对的吗?

从以上的股价走势图可以看到,AMC院线当前的股价已超过业绩表现最好的2016年和2018年时表现。而且值得注意的是,对比于当年,AMC影院目前的股份数已扩大了一倍以上,即使能恢复以往的盈利水平,摊分下来的每股盈利起码缩水一半,高位接盘的散户回本期限至少延长一倍。这到底是得还是失?是英雄还是英烈?

毛婷

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)