2021年6月2日晚间美股开市前,主营RELX悦刻电子雾化器业务的雾芯科技(RLX.US),公布了上市以来的首份季度业绩。

从持续性经营角度来看,这份2021年第一季业绩表现理想。季度收入同比增长5.51倍(按季增长48.2%),达到23.98亿元(单位人民币,下同);毛利同比大增7.27倍(按季增长59.06%),至11.04亿元。毛利率有明显改善,较上年提高了9.83个百分点(较上季提高3.14个百分点),至46.03%。

股东应占净亏损为2.67亿元,相较上年同期为净利润1210万元(上季为净亏损2.37亿元)。不过,如果扣除以股份为基础的付款、公允值变动、上市开支等款项,经调整净利润实际按年大增22.57倍(按季增长45.58%),至6.1亿元,或主要得益于收入的显著增长和毛利率的大幅提升。

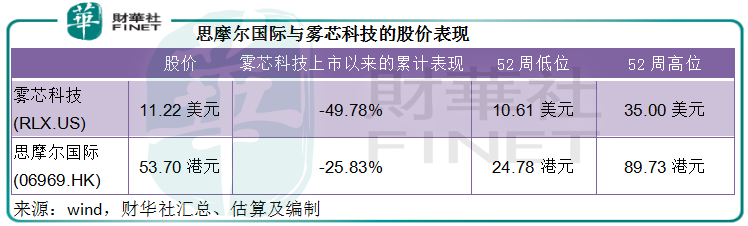

然而,股价却承接之前的跌势,全日大跌5.32%,收报11.22美元,进一步跌破招股价12美元。自2021年1月22日在纽约证券交易所上市至今,雾芯科技已累计下跌49.78%。

这与不久之前公布第一季财务更新的电子烟生产商思摩尔国际(06969.HK)如出一辙。

思摩尔国际2021年第1季溢利同比增长4.03倍,至11.791亿元;经调整净了利润同比增长2.88倍,至12.274亿元。但是股价却不争气,接连下跌之后,现价53.70港元较雾芯科技上市热潮时的高位90港元折让了40.33%。

相信大家都记得,雾芯科技上市时曾带动思摩尔国际、亿纬锂能(300014.CN)、中国波顿(03318.HK)、华宝国际(00336.HK)等一众电子烟概念股走出一波牛市行情,思摩尔国际更成为北水爱股。

在资金的簇拥下,这些电子烟股度过了非常幸福的蜜月期,股价也涨至极高水平。红红火火的表现吸引了大批可能被“烟”的消费概念所吸引、也可能被投机念头所占据的投资者。

这些股份上市之时,大家对于未来的监管方向应是了解的。例如,雾芯科技在上市文件中已经提到2019年10月我国电子烟第一个规范性文件——限制线上平台售卖电子烟出台对其业务的影响——该公司为此终止了占其收入达三成的第三方电商平台业务。

只是在资本狂潮下,投资者选择性忽视,暂时抛诸脑后而已。

然而,监管还是如期而至。

今年3月,工信部一则关于电子烟等新型烟草制品监管的征求意见稿引发热议,大致内容是:由于电子烟等新型烟草制品与传统卷烟在核心成分、产品功能、消费方式等方面具有同质性,对电子烟等新型烟草制品应当参照我国的烟草专卖法实施条例中关于卷烟的有关规定执行。

也就是说,电子烟等新型烟草制品须按照卷烟的有关规定受到管制,这正符合大众对于电子烟监管的预期。

港股上市的电子烟生产商龙头思摩尔国际,以及美股上市的领先电子烟零售品牌RELX悦刻运营商雾芯科技,股价开启下跌模式。

雾芯科技公布第1季业绩之前两天生效的新版《未成年人保护法》,明确了向未成年人销售电子烟的禁令及处罚措施。

在这一政策大环境下,即使公布了表现喜人的季度业绩,雾芯科技的股价仍不见起色。

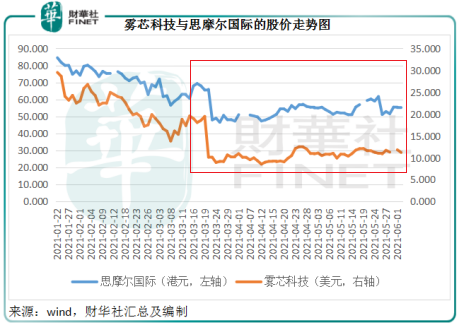

从下图可见,雾芯科技与思摩尔国际的股价走势高度一致:在3月监管意向公布之后,股价开始显著下行,6月初《未成年人保护法》生效之后,股价继续下沉。高位接盘的投资者或许已分不清买的是烟还是眼泪。

即使第一季业绩表现耀眼,也无法扭转颓势,这有一定道理:市场认为三月以来的监管措施对这些电子烟企业的影响,要到第二季以及上述电子烟按卷烟管制一致的措施真正落实才全面体现出来。

但从另一个角度来看,这些政策约束了资本的盲目追捧,让市场暂时保持理性。

那么按照当前的估值,市场对于电子烟有何预判?

笔者留意到,雾芯科技和思摩尔国际上市之后,资产负债状况都得到了显著改善,主要得益于筹得的巨额资金,这为其未来的发展计划提供了充裕的资金支持。雾芯科技的资产规模由2020年末的40.6亿元扩至2021年3月末的150.25亿元;思摩尔国际的资产规模则由上市前的2019年末33.02亿元,扩大至2020年末的147.74亿元。

它们上市筹措的资金将用于提升经营效率和扩展业务。

弗若斯特沙利文预计,全球电子雾化设备市场2019年至2024年的预期复合年增长率为27.7%,其中封闭式电子雾化设备的复合年增长率为33%,灼识投资咨询的报告则显示,中国封闭式电子烟市场的2019年至2023年预期复合年增长率达到了77.5%。

作为新兴产品,电子烟市场前景广阔,因为全球烟草需求大致维持稳定,电子烟渗透率低,发展空间应不小。思摩尔和雾芯科技这几年的发展非常迅猛就是明证。

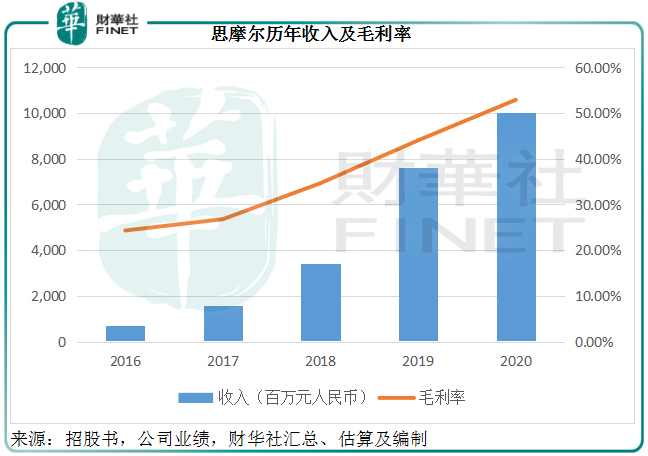

思摩尔主要经营电子雾化设备代工和自有品牌的零售业务,其中代工业务收入贡献占了85%以上。产能与产销量是衡量其业务发展的重要指标。随着产能的扩张,思摩尔的业绩表现也显著提高。

见下图,思摩尔的收入规模由2016年的7.07亿元大幅提高至2020年的100.1亿元,复合年增长率达到了93.98%。生产规模的扩大,意味着产能使用率的提高、增加对固定成本的分摊,也让其对原材料采购具有更高议价力,这有利于成本效率的优化。所以毛利率得以由2016年的24.31%提高至2020年的52.91%。

雾芯科技则主要从事电子烟设计、组织生产和销售。从生产到终端销售,均采用轻资产经营模式:大部分生产由一家独家授权工厂负责,其余则采购自第三方制造商,安排专门的团队进驻工厂进行管理(思摩尔正是其代工厂商之一);在销售方面则与熟悉渠道的分销商合作,由其将产品供应给已授权的零售店。

从中可见,雾芯科技并没有深入涉足整条产业链的细化经营,而是从大处着手,掌控关键环节,通过授权和合约进行经营和约束。这一经营方式的好处是灵活、轻资产;劣势是难以通过全链条运作来实现各个工序的效益优化和协同。

不过,雾芯科技通过这种方式以较低的成本迅速扩大了终端零售店的分布。现在在一二线城市,RELX的门店随处可见。通过聚合终端需求,雾芯科技能够利用手上的需求资源,获得对供应商和消费者的议价力,这正是其提升利润率的诀窍。

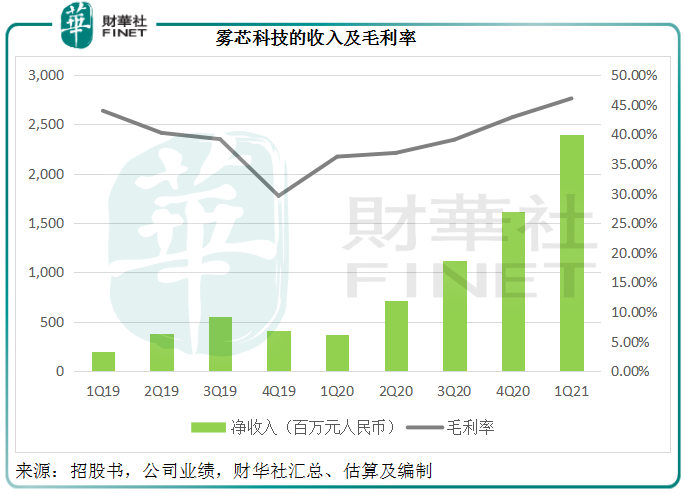

从下图可见,雾芯科技的收入规模由2019年第1季的1.99亿元,扩大至2021年第1季的23.98亿元。毛利率由2019年第1季的43.95%降至第4季的29.58%,或与其为独家授权工厂采购的生产设备开始折旧有关。但随着收入规模的扩大,毛利率持续得到改善,到2021年第1季已提高至46.03%。

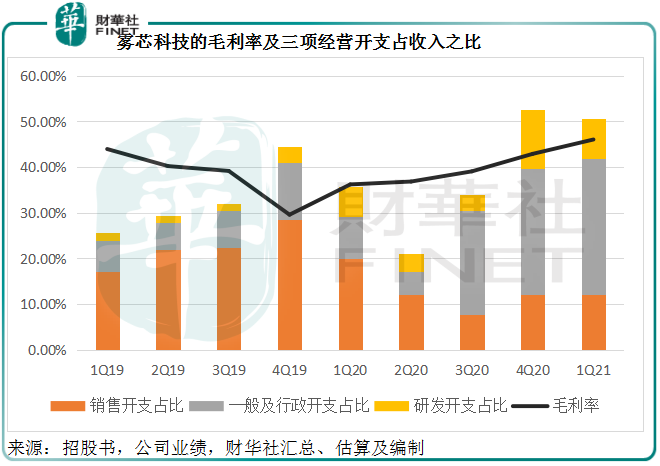

再参看下图,最近三个季度的毛利率持续改善,但包括股权付款开支在内的费用成本却并没有下降,行政开支大幅提高,可能与雾芯科技上市之后团队扩张有关;研发开支也大幅提高,反映其作为品牌运营商需要增加研发投入以提升竞争力。

但随着业务的扩张,这些成本的效益有望得到提高,即成本可能随收入规模扩大,但增速或逐渐放缓(因为这其中的固定开支一般不会跟着收入上升),而使得每成本投入的收益不断提高。

正如前文所述,这两家电子烟企业在上市之后的资产规模显著扩大,主要得益于上市筹得的资金。这些资金为其未来的业务扩张和经营效率的提高提供了弹药。

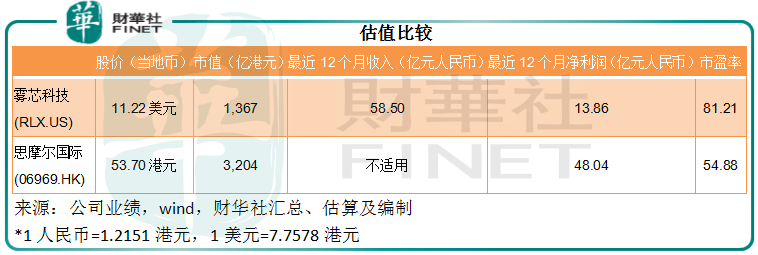

所以,它们高达60-80倍的市盈率估值是有道理的,包含了市场对其未来业绩增长的期望。

中烟香港(06055.HK)按现价17.92港元计的市值为123.95亿港元,相当于未受疫情影响前正常利润的40倍(2020年疫情导致贸易供应链中断,对主要从事贸易业务的中烟香港打击较大,所以在此选择未受疫情影响的2019年业绩以反映其正常化表现)。

按其现价及最近12个月的经调整净利润计,雾芯科技和思摩尔当前的市盈率分别为81倍和55倍,显著高于中烟香港。与传统烟草股的估值差距,或意味着市场对于即将与传统烟草股享受同等监管待遇的雾芯科技和思摩尔有一定的增长预期。

若40倍市盈率为合理值,则意味着市场对于雾芯科技和思摩尔下一年的利润预期或为34亿元和80.1亿元,增幅分别为1.03倍和66.74%。

对比两家公司的2021年第1季经调整净利润增幅(分别为22.57倍和4.03倍),这一目标似乎不难实现。但需要注意,相关的政策落实后,才真正考验其产品的实力。

毛婷

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)