2020年10月24日,马云老师在第二届外滩金融峰会上的一席话,一片哗然。

11月2日上午,马老师被监管部门约谈。

11月2日晚上10点,银保监会和央行共同发布《网络小额贷款业务管理暂行办法(征求意见稿)》。

11月3日,蚂蚁集团A+H股“全球最大规模的IPO”被暂停。

经过大半年的整顿,蚂蚁集团最具争议的业务消费贷整顿在近日终于有了结果,此时的马云老师已从人人都爱的“马爸爸”到鲜有露面。

历史,总是那么喜欢捉弄人,哪怕马云老师某种意义上也算是推动中国互联网金融发展最重要的几个人之一。可惜的是,那都成了往事。

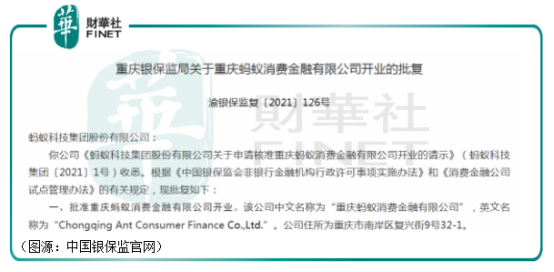

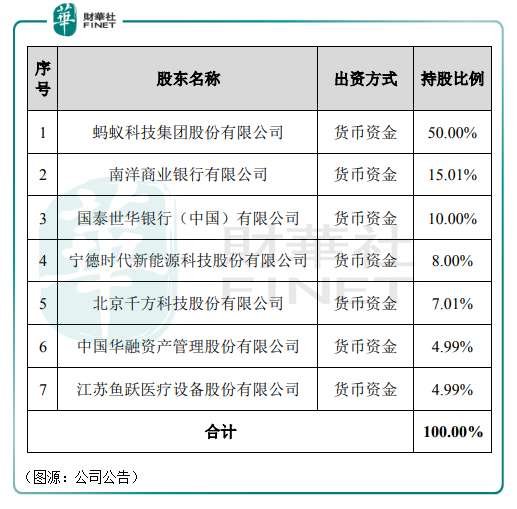

6月3日,重庆银保监批复了重庆蚂蚁消费金融有限公司(以下简称“重庆蚂蚁”)开业的申请。重庆蚂蚁的注册资本为80亿元,其中蚂蚁集团占50%、南洋商业银行占15.01%、国泰世华银行占10%、宁德时代占8%、北京千方科技占7.01%、中国华融资产占4.99%、鱼跃医疗占4.99%。

重庆蚂蚁从事业务中,第一条就是发放个人消费贷款。公司的董事长是黄浩。黄浩曾任蚂蚁数字金融板块总裁,同时也是重庆市蚂蚁小微小额贷款有限公司和重庆市蚂蚁商诚小额贷款有限公司的法代。

重庆蚂蚁小微小贷和重庆蚂蚁商诚小额贷款这两家公司对于有关心蚂蚁集团的投资者来说,应该挺熟悉。它们就是蚂蚁花呗和借呗发起机构,也是蚂蚁科技集团的全资子公司。

重庆蚂蚁成立后,预计将承接蚂蚁小微小贷和蚂蚁商诚小额贷款的花呗和借呗业务。该动作其实早有预兆。

在马老师的外滩演讲之前,上市公司鱼跃医疗早在去年八月底便宣布计划参与投资设立消费金融公司,即重庆蚂蚁消费金融有限公司。当时公告称重庆蚂蚁的注册资本是80亿元,股东出资比例和现在完全一样。

只是,很少人会想到,这个新成立的重庆蚂蚁之后将承接蚂蚁集团最重要的消费贷业务。

外滩演讲之后,便有媒体披露,金融主管部门约谈蚂蚁集团,提出了五点整改要求,其中一点就是将花呗和借呗的ABS业务转移到持牌消费金融公司。

今年4月份,蚂蚁集团在整改公告方案中表示,会全面对标监管要求,将借呗、花呗纳入消费金融公司,依法开展消费金融业务。5月份,蚂蚁集团旗下借呗和花呗两个ABS显示终止发行,合计180亿元人民币。

中国银保监会非银部相关负责人亦提到,蚂蚁消金承接两家小贷公司的过渡期为1年。而整改后,花呗”、“借呗”将成为蚂蚁消金的专属消费信贷产品。

一连串动作之后,蚂蚁争议的消费贷业务将全面接受监管。虽然迟了点,但终于还是到了。

从100%到50%,蚂蚁集团割了一大块肉。这块肉有多大?从蚂蚁集团之前提交的招股书看,是相当的大。

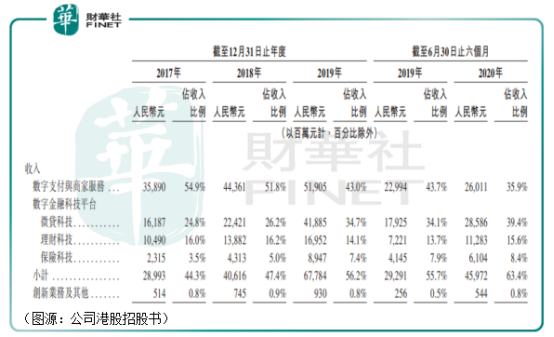

蚂蚁集团的业务分为三块,数字支付与商家服务、数字金融科技平台及创新业务。2020年上半年,三项业务分别贡献收入260亿元、460亿元及5.44亿元,占比分别为35.9%、63.4%及0.8%。

数字金融科技平台下又分三项业务:微贷科技、理财科技、保险科技,分别贡献蚂蚁当期收入的39.4%、15.6%及8.4%。顾名思义,该三项业务具体也很好理解:理财科技就是支付宝上代销理财产品,提供产品的金融机构赚产品管理费,蚂蚁按资管规模百分比收技术服务费;保险科技就是支付宝代销保险,按保费百分比收取技术服务费。

而占比最大的微贷科技大部分就是支付宝花呗和借呗构成的消费贷业务(花呗和借呗是什么就不详细解释了)。蚂蚁集团主要按利息收入百分比收取技术服务费。

截至去年6月30日,蚂蚁集团这部分微贷科技业务的信贷余额(包括消费贷及小微经营者信贷,分别是1.7万亿及0.4万亿元)一共是2.154万亿元。这部分1.7万亿元的消费贷平摊到14亿中国人头上,即全国每人欠支付宝未还1214元。

这部分天量的微贷业务信贷余额98%是由合作金融方和资产证券化(ABS)提供,剩余2%是由蚂蚁控股金融子公司自行发放。

蚂蚁的合作金融方包括国内约100家银行合作伙伴,即全国所有政策性银行、大型商业银行、全部股份制商业银行、城商行和农商行、在中国展业的外资银行,以及部分信托公司。蚂蚁为银行提供导流、风险评估、催款等服务,收取“技术费用”,这部分风险由银行自身承担。

另外,剩余2%的自营消费贷风险由蚂蚁自己承担。这两部分消费贷争议都不大。因为银行内部借出资金须符合“老旧”的巴塞尔协议规定,自己能承担违约风险。蚂蚁集团自身亦能承担少量的自营消费贷违约风险。

问题就在于ABS上。参照一些权威人士的理解,蚂蚁小微小贷和蚂蚁商诚小额贷款注册资本只有30多亿,最后却滚出3000多亿的ABS,杠杆高达100倍,而这部分风险,则是由ABS的购买方承担的。

具体操作方法,就是将30亿的现金放在商业银行,按照银行给出1:2至1:3的比例获得70亿元,借到100亿的资金。蚂蚁将100亿作为消费贷借给用户及小微经营者,再将这部分100亿的应收账款作为基础资产发行ABS。

ABS发行之后,蚂蚁收回100亿的现金,偿还银行贷款70亿元,依然剩下30亿元。于是蚂蚁再将钱放到商业银行,借得70亿,再作为消费贷借给用户及小微经营者,再将应收账作为基础资产发行ABS……

这样不断重复的最终结果是,蚂蚁只有30亿本金,最后ABS规模却能滚到3000亿,但风险全部由ABS的买方承担。据蚂蚁集团答上交所问询函披露,其子公司发放的贷款绝大部分后续通过资产管理计划转让给银行及其他持牌金融机构为主的投资者。

在蚂蚁小微小贷和蚂蚁商诚小额贷款成立的时候,这部分ABS业务监管并不十分严格,没有规定不得重复发放多少次,因此就容易造成违约风险——尤其是当蚂蚁集团的支付宝是一款人人都在用的国民应用的时候。

蚂蚁集团在香港和A股的招股书中都没有披露其ABS的规模,但据券商统计其截至2020年6月30日的ABS余额规模为1708亿元,自营贷款余额是362亿元。按招股书披露,同期两家小贷公司净资产为的358.3亿元。

按照马云老师的说法,ABS融资产生的消费贷违约风险只需要用“消费者信用纪录”就可以规避,不适用陈旧巴塞尔协议中资本充足率要求。

然而,实际上这部分以“信用”保证的风险却并非由蚂蚁自己承担的。其二,美国次贷危机的发生已说明只凭消费信用纪录无法保证ABS(即当年的按揭支持证券MBS)产品不会产生系统性风险。最后,如果发生系统性违约,以蚂蚁集团两家小贷公司的体量,很可能无法覆盖违约产生的损失。

综上三点,从安全性考虑,蚂蚁集团的ABS借贷很必要纳入监管。

但纳入监管之后,下一个问题就发生了。

按照2020年底银保监会起草的《网络小额贷款业务管理暂行办法(征求意见稿)》规定,网络小贷业务通过银行借款、股东借款等非标准化融资形式融入的资金不得超过其净资产的1倍;通过发行债券、资产证券化等标准化债权类资产形式融入资金的余额不得超过其净资产的4倍。

通俗解释就是,按照上文所说的蚂蚁两家小贷公司原来30亿元的注册资本(净资产),从银行最多只能融到30亿元,而通过ABS的方式最多只能融得120亿元。所有加起来,最多只能是180亿元的消费贷。当初蚂蚁小贷公司用30亿滚出3000亿消费贷的方法不再可能行得通了。

而新成立的重庆蚂蚁注册资本只有80亿元,按规定其消费贷余额最多只是640亿元,远远小于蚂蚁现有的ABS规模。其解决方法只有一个——增大重庆蚂蚁注册净资产,要不就是是蚂蚁集团自己增资,要不就是引入更多的外部投资者。

一旦引入外部投资者,蚂蚁集团的微贷业务能贡献的利润收益将会被稀释。

另外,据银保监会非银部有关负责人透露,蚂蚁集团应在蚂蚁消费金融公司开业6个月内完成“花呗”“借呗”的品牌整改工作。整改完成后,“花呗”、“借呗”将成为蚂蚁消费金融公司的专属消费信贷产品,其他金融机构借助蚂蚁集团提供的数据信息所发放的消费信贷,不再标挂“花呗”“借呗”名称。

这样一来,支付宝的消费贷只能通过自营或ABS的形式融资发放。其他金融机构提供的消费贷(按2020年6月末数据估算为1.94万亿元)将不再直接归属花呗或借呗。以后用户用起花呗/借呗,可能还需要点选具体的金融机构消费贷产品,会不会影响用户使用体验,还未得而知。

鉴于微贷业务贡献了集团39.4%的收入,在将花呗、借呗纳入新成立的重庆蚂蚁之后,蚂蚁集团必然失去一块大蛋糕。

消费贷的潜在违约系统性风险,一方面靠借出方控制,另一方面则是从借贷借入方入手控制。

在NHK的纪录片《三和大神》中,一名22岁年轻三和大神在手机上借了上千块的网贷,因为还不上贷款,正苦闷不已。为此,本就收入不高的年轻大神过上了杯面+25块小旅馆的生活,从此与原来为数不多的娱乐——网吧无缘。

在马老师外滩金融峰会演讲之前,“消费主义”和配套的网络消费贷盛行,透支着不少中国年轻人的生活质量。不少并无消费能力的大学生禁不住某宝和某猫、某狗的诱惑,在平台上开通了看起来利息不高,实际上利率高达20%左右的网上消费贷。

花呗和借呗不过是其中代表之一。

今年三月份,银保监会、网信办、教育部、公安部、中国人民银行等五部门下发《关于进一步规范大学生互联网消费贷款监督管理工作的通知》,禁止小额贷款公司、非持牌机构对大学生发放贷款。

监管机构认为,部分小额贷款公司以大学校园为目标,通过和科技公司合作等方式进行诱导性营销,发放针对在校大学生的互联网消费贷款,引诱大学生过度超前消费,导致部分大学生陷入高额贷款陷阱,侵犯其合法权益,已引起恶劣的社会影响。

网络消费贷问题,终于在借入方也得到了监管。经济能力尚弱的大学生/年轻人,正是网络消费贷违约的主要群体之一。

联系去年京东金融贷一则背景发生在飞机上的广告(大意是一位工地做建筑工人模样的中年男子通过开通京东的金融贷帮助其晕机母亲完成升舱)引起争议(一、晕机升舱无法解决问题;二、升舱不太需要开通金融贷)。国人对“消费贷”已有了更加直观且正确的认识。

而这种认识的转变发生在什么时候呢? 也就是去年10月底,马云老师发表外滩金融峰会演讲之后。

在微贷业务遭到强监管之后,从前的科技公司蚂蚁集团可能将变成金融公司。即便能重新上市,消费贷业务蛋糕被分的它故事显然也不再性感。

无论如何,从整个社会角度看,我们还是得感谢马老师和蚂蚁集团为消费贷行业健康发展做出的贡献。

某种程度上,马云老师是过去七八年间(支付宝分别在2013年及2014年推出花呗及借呗服务)在中国引入、普及并规范化了网络消费贷行业发展的贡献最大的人之一(甚至可以说没有之一)。

只就一则外滩金融演讲,马云老师都堪称中国互联网金融的“吹哨人”。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)