6月3日,香港高端时装零售品牌妙思集团(下称“妙思”)第四次向港交所递交了上市申请书;而前三次递表均以申请状态“失效”而折戟港交所。

历经三年递表之旅,见证了妙思在香港社会事件及全球新冠肺炎疫情双重冲击下的变与不变。

妙思集团成立于2010年,主要以“妙思”品牌在香港经营零售店,代销Gucci等高端奢侈品牌的服装、鞋子、包包及配饰,产品售价介乎几百块港币到几十万港元不等。目前,包括旗舰店在内零售店有7家,零售店主要开在香港人流量较为旺盛的尖沙咀和铜锣湾。

2017年至2018年两年时间里,依托港珠澳大桥及高铁开通,访港旅客的稳健增长,香港的奢华及高端品牌时装产品零售额以8%速度增长。在此背景之下,随着妙思新开业零售店的增加,营收及净利润规模也保持稳健增长的态势。2017财年及2018财年,妙思营收分别为12.65亿港元及13亿港元,净利润分别为4,916.5万港元及5,897.9万港元。

然而,好景不长。

一场香港社会运动爆发,让这一切美好的经商环境化为泡影。

2019年,社会事件持续升级,不断打击香港经济气氛及与消费和旅游相关的活动,导致香港本地生产总值实质下跌1.2%,是自2009年以来首次出现全年下跌。受此影响,妙思2019年净利润下滑13.7%。

此外,受存货激增的影响,2019财年妙思经营现金流净额仅为754.8万港元,同比下滑91.8%。在存货激增及经营现金流净流出明显的态势下,妙思只能加大借贷,以提升营运现金流。随着借贷攀升,妙思2019财年资产负债率飙升了17个百分点至49%。

面对突如其来社会事件,唯一能改变只有自己。

首先,与其他高端奢侈品牌商一样,妙思开始布局线上渠道销售业务(2019年5月开设自营店);其次,妙思于2019年6月3日向港交所递交招股书,希望能登陆港交所,筹得可观的资金“渡劫”。

无奈的是,不久之后,新冠肺炎疫情爆发,给香港经济及旅游业雪上加霜,妙思的上市计划遭遇搁浅,同时经营业绩跌至谷底。

2020年1月23日和7月29日,妙思连续两次冲击港交所大门都宣告失败;2020年10月,第二大收入来源铜锣湾5号门店被迫关店。2019财年,5号门店收入为2.14亿港元,约占妙思收入的16.1%,是公司在铜锣湾地区单店收入最高的零售店;然而到了2020财年5号门店收入同比下滑12.7%至1.87亿港元。

值得一提的是,虽然妙思冲击港交所“失意”和线下零售店表现不佳,但线上业务布局初步取得不俗业绩。据招股书显示,2020财年,妙思通过自营店、天猫、IntraMirror、BuyerApp及其他第三方营运的电商平台产生的线上销售收入为5,097万港元,约占总收入的4%。

随着第四次递交了上市申请书,意味着妙思过去一年经营业绩表现的优劣将浮出水面。

从最新招股书资料来看,妙思整体业绩表现并不如人意,盈利能力持续下行,负债率攀升。

经营业绩方面,受香港社会事件、新冠肺炎疫情等外部因素影响,妙思经营业绩呈现三连降的态势。

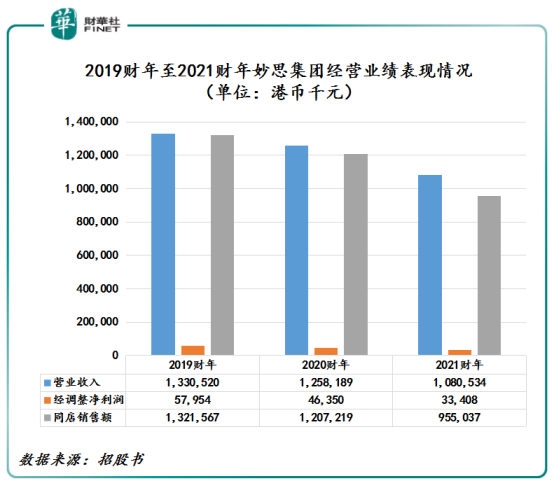

据招股书显示,2019财年、2020财年及2021财年,妙思同店销售额分别为13.21亿港元、12.07亿港元(包括5号店)及9.55亿港元;营收分别为13.3亿港元、12.58亿元及10.8亿港元;经调整净利润分别为5,795.4万港元、4,635.0万港元及3,340.8万港元。

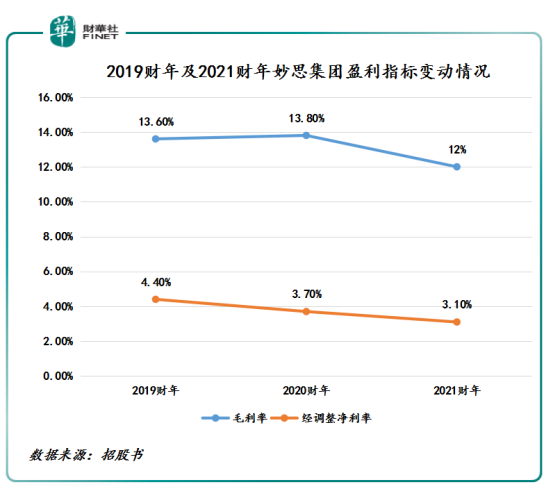

盈利能力方面,妙思盈利能力依旧没有太大的提升。2019财年、2020财年及2021财年,妙思毛利率分别为13.6%、13.8%及12%;经调整净利率分别为4.4%、3.7%及3.1%。

妙思对于毛利率下行解释是“由于香港的反修例示威活动引发社会事件及COVID-19于2020年财政年度爆发,导致市场出现不利气氛,因此我们开始在附属店销售较多毛利率相对较低的过季产品以跟从回应市场变化的业务策略变更。”

除此之外,线上销售业务毛利率偏低也是拉低整体毛利率另一大影响因素。截至2021财年,妙思线上业务收入为7,482.1万港元,同比增长46.8%,约占总收入的6.9%。虽然线上销售收入出现大幅增长,但因毛利率过于低,反而拉低整体毛利率。2021财年,妙思线上业务毛利率仅有9.7%。

存货方面,妙思存货处理能力依旧不理想。据招股书显示,2019财年、2020财年及2021财年,妙思的存货分别为1.65亿港元、2.07亿港元及2.58亿港元,平均存货周转天数分别为42天、63天及89天。

随着存货周转天数攀升,妙思存货拨备亦在提升。2019财年、2020财年及2021财年,存货拨备结余分别490万港元、490万港元及1,050万港元。

债务方面,2021财年妙思债务出现较大反弹,资产负债率飙升。2019财年、2020财年及2021财年,妙思债务分别为1.19亿港元、9,445.9万港元及1.2亿港元。其中,银行借款分别为6,257.8万港元、5,928.5万港元及8,448.4万港元。

随着银行借款等债务攀升,资产负债率直接飙升至历史较新高位置。2019财年、2020财年及2021财年,妙思资产负债率分别为49.4%、44.6%及55%。其中,2021财年资产负债率为55%,是妙思过往递表记录以来,资产负债率最高的一年。

妙思四叩港交所大门,正折射出社会事件及新冠肺炎疫情双重打击之下香港零售业的发展困境。此外,在经商环境巨变之下,妙思业绩持续下行,反映出公司过度依赖香港市场,销售渠道过于单一的等问题,进而也反映出公司整体抗风险能力较弱的事实。

现如今,新冠肺炎疫情影响还在延续,第四次递交上市申请书的妙思,“突围”压力依旧不减。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)