庄稼一枝花,全靠肥当家。

每年3-10月是尿素销售旺季,尤其是在端午节附近,北方小麦正处于收获季,待收割完小麦之后,施肥就提上日程。

尿素几乎是当下农户必选品种,叠加中国是农业大国,所以中国是世界第一大尿素生产国和消费国,2018年尿素产量和消费量占全球的比重分别为26.30%和27.35%。

农业刚需、消费旺季再次给尿素上涨的理由,其价格狂飙有力提振行业企业业绩,根据顶牛股数据,尿素概念股有18家上市公司,包括业内较为有名的华鲁恒升、阳煤化工、云天化、鲁西化工等。

2021年一季度,行业公司业绩普遍暴涨,例如,鲁西化工营收62.16亿元,同比增加85.34%,归母净利润 9.99亿元,同比增加5834.61%,环比181.88%。

业绩狂欢之下,仍要看到,作为高污染、高耗能企业,鲁西化工等行业企业除了面临近年来的环保政策压力以外,碳达峰、碳中和又对行业提出了更高的要求。

挑战与机遇并存,尿素行业将何去何从?

进入农耕施肥旺季,尿素行情一波又一波潮涌而来。

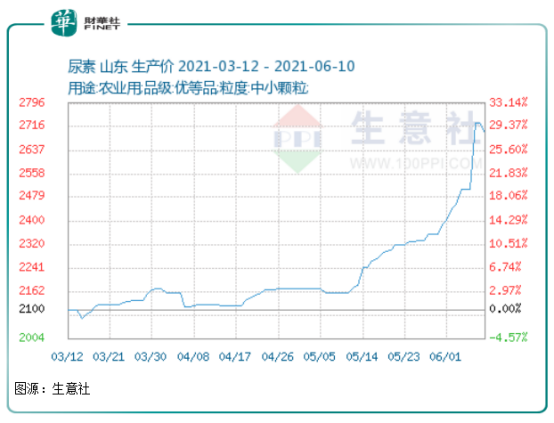

自2021年5月以来,尿素启动新一轮行情,在不到一个月里每吨价格上涨超300元。

进入3月旺季以来,尿素的行情就呈现周期律动,3月末涨一波,4月涨一波,5月涨幅更大。

大宗商品涨价、全球粮食安全,以及国内政要屡屡提及坚守18亿亩耕地红线,在火热预期下,各类农业生产资料价格开始狂飙。

小到除草剂“草甘膦”,大到尿素等各类化肥,从门庭冷清,到供需两旺,尿素成功博取市场眼球、挤占市场C位。

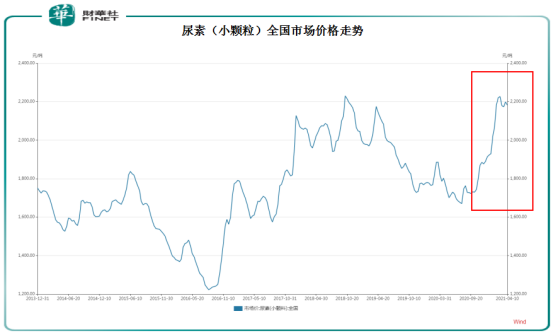

自2020年下半年开启行情以来,尿素价格已经从2020年7月31日的1672元/吨,上涨到2021年高点的2700元/吨附近,在多半年时间,每吨涨幅超1000元,价格创下十年新高。

尿素是大宗消耗品,使用量非常大。2018年我国尿素产量和消费量占全球的比重分别为26.30%和27.35%,是世界上第一大尿素生产国和消费国。

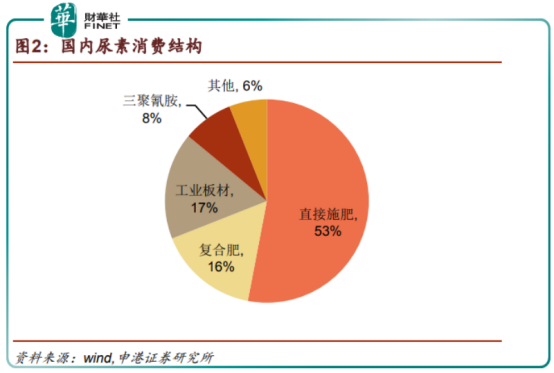

除了应用于农业领域化肥外,尿素还是重要的工业原料,可用于生产人造板材、三聚氰胺等,多元领域应用刺激了尿素需求,使得尿素价格更具上涨动力和强大支撑。

在价格新周期,尿素行业上市企业业绩如雨后河水般暴涨,各个“咸鱼”大翻身。

横跨农业和工业两大应用领域,尿素的重要性不言而喻。作为中国传统化工行业命门,国内尿素领域竞争格局也相当激烈。

根据华经情报网数据,中国尿素年产能达到100万吨的生产企业有23家,其中山东瑞星集团以300万吨排第一,陕西天泽煤化工集团排第二,产能为220万吨,其次是位于河南的心连心化肥,尿素产能为210万吨。

前两家尚未上市,中国心连心化肥今年一季度已经发布业绩盈喜,由于尿素、三聚氰胺等产品价格上涨,公司一季度净利润将比去年同期增长不低于200%。

资本市场的信号比业绩盈喜来得更早,年初迄今,中国心连心化肥股价已经上涨82%。

中国心连心是港股上市,反观A股的小伙伴早已涨疯。

据顶牛股网,A股尿素概念股有18只,包括煤化工龙头华鲁恒升、鲁西化工、云天化、兰花科创、阳煤化工等企业。

据Wind数据显示,年初迄今,华鲁恒升股价涨幅20.56%、鲁西化工涨幅52.49%、云天化涨幅112.03%、兰花科创涨了60.73%、阳煤化工涨幅45.15%……

华鲁恒升尿素年设计产能为180万吨,产能利用率在114%,没有在建产能。以产能排位,公司排在尿素重点企业第7位,实力已经不俗。

今年一季度,公司营收同比增加69.09%,归母净利润同比增加266.87%。

鲁西化工尿素年产能为100万吨,在行业排名并不高,但今年一季度营收同比增长85.34%,归母净利润同比增长5834.61%。

山西兰花科创尿素年产能在120万吨,也是尿素行业大中型企业。今年一季度,公司营收同比增长44.19%,归母净利润同比增长320.26%。

在一季度大赚同时,预计2021年尿素行情还将继续上行,一方面,农业等需求端的粘性和刚需性;另一面,尿素出口景气度延续。

我国不仅是世界上第一大尿素生产国和消费国,还是尿素出口大国。据国家海关公布的数据显示,2021年前4个月累计出口尿素134万吨,同比增长23.6%,其中4月份出口尿素54万吨,同比大增382.1%。

出口数据高景气主要得益于邻国印度。印度每年对中国尿素需求量达到3300万吨左右,是中国最大尿素进口国,约占我国尿素出口总量的一半。

由于疫情导致印度尿素减产,印度RCF接连于4、5月份发起尿素进口招标,预计进口热度将延续到下半年。

虽然来自海外和国内的需求端,对尿素市场形成稳定支撑,并让相关企业赚得盆满钵满,但也要看到,上游煤炭资源涨价,以及碳达峰、碳中和新形势下,对尿素企业形成的利润挤压和可持续发展挑战。

从供给端看,尿素行业盈利空间正在被上游日益增长的原材料价格侵蚀。

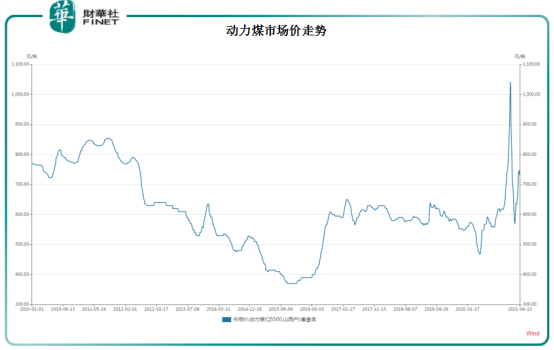

尿素的生产原料主要有烟煤、褐煤、天然气和焦炉气,随着国际能源价格上涨,国内煤炭和天然气的价格也持续上涨。

Wind数据显示,动力煤价格在2020年5月位于469.5元/吨低谷,到2021年价格已经突破1000元/吨,价格表现强势。

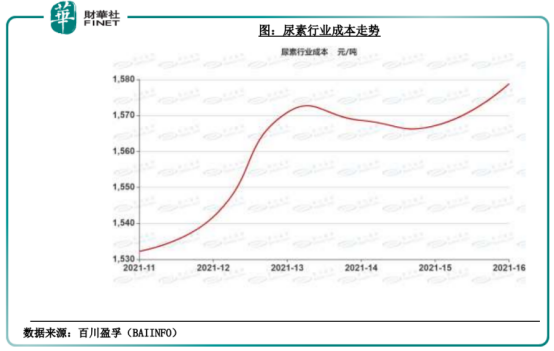

根据百川盈孚数据,2021年4月国内产地煤价震荡偏强。内蒙地区产量收缩,陕西、山西地区环保、安全检查常态化,整体煤炭供应阶段性缩减,波及尿素成本端,行业成本走高。

具体到生产端,尿素企业受环保政策及供给侧改革影响较大。

环保方面,我国化肥过量施用现象突出,为减少化肥对生态环境影响,以及市场对有机农产品需求上升,我国尿素需求量呈下降态势。

针对尿素生产过程中的污染问题,一些环保要求不达标的尿素企业被停产限产,行业产能进一步出清。

以我们感受最直观的北方秋冬季重污染问题,也有相关政策对尿素行业进行限产。

例如,兰花科创年尿素产能120万吨,受环保限产和秋冬季差异化管控等因素影响,2020年公司累计生产尿素84.83万吨,产能利用率约71%。

除环保政策外,供给侧改革也深深制约到尿素行业上马新产能。

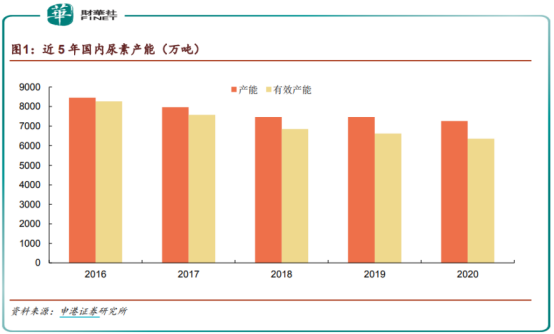

粉煤加压气化、水煤浆气化等新型气化技术的推广,尿素产能与产量在2015年迅速增长到8604万吨和7512万吨,达到历史顶峰,产能严重过剩。

2016年8月,国务院出台《关于石化产业调结构促转型增效益的指导意见》,要求严格控制尿素等过剩行业新增产能。

随后,大批落后产能被清退或改造转产,近5年国内产能逐步下滑,而新增产能非常有限,尿素供应压力明显降低。

碳中和、碳达峰的提出,对尿素行业提出全新挑战。近期工信部印发《碳排放权交易管理办法(试行)》,化工行业将逐步被纳入全国碳交易体系,以煤炭为原料的煤化工行业将是其中的重要部分。

以技术依赖,取代资源依赖,是尿素为代表的化工行业必须走的可持续发展之路。

尿素行业公司可以在新型产品和生产工艺方面不断调整,一些药效高、用量少、对环境较为友好的新型尿素品种或将替代现有品种。

这其中最重要的是行业公司技术和生产工艺的比拼,故而在碳达峰、碳中和发展背景下,行业竞争将异常激烈,行业马太效应会愈发显著。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)