A股市场这些年来有一个很有趣的现象,沪指始终在3500点上下飘摇的同时,各类概念股纷纷起舞,完全不把大盘放眼里。

概念股的出现,使一向以低迷称著的A股充满生机,吸引了越来越多的散户入场“捞票”。数据显示,截至2021年5月底,A股自然人投资者数量继续创新高,高达到1.86亿人。

继华为概念股后,近期随着华为研发出的智能终端操作系统——鸿蒙于今年6月初正式公布,鸿蒙概念股在A股市场应运而生,引发的市场风暴至今仍在延续。

根据Wind数据,A股市场共有28只鸿蒙概念股,其中大部分概念股均以信息服务或软件服务作为主营业务。

这些公司均参与鸿蒙的生态系统建设、开放鸿蒙发起等领域,以各自力量帮助鸿蒙在国际上对抗谷歌的安卓和苹果的iOS操作系统。鸿蒙的诞生,正是我国在科技尖端领域奋力突破美国技术霸凌的缩影。无论外界是赞赏还是怀疑,国人对核心技术突破受制于人的现状充满了期待和憧憬,这是鸿蒙概念股能坐上“冲天火箭”的根本原因,爱国背景下的投机氛围浓烈。

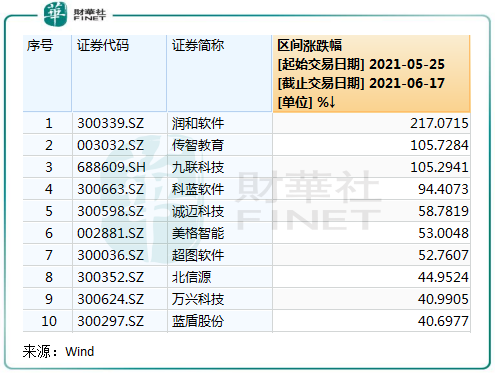

在这波疯狂中,OpenHarmony(开放鸿蒙)发起单位之一、鸿蒙操作系统生态共建者、海思芯片及IoT战略合作伙伴的润和软件(300339.SZ)充当了鸿蒙概念股狂欢的“带头大哥”。根据Wind数据,从5月25日华为披露鸿蒙产品发布会日期至6月17日,润和软件引领华为概念股掀起股价上天热潮,其股价累计涨幅超过200%,幅度远超过第二和第三名的传智教育(003032.SZ)和九联科技(688609.SH)。

6月17日,润和软件股价一度爆炒至49.56元的最高点,较今年2月中旬阶段低点暴涨超过5倍,创下历史新高。

不过,太高调往往惹麻烦上身。6月11日,深交所发布监管公告指,对近期涨幅异常的“润和软件”“思特奇”“美格智能”“传智教育”持续进行重点监控,并及时采取监管措施。

但游资热情难以褪去,润和软件在6月11日后仍持续出现大幅波动。为此,润和软件于6月17日发布公告称,股票自6月7日至6月17日连续8个交易日收盘价格涨幅偏离值累计达到101.30%,将展开核查并于18日开市起停牌。

有意思的是,作为鸿蒙概念股最热门的股票,散户成为润和软件此次炒作中最亮的一颗星。

根据深交所6月17日的公告,润和软件在6月7日至6月17日股价严重异常波动,涨幅偏离值累计达到101.30%。期间获自然人累计买入超554亿元,占比91.78%;其中,中小投资者累计买入超320亿元,占比53.03%。

而机构在上述期间累计买入43.82亿元,占比仅为7.26%。这意味着,散户是此次润和软件疯狂炒作的绝对力量,有股民表示,“这分明就是翻版的天山生物(300313.SZ)”。

散户们疯狂进场推高股价,无论是对散户还是机构来说,有肉吃,何乐而不为?而最欣喜若狂的可能不是散户,也不是机构,而是润和软件的股东。

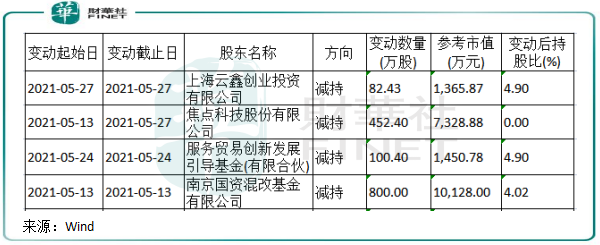

自5月13日开始触底大反弹以来,润和软件有四个重要股东相继减持了股票,这四个股东分别为南京国资混改基金有限公司、服务贸易创新发展引导基金(有限合伙)、焦点科技(002315.SZ)以及上海云鑫创业投资有限公司。

根据Wind数据,上述四个股东自5月13日以来分别减持润和软件800万股、100.4万股、452.4万股及82.43万股,累计减持1434.8万股,共套现超过2亿元。该四个股东减持后持股比例均低于5%,在A股中,5%的持股比例和4.9%的持股比例完全不一样,5%以上的股东,减持股份需要提前对外披露;而持股5%以下,可以毫无顾忌地套现,无需对外披露。

换言之,上述三家减持后还持有股份的股东,在以后润和软件股价异动中可以悄无声息的减持,不用提前披露信息,以防止市场提前反应而影响其“捞票”。这一波操作,散户们不断涌进的资金给了这几大股东绝佳的机会。

而焦点科技在5月27日股价高点直接清仓走人,一股不剩。焦点科技曾在2013年持有润和软件8.23%股权,为润和软件第一大股东。此次清仓的股权正是焦点科技在润和软件上市前投资所得。也就是说,焦点科技在沉寂了9年之后与润和软件撇清了关系,盈利颇丰。

值得留意的是,根据企查查数据,上海云鑫创业投资有限公司是蚂蚁集团全资持有的公司,其法定代表人是蚂蚁集团董事长兼CEO井贤栋,经营范围包含创业投资、实业投资、资产管理等。在去年10月,润和软件在互动平台表示,公司为蚂蚁集团深度战略合作伙伴,在金融科技领域与蚂蚁集团进行深度合作。

在概念为王的A股时代,润和软件在近期旱地拔葱的股价表现中想必大部分大小股东都实现了盈利或浮盈,挣了不少。在股价大涨的背后,各方势力也在涌动,那最终是大股东成韭菜,还是小散户们成为猎物?就目前来看,润和软件没有涉及重大未披露事件,搭上鸿蒙肩膀之后能否一飞冲天尚待时间去观察。

那么,润和软件关于鸿蒙的基本面以及公司经营状况,在润和软件股价能否降温或者受挫中或可找出点蛛丝马迹。

在5月17回复深交所关注函的公告中,润和软件称,“2020年,公司鸿蒙相关业务对外实现销售收入为155.22万元,毛利约30.30万元,对公司当期营业收入及净利润的影响非常小。”

对于2021年华为鸿蒙相关业务经营业绩预测,润和软件预计2021年鸿蒙相关业务在手订单额为2,365.75万元,较2020年有大幅提升,但从鸿蒙业务在手订单来看,鸿蒙业务量占公司业务总量比重较小,尚未对公司经营业绩产生重大影响。

在6月10日股价异动公告中,润和软件表示无法保证基于目前已有的核心技术紧跟市场方向进一步取得技术创新及突破,或不利于进一步发展。因此,润和软件提示投资者可能存在二级市场炒作风险。

2020年,润和软件的总营收为24.8亿元,若2021年收入按照24.8亿元不变,那2021年鸿蒙相关业务收入占比也不到1%。由此可以看出,近期暴跳的股价表现,市场无疑是炒过头了,受散户追捧更多的是润和软件傍上了华为这位技术型的巨人,散户炒的是“爱国”二字。

抛开华为概念和鸿蒙概念来看,润和软件其实麻烦不少。

首先,润和软件业绩波动较大,虽然过去十多年来其营收稳步增长,但净利润在近几年跌宕起伏,其中2019年暴雷产生17.94亿元的巨亏。究其原因,是自上市以来,润和软件每年都对外买买买,导致公司商誉剧增。在2018年,公司商誉高达26.38亿元,2019年因公司并购的子公司联创智融、菲耐得经营业绩下滑,导致计提商誉减值损失高达16.3亿元。

在2021年一季度末,润和软件商誉的账面价值仍有9.77亿商誉,约占资产总额的22.26%,公司商誉减值的风险仍然不可小视。

其次,在过去几年中,润和软件深陷资金占用、内幕交易以及大比例股权质押等一系列负面漩涡中。以资金占用问题为例,今年5月深交所在年报问询函中重点关注润和软件的资金占用问题,要求公司就控股股东润和投资对公司造成资金占用、拟采取的资金管理措施、公司相关内部控制制度是否健全、控股股东高比例质押股份以及对外8.78亿元大额债务等情况作出说明。

润和软件在回复中称,控股股东2020年度通过向供应商拆借预付款累计资金占用金额合计6,923.00万元,2021年初占用资金7,744.04万元,并承认公司存在控股股东非经营性占用上市公司资金的内部控制问题。

小结:近两个月A股最强概念股润和软件很明显是被散户过度炒作,搭上鸿蒙肩膀为国争光是值得庆祝,但疯狂过后,投资者因理性看待润和软件的现实。

作者:遥远

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)