5月11日,全國第七次人口普查結果公佈。普查顯示,中國60歲及以上人口為26402萬人,佔18.70%(65歲及以上人口為19064萬人,佔13.50%),該比例較2010年的六普結果增加了上升5.44個百分點。

這些60歲以上人口不僅僅是一個數字。他們是60後、70後的嬰兒潮一代,經歷了改革開放以及之前、國企下崗潮等國家最動蕩的一段時期,未來十年即將批量步入60歲的他們很可能就是你的父輩。

孔子《禮記》中載,大同社會是為「老有所終,壯有所用,幼有所長,鳏寡孤獨廢疾者,皆有所養。」老有所終排第一。所謂老有所終,無非就是提高老齡人口的生活質量和晚年的健康情況。

中國老年人的健康殺手之一就是神經血管疾病。數據統計,2019年中國總死亡人口20%以上是死於神經血管疾病且該比例仍在不斷增長。當中,由於生活方式和人口老齡化的原因, 缺血性腦卒中的發病率持續上升。所謂「腦卒中」,其實就是中風。

在老年人口中,中風是一個非常普遍的疾病。而且腦卒中還具有高死亡率和高致殘率的特徵, 嚴重影響老齡人口晚年的生活質量。

中國有規模龐大、正在加速增長的老齡人口。如果有手段可以有效治療腦卒中,那不僅是商業上的成功,也是大部分國人所樂見其成的事請。

6月22日,歸創通橋(02190.HK)帶著在研所有主要神經血管類别(即缺血性、出血性、狹窄、頸動脈、血管通路裝置)全套產品來到港股遞交招股申請。身處外周血管介入器械的高速增長賽道,歸創通橋注定受到會受到市場格外關注。

國内未來二十年不可逆的人口加快老齡化讓歸創通橋擁有巨大成長空間。「銀發經濟」時代來襲,歸創通橋將有可能成為「小而美」的神經血管介入器械細分領域龍頭。

歸創通橋由董事長兼執行董事趙中(招股書中稱為「Jonathon Zhong Zhao」)創立於2012年11月。

根據招股書介紹,趙中1988年畢業於四川大學,獲高分子化學與合成學士學位。1997年5月,趙中取得美國約翰斯•霍普金斯大學醫學院生物醫學工程博士學位。

趙中本人在制藥及醫療器械行業有25年工作經驗。1996年7月至2002年6月,趙曾擔任Guilford Pharmaceuticals Inc.(現隸屬於一家於東京證券交易所上市的公司衛材株式會社(股份代號:4523))聯席董事兼科學家。2002年7月至2011年8月期間,趙中在強生旗下公司Cordis Corporation擔任首席科學家及研究員,主要負責開發藥品器械組合產品。

除趙中外,歸創通橋高級副總裁李峥及高級副總裁潘寧都在全球頂尖醫療器械公司平均擁有超過15年的工作經驗。

從領導團隊從業經驗看,歸創通橋未來產品商業化成功有保障。

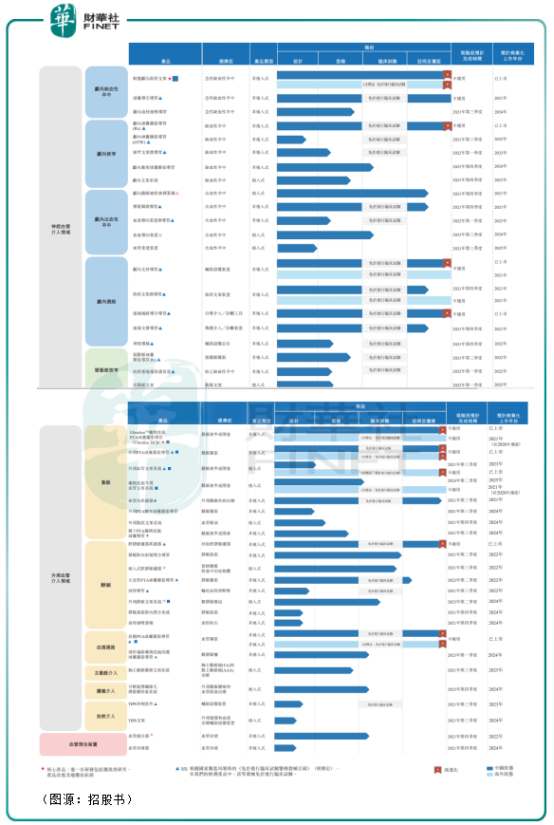

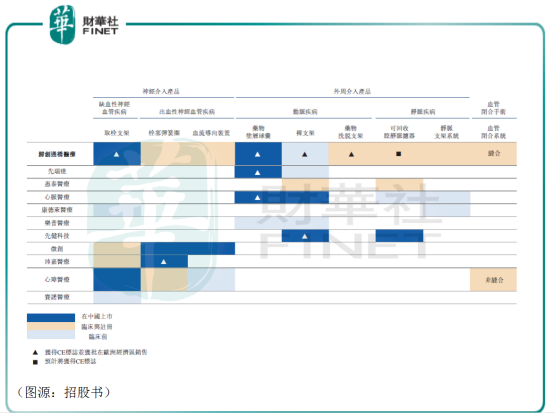

在產品管線方面,公司截至今年6月15日神經和外周血管介入外科器械產品組合共有45款產品及候選產品,其中中國及海外獲批的有12款產品,另外36款產品則將在2025年前在中國上市。公司預計在2021年至2025年將分别有5款、9款、4款、13款及5款產品在中國上市。

歸創通橋已獲批產品中有兩款核心產品,一是蛟龍顱内取栓支架,該支架可使用期微導管技術捕獲和去除阻塞血管的血栓以治療急性缺血性腦卒中(AIS)等神經血管疾病。

急性缺血性腦卒中是缺血性神經血管疾病的一種臨床亞型表現。缺血性神經血管疾病一般發生在患者脂肪和膽固醇形成凝塊並阻塞血管,在此情況下,血液無法大腦,神經元會缺乏營養及氧氣。按臨床表現劃分,缺血性神經血管疾病可劃分為缺血性腦卒中或急性缺血性腦卒中(AIS)、短暫性腦缺血發作(TIA)、盜血綜合徵、顱内動脈粥樣硬化疾病及顱内狹窄(一種可能導致AIS和TIA的腦内動脈狹窄)等。

AIS佔全部腦卒中病例數近90%。2015年至2019年,中國AIS發病數由280萬例增至340萬例,預計到2030年將增加到580萬例,復合年增長率達到5.0%。

另一方面,中國目前神經和外周血管介入器械市場仍處於初級發展階段。就機械取栓術而言,2019年美國針對缺血性腦卒中的手術滲透率為3%,而在中國滲透率只有0.6%。隨著潛在政策發展(例如在使用規模達到一定情況下血管介入醫療器械將會納入醫保等)、居民可支配收入增加等因素,該部分滲透率將會上升。

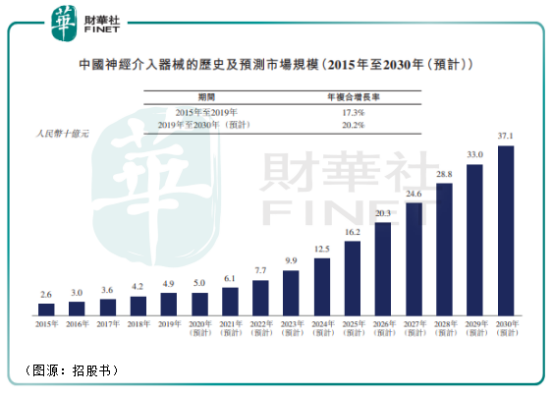

整體而言,中國神經介入器械的市場規模2015年至2019年之間由26億元增至49億元,復合增長率為17.3%,且預計到2030年將進一步增至人民幣371億元,成為百億規模行業。

截至6月15日,國内共有12種已上市的取栓支架,分别有四家國際公司及四家國内公司制造。據招股書介紹,相比其他競品,蛟龍顱内取栓支架具有兩點優勢,一是其螺旋式上升結構可更好抓捕血塊,更緊密包裹嵌入的血塊而不易脫落。 第二是取栓支架共有16種不同長度和直徑,可適應各種復雜醫療條件。

根據2019年10月一項多中心、單盲、隨機試驗結果顯示,蛟龍顱内取栓支架相比其他產品,有效性更高,能將血管再通成功率提高7.5%,且安全性更高。

公司第二款核心產品是Ultrafree DCB。Ultrafree DCB是一種為治療股動脈和腘動脈(膝下内側動脈除外)狹窄或閉塞患者的經皮腔内血管成形術設計的介入器械。

Ultrafree DCB所針對的外周動脈疾病(PAD)是指位於心臟或大腦以外的血管疾病,該疾病常發生於血小板阻塞向胳膊、腿和内臟器官(如胃或腎臟)輸送血液的動脈或使其變窄時。外周動脈疾病可造成動脈粥樣硬化血管疾及引發心臟病、卒中、微卒中、腿缺血(甚至有截肢風險)。

對於外周動脈疾病,當前首選方法為血管介入治療,包括球囊、支架和斑塊旋切術等。DCB即指藥物塗層球囊。

Ultrafree DCB所對應的中國外周動脈疾病介入器械的市場規模由2015年14億元增至2019年的24億元,預計2030年將一步增至122億元。2019年至2030年間行業年復合增長率將達到15.7%。

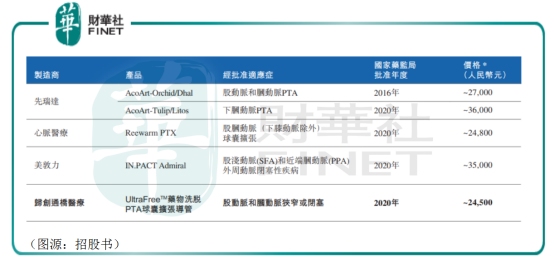

目前中國共有五種外周藥物塗層球囊(DCB),由一家國際公司及三家國内公司制造。歸創通橋的Ultrafree DCB是重工唯一帶有無載體紫杉醇晶體塗層的產品,可提高目標病變血管的藥物輸送比率及吸收效果。臨床結果表明,該產品大幅提高了血管的長期療效。

歸創通橋的蛟龍顱内取栓支架於2020年5月及9月分别在歐洲及中國開始商業化,Ultra free DCB則是從去年12月開始在中國商業化。公司計劃在今年開始產品在歐洲市場的商業化。

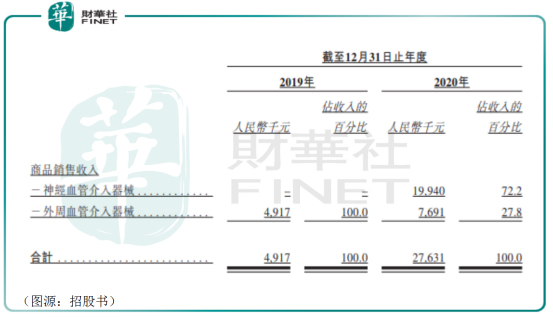

以上兩款產品在去年開始商業化之後,歸創通橋產品管線中共有六款已商業化產品,即蛟龍顱内取栓支架、Ultrafree DCB、 顱内支持導管、外周血管支架係統、外周PTA球囊擴張導管和高壓PTA球囊擴張導管。

而商業化僅半年的和一個月的蛟龍顱内取栓支架及Ultrafree DCB就貢獻收入1060萬元及100萬元,佔公司當年銷售總額的38.4%及3.7%。未來公司兩核心產品預期將會貢獻大部分銷售收入。

未來的歸創通橋,將有望乘著中國神經介入器械和外周動脈疾病介入器械市場的東風,在蛟龍顱内取栓支架及Ultrafree DCB端實現銷售額快速增長。

「歸創通橋」名字聽上拗口,實際上公司是由趙中創立的兩家醫療公司合並而來。歸創通橋前身浙江歸創成立於2012年11月。公司專注於外周血管介入治療高端醫療器械研發,從2014年開始啓動Ultrafree DCB臨床試驗。

通橋醫療(珠海通橋)則是成立於2016年,公司擁有多位海外專家與本土精英。通橋醫療擁有國際領先的高端顱内植入介入醫療創新技術,曾將多項國際領先科研成果轉化為產品。

2018年,浙江歸創進行股份重組,珠海通橋成為歸創全資附屬公司,「浙江歸創」正式改名為「歸創通橋」。

兩所醫療公司合並之後,歸創管外周血管介入,通橋管神經介入,歸創通橋因此有著行内最齊全的產品管線。根據弗若斯特沙利文統計,歸創通橋是中國國内唯一一家已開發出涵蓋神

經血管產品組合涵蓋五大類别(缺血性、出血性、狹窄、頸動脈、血管通路裝置)產品組合的公司。而在外周血管介入醫療器械領域,在國内企業中,歸創通橋擁有最全面的外周血管介入產品組合,涵蓋支架、球囊、導管和濾器等全係列動脈、靜脈和主動脈產品。同時還有兩款血管閉合裝置在研產品,是國内首家開發出血管閉合裝置在研產品。在整個血管介入一共匯聚了45個管線產品,具備國内少有的全線產品組合。

更豐富的產品管線意味著公司成長空間更大。

參考歸創通橋在香港股市上的同行,企業在港股市場自去年開始就頗受追捧:

沛嘉醫療(09996.HK)在去年5月15日上市,公司發行價15.36港元,當日收盤報25.8元,漲幅68%。截至6月21日收盤,沛嘉醫療股價收報32港元,是上市價格的208%

啓明醫療於2019年12月10日在港交所上市,發行價為33港元/股,首日收盤,啓明醫療漲30.45%,報43.05港元/股,截止2021年6月21日收盤,啓明醫療股價報收 67.25港幣, 是上市發行價的203%。

心通醫療於於2021年2月4日在港交所上市,發行價為12.20港幣/股,截止收盤,心通醫療漲首日報收每股18.82港元,漲近56%,截止2021年6月21日收盤,報收15.62港幣,128%。

業務涵蓋骨科器械、心血器械及神經介入器械的微創醫療(00853.HK)在去年十月底開始股價一路的走高,最低見26.7港元,至6月15日股價最高一度突破71港元,漲幅超過兩倍。

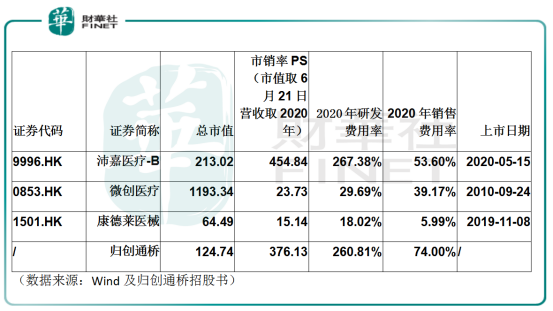

對比港股同行,歸創通橋如果按發行價中位數所對應的市值上市,其按去年營收計算得出的市銷率為376X,高於較早年上市的微創醫療及康德萊醫械,但仍低於去年5月份上市,同樣未盈利的沛嘉醫療-B。

直接對比沛嘉醫療和歸創通橋,兩者去年研發費用率相仿,歸創通橋絕對值略低,但公司研發效率非常高,不僅管線豐富,而且效率很高。從3月中下旬A1申請到目前,公司已經新增3個產品獲批。

由於歸創通橋銷售剛起步,故銷售費用率更高。沛嘉醫療從2019年開始神經介入器械開始商業化,而歸創通橋兩款核心產品則從2020年開始在中、歐兩市場上市,當年銷售額超過沛嘉2020年的70%,也可謂成績優秀。兩者比較,歸創通橋仍處於早期獲客階段,自然會付出更多的銷售費用。

而從產品管線的豐富度來看,歸創通橋在研/獲批產品覆蓋種類更多。結合成長性預期,若歸創通橋按發售價範圍中位數發行,市銷率更低的公司在港市「血管中介器械」熱潮仍未褪去的情況下,可能會獲得市場追捧。

此外,從公司基石投資者的組合也能看到歸創通橋的投資價值。歸創通橋已與12位基石投資者,按發售價認購以總金額1.45億美元。這個基石陣容可謂強大,有高瓴領頭(Hillhouse),富達(Fil International )和清池資本(Lake Bleu Prime)緊跟其後。這三位投資人都是醫療行業非常具有代表性的專業投資人,而同時作為基石參與IPO的機會其實不多,在歷史上其共同參與的三只個股IPO表現均非常不錯。

其中,沛嘉醫療(09996.HK) - 上市當天:+67.97%,上市至今:118.10%;榮昌生物(09995.HK) - 上市當天:+33.97%, 上市至今:141.84%;歐康維視生物(01477.HK) - 上市當天:+152.39% 上市至今:+93.04%。

以上三只個股優秀的IPO表現,一定程度上預期歸創通橋上市後將同樣具備較大的升值空間。

最新的人口普查結果顯示,未來十年二十年中國將有一大批嬰兒潮一代的60、70年後老去。 這個增量是確定的。「三胎」政策之下出生人口的增加只會通過增加總量的方式降低老齡人口比率,但老齡人口絕對值無疑是會上升的。

當老齡人口增加之後,國家預期對其醫保政策等會有一定傾斜,這也是「大同社會」的民心所向。

原本矜貴的神經介入器械,在「國產替代」、60後對應的80後子女人均可支配收入增加/消費觀念轉變前提下,也不會再是什麽稀罕的事。

血管介入,無論外周血管還是神經血管市場的爆發,可能只是在前夕。在這條賽道,「我全都要」的歸創通橋此番上市融資,估值對比只以神經介入器械為主業的沛嘉醫療還更低,同時基石投資人陣容強大,歷史投資表現良好,因而具備一定的投資價值。

年輕人已經躺下了,「銀發經濟」總會來的。在銀發經濟時代,如果要出現一個兼重經濟效益和社會效益的公司,歸創通橋可能會是候選之一。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)