今年以来,全球经济复苏态势非常理想,带动石化燃料需求急增。

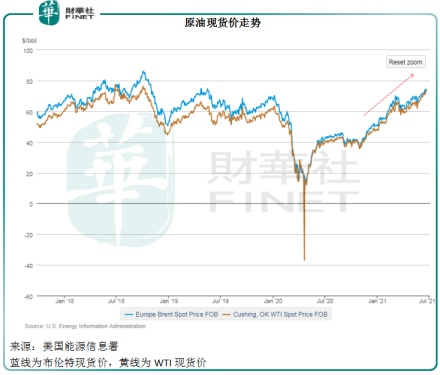

油价一改去年上半年的颓势,大涨至74美元以上,重回2018年的高位水平。

2021年7月1日将举行石油输出国组织部长级会议,市场普遍预计,随着油价持续上涨,产油国很大可能缩小减产规模。

即便如此,中国的需求依然是全球关注的焦点,这包括中国六月份的经济数据,很可能对全球原料需求带来启示。

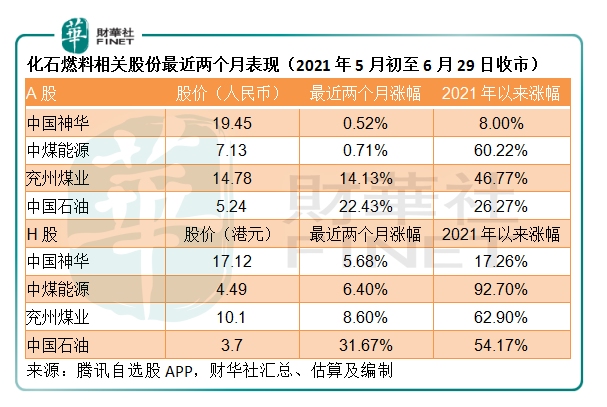

在国内,黑色燃料价格上涨,相关股份的表现却出现分歧。

在国际油价上涨的当口,石油勘探开采巨头中国石油(601857.CN,00857.HK)近两个月表现凌厉,A股股价累计上涨逾22%,H股股价累计上涨32%,分别达到5.24元人民币和3.70港元。而期内布伦特原油现货价仅上涨8.1%,WTI原油现货价上涨14.24%。显然,落后了很久的中石油终于乘着油价上涨的东风风光了一把。

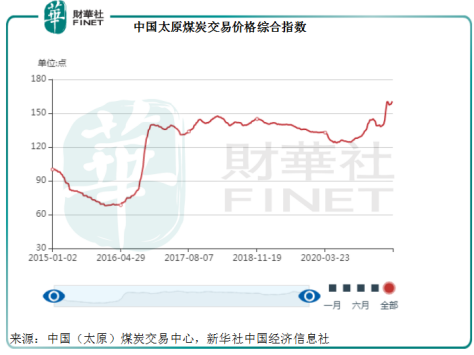

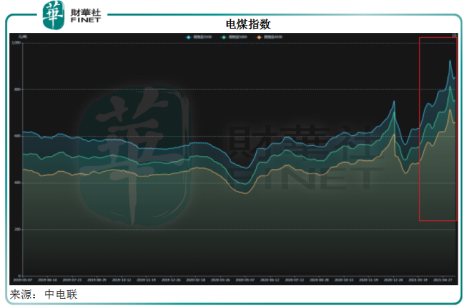

不过,这两个月价格表现最好的黑色燃料却是煤价,国内煤价更创下了新高。中国太原煤炭交易价格综合指数由5月3日时的140.31点,累计上涨14.4%,至160.52点,见下图。

近一个月的期货价亦大幅上涨,今年9月交割的焦炭期货价在最近一个月上涨18.44%,焦煤期货价则上涨19.9%,远远跑赢煤炭价格涨势。

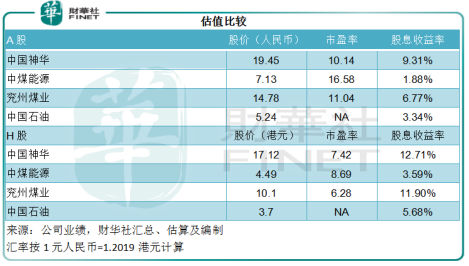

然而,煤炭股的表现却并未跟上商品价格。中国神华(601088.CN, 01088.HK)和中煤能源(601898.CN, 01898.HK)的A股股价在最近两个月几乎没有变化,H股亦只有单位数涨幅;而估值偏落后的兖州煤业(600188.CN, 01171.HK)稍见起色,见下表。

为什么会出现商品价格与关联股份走势差异的情况?

首先要从煤价为何上涨说起。

导致煤价上涨,离不开商品交易的基本定律——供求关系。

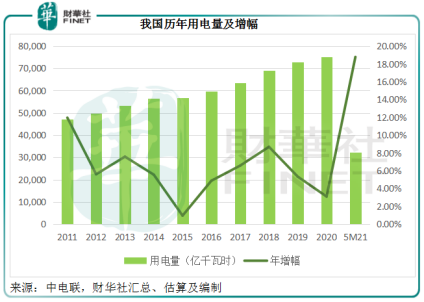

中国经济增长稳健,带动需求上升,首当其冲的是用电量的增长。

今年前五个月,我国用电量为3.23万亿千瓦时,同比增幅高达18.78%,是2012年以来首次录得如此强劲的双位数同比增幅。当然,2020年前五个月因为疫情经济暂停导致基数较低是一个原因,但即使用未受疫情影响的2019年前五个月数据,增幅仍达到15.4%,可见经济增长是显著的。

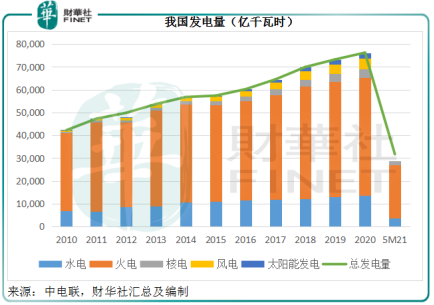

今年前五个月的发电量同比增长16.27%,至3.177万亿千瓦时,其中火电占比最高,占了总发电量的73.7%,发电量达到2.34万亿千瓦时,同比增长17.03%,高于整体发电量增速。

煤炭是火力发电的重要原料,火电发电量上升,推动了对煤炭的需求。见下图,今年第二季以来电煤指数大幅上涨,反映煤炭价格随需求水涨船高。

此外,中国经济增长带动了钢铁需求上升。今年,钢材综合指数由年初时的165.34上升至5月12日时的234.83点,涨幅达到了42.03%,可见需求十分殷切。

煤炭也广泛应用于炼钢产业。所以,钢材需求殷切大大提升了行业景气度,对煤炭的需求也急增。

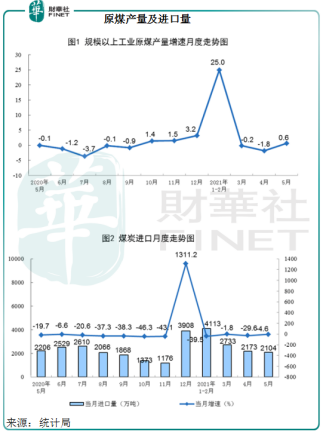

然而,需求急增,供应却未必跟得上。统计局的数字显示:今年前五个月,原煤产量同比增长8.8%,至16.2亿吨——笔者猜测或与部分煤矿煤管票不足及安全检查停产有关,进口量同比下降25.2%,至1.11亿吨。其中5月份原煤产量仅按年增长0.6%,至3.3亿吨;进口同比下降4.6%,至2104万吨。

综上所述,发电和钢铁工业需求急增,但煤炭产量增长缓慢同时进口量显著下降导致供应未跟上需求有关,当中可能还存在一些投机炒作行为,这是煤炭价格上扬的背景。

近日,我国采取措施打击大宗商品的炒作行为,或有利于稳定价格。

另一方面,从基本面来看,煤炭的供需或将恢复正常。

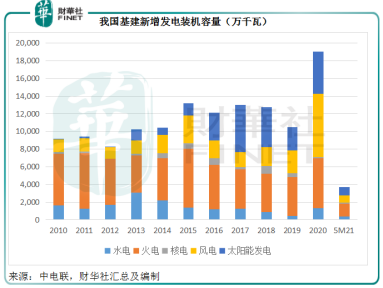

我国近年大力发展新能源发电,力争实现碳达峰的目标。新增发电装机容量中,火电的占比越来越小,见下图。这意味着未来火电的发电量占比将逐步下降。

最近钢材价格上涨,但同时铁矿石的涨幅更甚,甚至创下了新高,再加上煤炭价格上涨,或严重压缩了钢铁生产厂的利润,所以这些钢厂有可能会考虑减产,以避免亏损,这或可缓和煤价的需求。从以上的钢材综合指数图可见,在5月中旬见顶后,钢材价格指数已呈下降趋势。

供应方面,发改委于6月27日发布的公众号文章就明确提到会采取多举措,保障煤炭供应,包括:

1、推进煤炭增产增供:督促晋陕蒙主要产煤区和重点煤炭生产企业按照“一矿一策”原则,在确保安全的前提下增产增供,重点保障电厂用煤需要。

2、促进优质产能释放。

3、安排投放煤炭储备:在供需偏紧时段有效补充市场供应,同时对电厂存煤偏低的地区予以重点保障。

4、加强中长期合同履约监管。

并且提到,主要产煤区停产煤矿将逐步恢复生产,预计7月初就能恢复到6月上旬的生产水平,而且一些具备增产潜力的优质先进产能下半年将逐步释放。另外,进口有望进一步增加,7、8月将是进口煤到货的高峰期,煤炭供应将得到有效补充。

也就是说,从供应端来看,下半年的产量有望回升并进一步释放,同时进口量上升,供应将增加。

另一方面,在需求端来看,下半年进入汛期的水电、太阳能发电或增加,将大量替代火力发电,有效减少火电用煤需求。这或意味着需求端将靠稳。

总括而言,下半年的煤炭供需状况将得到改善,当前的高煤价或不可持续。

期货市场近两日的表现已经反映了这一展望:9月交割的焦炭期货价由6月25日时的收盘价2827,下降至29日收盘时的2632,跌幅为6.9%;焦煤期货价则由6月25日时的2045,下降至1943.5,跌幅为5%。

所以,早已先知先觉的资本市场,自然不敢对煤炭股过分看好,毕竟未来新能源将占据主导地位,煤炭的更长远前景并不乐观。中国神华和兖州煤业的市盈率和股息收益率固然都不错,但须提防这类周期性股的下调压力。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)