在淨利率波動、市場波動的配合下,行業景氣度階段的重要性可能要遠遠大於企業盈利質量前景的重要性。

所以,在前面的塗料係列文章中,筆者對於科順與凱倫的反思,並非因為他們經營質量的問題而全盤否定。

有讀者理解為‘建築防水行業並不好,最多只能活一家雨虹’。我的理解是這位投資者可能看到雨虹百倍的漲幅而認為其他企業不值一提,但事實是科順、凱倫在2018年10月以來也取得了超出市場平均的收益,而這樣的收益亦非常可觀。

有讀者理解為筆者的視角過於靜態,應該考慮未來行業集中度繼續提升的空間,因為確實凱倫以後還有很多小微企業一方面沒有客戶質量優勢,一方面沒有融資渠道的便利。那麽這對於已經上市的科順和凱倫而言,確實是他們的機會。

沒錯,這是個機會。

但即便是個機會,我們也要講機會成本。

在塗料係列第2篇文章《上市以來市值超百倍,東方雨虹的成長勢頭依舊強勁?》中,筆者鬥膽比較了貴州茅台和東方雨虹的分紅募資比,截至至今,前者比值為54.08,後者比值為22.4%。

顯然,以更長的時間看待兩家生意,孰優孰劣一目了然。

但是,它並不能否定自2018年10月以來東方雨虹取得的股價回報是高於貴州茅台的。

而投資者應該思考的是,一家企業即便在同期沒有科順、凱倫那樣的業績增速,卻取得了更好的股價回報,這一點難道不值得我們反思嗎?

也就是說,即便你看對了,業績超預期了,但是它的市場表現確實不錯,但沒有達到譬如頤海國際這樣的(即卓越的)回報水平,那麽倘若我們看錯了呢?

而看錯是一件再平常不過的一件事情了,畢竟企業的經營中,有許多我們無法清楚的黑箱,那麽這個時候,又有什麽可以為這樣的錯誤帶來安全邊際?

打住,回歸正題。

對於東方雨虹、科順、凱倫的梳理,讓筆者意識到了這類生意的艱難,以及在艱難之中,他們因為市勢的因素、自身的努力、競爭的環境而創造了非常不錯的股東回報,這一點需要點贊。

同時,也給予了啓示。

即,對於這樣的生意,應該給予謹慎樂觀的態度。這樣的態度,既不是看到了經營的相關回款問題而悲觀,也不是看到了階段的高速增長而樂觀。

這樣的態度,是理解事物發展曲折性的重要補充,也有助於,在什麽樣的時刻以什麽樣的側重點來考量現狀。

基於這樣的思考,就有了塗料係列4之亞士創能。

很顯然,雖然可能競爭激烈的程度稍好於防水塗料,但亞士創能核心產品建築功能塗料本質上也是商品類產品。

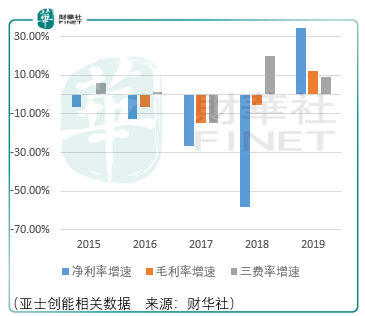

從上圖可以看出,淨利率的波動主要受到了毛利率的影響,而毛利率又主要受到了原材料(乳液、鈦白粉、聚苯乙烯顆粒、樹脂、助劑、顔料)價格波動的影響。

那麽需要解決的問題就轉變為了:如何把握原材料的價格波動?以及市場的需求增速有多少?

對於前者,從供應端來拆,應該是非常困難的,一方面每一種原材料的價格波動很難摸透,其次不同波動節奏的原材料組合在一起又會形成新的波動。

波動復波動,腦子怎麽轉的過來?

所以它的著力點,應該是企業的生存空間,即當波動的程度無限逼近企業的生存線時,被壓縮的彈簧又要走向另外一個儘頭。

這很好理解,由於利潤的壓縮,本身毛利率就很低的企業出局,或者說其中重量玩家的參與份額已經達到了一定的程度,那麽在毛利率下滑的態勢下它就不存在增產的動力(當然由於行業增長預期的差異,這不是唯一的可能),甚至會加入減產之中。

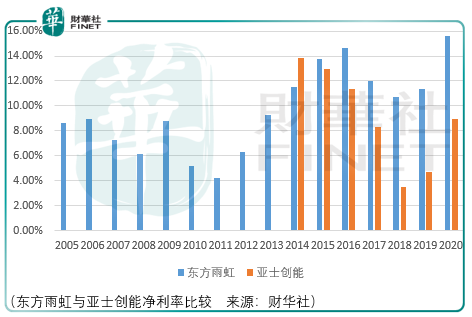

可以看到,在2011年,也就是2010-2011年,出現了東方雨虹歷史最低的淨利率,雖然在當時,對於這個數據是不是拐點存在著不確定性,但是它至少在表達,下降周期越長,它離出現拐點也就更近了一步。

所以,放在亞士創能身上,2018年也是距離拐點出現更為接近的一年,只不過事實上,這一年就被選中了。

因此,與其從宏觀層面繞腦子,不如從企業層面找賠率。

如此,也更加能夠理解,在‘科順與凱倫’的文章開頭,為什麽科順與凱倫的漲幅比不過東方雨虹,而亞士創能能夠獲得超出三者的平均回報!

而既然談到股價回報,這就關係到了第二個疑問的解答。

即,如何評價需求增速?乃至更進一步,如何平衡需求增速與淨利率的變動?

這里面,有兩種解決方案。

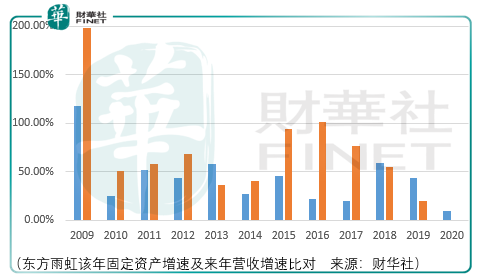

在ipo初期,東方雨虹的固定產增速與營收增速呈現了非常明顯的相關性,而這一點,當然可以照搬到亞士創能身上,還有包括科順、凱倫,只不過對於後兩者,還要考慮其他方面的因素,這里就不做展開了。

看東方雨虹隨後的表現,比如2013年、2015年、2016年、2017年,很明顯,它不靈了。

那麽面對這些不靈的時候,唯有尋求價值方面的保護,這個保護,並不是表面上的低估,而是真實層面的低估,具體内容這里亦不做進一步展開。

倒是結合亞士創能2020年的保溫業務,需要做一些補充。

於2020年,保溫業務的貢獻較往期大。其中,保溫裝飾板從2.89億元增至4.67億元、真金防火保溫板(保溫裝飾板的核心材料)從1.66億元增至5.58億元。

有意思的是,增速較高的保溫材料業務,其超過一半的銷量還是向外採購所得,也就是說,連企業管理層也沒有料想到這塊業務在2020年能夠取得這樣的收入,儘管其對應的毛利潤佔比僅為6.78%,但在邊際影響上,0.77億元的毛利潤可能有著更多的淨利潤貢獻。

補充這一細節並不是要批評管理層的能力,而是保溫這塊業務本身的市場預期就不好,這里面基於兩方面的因素:

其一,保溫材料密度小、體積大,對應的物流成本高。

其二,生產不同防火等級保溫材料所需的生產設備、技術工藝、原材料存在較大的差異。

那麽這兩個基本特點,就決定了亞士創能所在的保溫市場,是一個分散的、需要更多成本開支拓展客戶的市場,尤其是毛利率又低於功能型建築塗料業務的情況下,你去做也沒有動力進一步擴產。

但顯然,2018-2020年期間的巨大漲幅,這里有2020年保溫業務出奇增長的功勞(且先不討論後續的股價回落)。

這一補充說明的提醒是,我們很難從邏輯層面,對現實中‘這一次’的業績表現、股價表現作出一個很好的預判,因為‘這一次’是有能動性的、是有隨機性的。

那麽這一提醒,亦可作為文章開頭所言的注腳。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)