在“独角兽炼金术”专题中,我们探讨了中国大厂如何从“独角兽”蜕变为行业担当,它们具有哪些转“正”潜质:

腾讯(00700.HK)复刻成功的服务模式,凭借社交媒体积聚的流量成为行业的领导者;

阿里巴巴(09988.HK)借助互联网零售业的兴起,利用电商平台服务组建渗透到用户每个服务需求的生态系统;

京东(09618.HK)在前期大力发展物流基建,再利用规模效益和议价优势,实现成本优化并拓展更多变现方式,最终扭亏为盈。

这三家互联网巨头代表了三种行之有效的变现方式。

除此以外,还有一家互联网企业的盈利模式值得借鉴——美团(03690.HK)的流量模式。

事实上在美团点评发展壮大的同一时期,也有许多“独角兽”采用类似的烧钱引流量方式获得了资本的垂青,却不得善终而夭折在半山腰,这包括OfO、瑞幸。

以瑞幸为例:瑞幸用高成本咖啡豆低定价产品来吸引流量,但是它的运营模式并不能有效地实现规模效益从而降低单位成本:

首先,它不足以让用户形成习惯,中国的咖啡茶饮市场本来就十分分散,而在这个市场下再细分的咖啡市场,更加零散且竞争激烈,瑞幸用低定价(通过补贴)提供优质产品的方式,想在短时间内吸引流量,在最初的阶段确实得到对价格敏感度高的消费群体青睐,但由于缺乏深度和广度,难以形成忠诚度,提价难度高;第二,开店速度过快,运营能力跟不上,不足以形成规模效益。

这就好比一场漏洞百出的庞氏骗局,最终为消费者埋单的是资本,而没有得到收益的资本不可持续,当故事迟迟不能兑现,资本自然醒悟离场。

那为什么美团能成?笔者认为,关键在烧钱引来的流量能变现,而且这些收入足以抵消成本。

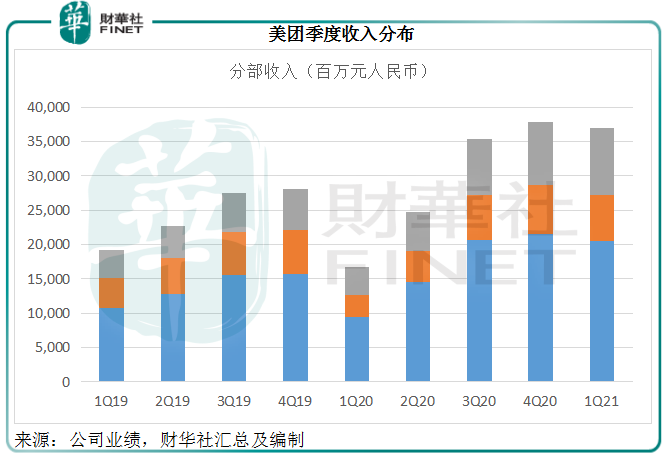

美团的业务大致划分为三个分部:餐饮外卖,到店、酒店及旅游,以及新业务和其他。

餐饮外卖分部的收入来源包括:1)商家在其平台上产生的订单所支付的佣金(按已完成交易金额的百分比确定);2)以各种形式向商家提供的在线营销服务;以及3)完成配送服务而向交易用户和商家收取的配送费。

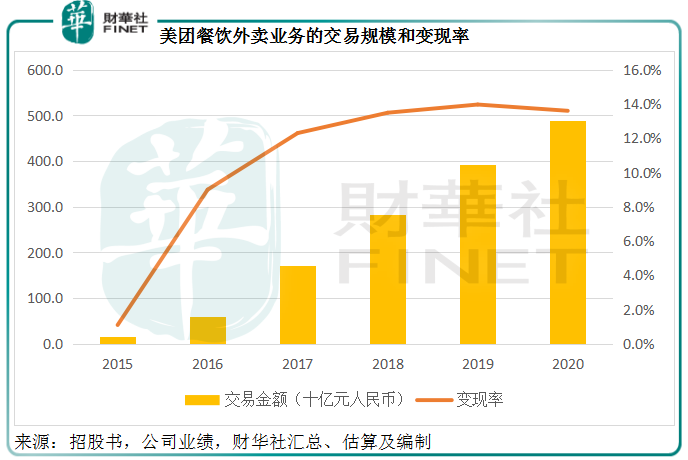

从下图可见,餐饮外卖分部的交易规模持续扩大,变现率持续提高。不过图中的变现率曲线似乎在2020年停滞,这或与疫情有关,到2021年第1季已有所改善,外卖业务的变现率提高至14.4%,高于2020年第1季的13.3%,也高于疫情前2019年第1季的14.2%。

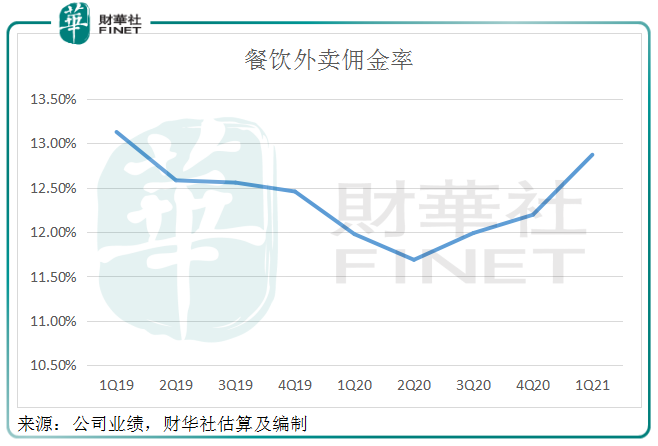

在餐饮外卖业务中,佣金收入的占比最大,2020年佣金收入占到外卖业务总收入的88.42%,这或反映美团具有一定的议价力。见下图,美团的餐饮外卖业务佣金率在受疫情影响的2020年上半年见底后已逐步回升,反映出其佣金议价力具有韧性。

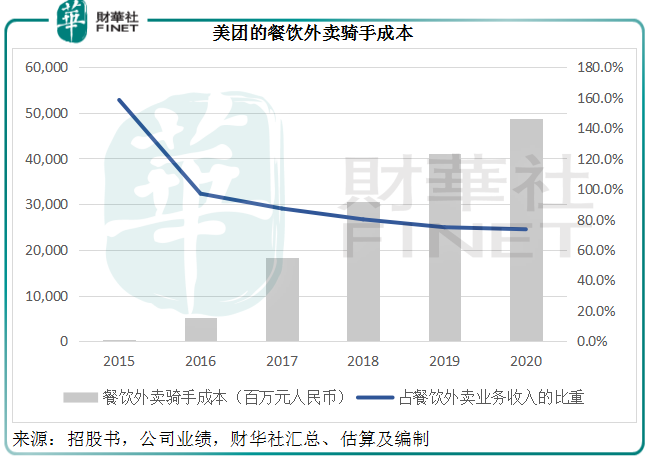

餐饮外卖业务的成本主要包括:1)骑手成本;2)支付处理成本;3)客服和其他人员开支;4)固定资产折旧;以及5)带宽和服务器托管费用。其中,骑手成本的比重最大。

从下图可见,外卖骑手成本不断增长,但占外卖收入的比重却在逐步缩小,这意味着该项业务能形成规模效益,即随着订单规模的扩大,单位成本在缩小。

再来看美团的第二大业务、也是主要的利润来源——到店、酒店及旅游。

该项业务的收入包括:1)商家在其平台上售出的代金券、优惠券、订票和预订票支付的佣金(按已完成交易金额的百分比确定),以及2)提供给商家的在线营销服务(包括基于效果和展示的营销服务)以及以年度套餐形式提供的营销服务。这两项收入的贡献大约各占一半。

到店、酒店及旅游业务的销售成本主要包括:1)支付处理成本;2)线上流量成本;3)客服和其他人员开支;4)固定资产折旧;以及5)带宽和服务器托管费用。

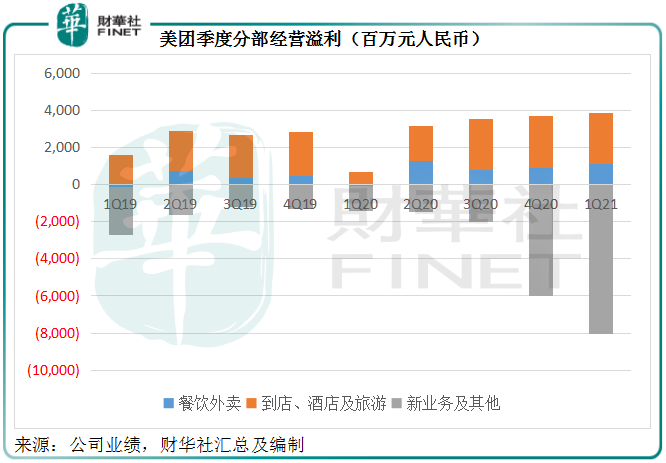

由于这些成本大部分为硬件、服务支持类别,金额并不大,该业务分部的利润也较高。2020年,到店、酒店及旅游业务的收入规模仅相当于餐饮外卖业务的三分之一左右,但经营溢利却是其2.9倍,因不涉及庞大的骑手成本。

所以,美团的两大业务——外卖和到店,能通过议价力和规模效益的提升,改善盈利能力,这为其扭亏提供了底气。

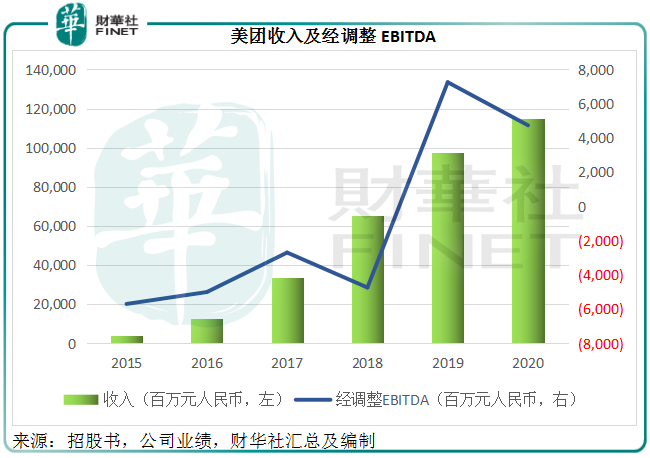

见下图,随着收入规模的扩大,美团的盈利表现持续改善,于2019年实现扭亏为盈。即使在2020年受到疫情的负面影响,美团仍保持盈利,扣除以股代薪、投资公允值变动、出售资产、重组、资产减值等非持续性项目后的经调整净利润为31.21亿元。

就外卖和到店这两项业务而言,美团的变现模式是成功的,但显然它并不满足于此,所以它还有第三项业务——新业务及其他。这可能会成为一个不确定的因子。

新业务及其他的主要收入来源包括:1)B2B餐饮供应链服务;2)小额信贷;3)美团闪购;4)共享单车。业务成本包括:1)已售货品成本;2)员工开支;3)外包劳动成本;4)固定资产折旧;以及5)交易用户激励。美团将该项业务视为可发掘的未来增长动力。

2020年,该业务收入同比增长33.6%,至272.77亿元(单位人民币),占美团总收入的23.76%,却是美团的亏损部门,于期内产生经营亏损108.55亿元,较2019年亏损67.49亿元扩大了60.8%。

从以上的图表可见,随着对新业务投入的加大,亏损也在扩大,但这些新业务能否扭亏却是未知之数。这些新业务中,成本最大的可能是社区团购业务。从上表可见,2021年第1季该业务的经营亏损显着扩大,主要因为生鲜团购业务的扩张以及加强仓配网络的投入。

由于目前各大电商都在争抢社区团购市场以获取社区用户流量,美团能否脱颖而出有点悬。明知投入大,收效小,各大电商仍要做这项业务,恰恰反映了流量争抢的内卷。

目前阿里巴巴的中国用户规模(活跃买家数)有6.7亿,拼多多(PDD.US)有8.24亿,京东有5亿,零售市场已接近饱和;而美团的交易用户数为5.69亿,就平台服务而言已属于较高的用户基数。

平台的发展逻辑是不进则退——与不断进入市场的竞争对手争抢有限的用户群体,保持用户基数和用户黏性。只有这样,它们前期投入的基建和投资才能发挥价值,这也让它们不自觉地陷入内卷之中。

新业务的投入是美团未来能否继续保持盈利能力的一个关键因素,这些新业务目前扭亏为盈的可预见性颇低,但投入却极高。另一方面,美团可能还希望投入L4无人车和智能配送等的研发,以降低外卖服务成本,这又是一笔巨额的支出,所产生的潜在效益是否足以抵消投入也是未知之数。

美团的外卖和到店业务通过前期补贴引流确实收到了效果,通过规模的做大,得以提升议价力(佣金规模扩大)和降低成本,实现扭亏为盈,这也是烧钱引流量难得成功的例子。

但随着互联网企业竞争的白热化,美团也不得不为了保障自己的一亩三分田而进入盈利可见性较弱、竞争却十分激烈的下沉市场,并加大基础设施升级的投入,这可能成为最大的盈利不确定性。

所以,美团的上半场是成功的,让它由独角兽转变为盈利的互联网企业。但是下半场,它能不能继续壮大将成为新的看点。

毛婷

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)