众所周知,在酱酒贵州茅台独成一档的情况下,浓香型白酒却依然占据着整个行业的霸主宝座,具有最广泛的消费基础,所凭借的主要是浓香型阵营拥有众多著名的实力派。

其中,最为瞩目的当属五粮液(000858.SZ),紧随其后的还有四川派系的泸州老窖(000568.SZ)、剑南春以及江淮派系的洋河等。

在这些二线梯队中,泸州老窖也曾当过浓香型老大,有着非常辉煌的过去。

在20世纪90年代之前,泸州老窖才是中国浓香型白酒的老大,80年代末,老窖的产量是川酒六朵金花中其他五朵之和,其主打产品泸州大曲酒更是唯一蝉联1952、1964、1979、1984、1988年五次国家名酒称号的酒类。

1988年之后,国家正式放开名酒价格管控。彼时,众多白酒品牌分成了两个阵营,包括山西汾酒、泸州老窖在内的大多数品牌选择了“名酒变民酒”战略,而贵州茅台、五粮液等少数派则选择了继续走高端路线。

这两种战略的实质是规模导向还是价格导向。最开始,泸州老窖增量不加价的策略也确实推动了公司规模快速扩张,有过几年舒心的日子。

然而,时间来到了1996年,我国白酒产量达到了峰值801.3万吨,行业低端产能过剩。为了整顿行业,90年代后期,政策迅速收紧,再叠加东南亚经济危机的影响,白酒产量自1997年起经历了长达七年的负增长,至2004年仅有303万吨,相较1996年下降了62%。

行业整体萎缩之下,政策收紧和外部环境冲击放大了“名酒变民酒”战略的弊端,泸州老窖也逐渐跌出了浓香型第一梯队,五粮液则一步步实现了反超直至大幅领先。

2001年,泸州老窖推出了国窖1573,首创白酒“窖池”概念,想要通过全新品牌重回高端市场,但受限于当时行业处于调整时期,整体景气度低。与此同时,在营收考核压力下,该公司还采取了多元化战略,最终导致了主品牌价值受损。

2005年至2012年期间,在政策松绑、经济回暖等利好的刺激下,白酒行业整体呈现出回暖之势,国窖1573乘风而起重回高端,泸州老窖的业绩也获得了持续增长。

随后的2012年年末至2014年,政策变化叠加“塑化剂”风波负面冲击行业,泸州老窖因为对行业调整认识不足,第二次陷入经营困境。

不过,此次该公司迅速采取了行动,很快就从困境中爬了出来。

2015年7月,泸州老窖更换管理层,刘淼和林锋上任,两人均为销售系统出身,号称“锋淼组合”。两人上任后进一步解决了历史问题,推动公司进行了全面的改革。

例如,把品牌战略锁定在“三线、五大超级单品(国窖、窖龄酒、特曲、头曲和二曲)”,成立国窖1573品牌专营公司,加强对核心市场的把控,形成3大品牌在全国核心市场的控盘分利模式等。

2017年开始,泸州老窖的历史问题基本清理完毕,公司组建了品牌复兴领导小组,走上了持续复兴之路。

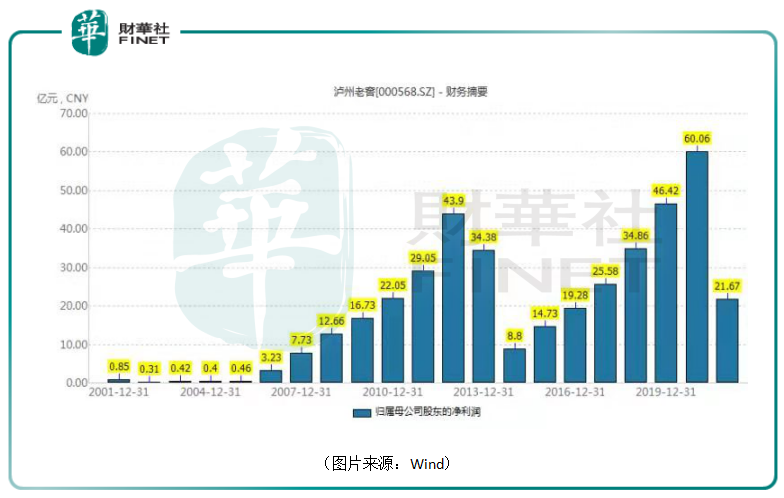

在改革取得成效的同时,该公司的业绩也从2014年开始恢复了持续增长的状态。2020年的净利润达到了60.06亿元,这也是泸州老窖上市以来的最高水平,而在2021年一季度,该公司实现净利润21.67亿元,创下了单季度净利润新高的记录。

另外,从7月5日的总市值、2020年的营收及净利润等指标综合来看,在白酒上市公司中,目前泸州老窖明显弱于贵州茅台和五粮液,与洋河股份、山西汾酒同处白酒行业的第二梯队,算是重新杀回了行业的前列。

值得注意的是,泸州老窖相较于第二梯队的其余竞争对手而言具有一个明显的优势,那就是旗下的高端白酒国窖1573,这或许是公司能否坐稳行业第三的关键所在。

目前,市场上主流的高端白酒有三款,分别是飞天茅台、普五和国窖1573。

截至2019年,茅五泸在高端白酒市场的占有率达到了93%,其中飞天茅台的市场份额最高为47%,普五紧随其后达到了33%,而国窖1573的市占率则是13%,其他品牌合计仅占7%。

高端白酒市场上的品牌都是获得消费者认可的兼具品牌力与产品力的知名产品,其中的茅台已经成了高端酒的代名词,甚至具有了一定的金融属性。高端酒作为人情往来及宴请场景中极具社交属性的商品,在经济持续向好的前提下具备需求刚性。

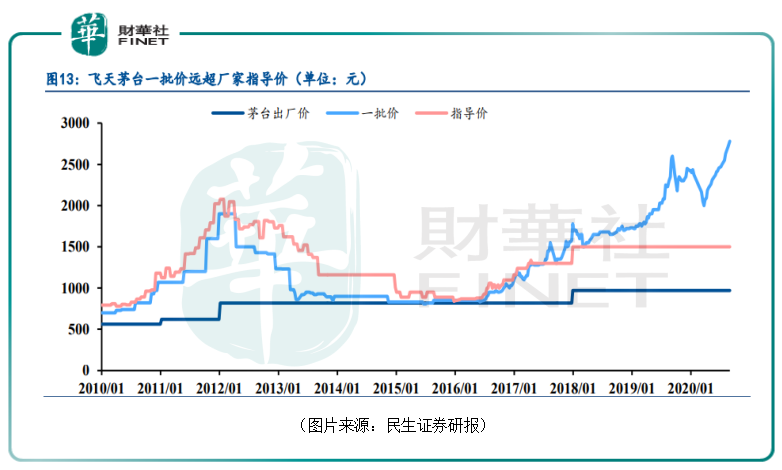

茅台一批价作为高端白酒需求旺盛的风向标,近些年一直在持续上涨。

而展望未来,麦肯锡预测,中国2022年中产及以上阶级将主导个人消费的95%以上,同时中产及中产以上阶级占比将提高至近80%,个人财富的积累以及新兴中产阶级的诞生将会极大程度上刺激消费,进而出现消费升级现象。

白酒行业的高端市场也有望借助消费升级这一持续利好继续扩容。

不过,从供给端来看,相比中低档酒,高端白酒的产量占比极低,呈现资源稀缺性,产能瓶颈也是各大高端白酒不得不面对的一大难题。

不同于酱香型白酒的石窖和清香型白酒的地缸,浓香型白酒酿造需要泥窖,窖底和四壁上的窖泥蕴含丰富的微生物,随着使用年份的增长,微生物种类更加富集,对酒体的口感大有好处。因此,老窖池也被认为是优质浓香白酒的先决条件。

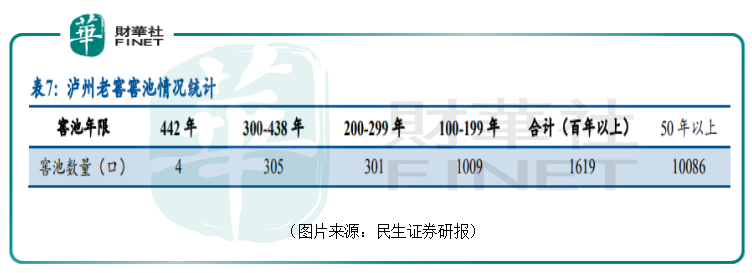

国窖1573就以其基酒仅由百年以上窖池生产而闻名,基酒年产能仅3000多吨,对应国窖1573成品酒为4000-5000吨。

在泸州老窖的窖池中,50年以上的合计有10086个,百年以上的却仅有1619个。

为了解决产能不足的问题,泸州老窖除了灵活使用公司库存20000多吨的国窖1573老基酒外,还在2016年实施了30亿酿酒工程技改项目,二期也已经开始实施,通过置换老窖池用于生产国窖基酒以释放产能,公司披露新酿酒基地2020年产能预计达到1万吨,2021年达6万吨,目前黄舣酿酒生态园已投粮生产。

已经扩大高端白酒产能的泸州老窖后续也有望在日益增长的高端市场中持续受益。

2020年疫情冲击过后,白酒行业分化加剧,高端市场更是成为了各大酒企均想分得一杯羹的香饽饽。在这一点上,泸州老窖和茅台、五粮液一样享有明显的优势。

而在高端之外,该公司在其余价格带上也有广泛的布局,尤其是针对次高端的特曲价格也在稳步上行。

值得一提的是,十三五期间,泸州老窖通过大刀阔斧的改革,品牌实现了价值复兴,公司高层也早就表示,要增强重回行业前三的信心。

然而,瞄准行业第三把交椅的可不止泸州老窖一家,山西汾酒、洋河股份也都是强有力的竞争者。

日前,该公司已经明确了未来5年战略规划及2030年远景目标,其中再次提及要回到白酒行业第三的位置。在接下来的十四五期间,泸州老窖能否继续发力从第二梯队中脱颖而出坐稳行业第三把交椅让我们拭目以待。

作者:明羲

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)