随着我国汽车电动化的高速发展,同时在政策的助推下,换电模式重新成为社会的关注点。

嗅到商机的各路资本蜂拥而入,目前换电模式行业的玩家主要以主机厂、主机厂配套企业、第三方运营商为主。

北汽新能源、蔚来、力帆是积极推广换电模式的主要车企之一。此外,还有上汽集团、吉利汽车、东风汽车、长安汽车、长城汽车、小鹏汽车、哪吒汽车等主机厂,乃至软银、硅谷天堂等投资机构均纷纷开辟换电业务。

值得一提的是,电池巨头宁德时代和能源巨头中石化也高调宣布入局换电领域。

而换电行业的主要运营商则分别是奥动、蔚来、以及伯坦科技。截至2021年6月,奥动运营换电站338座、蔚来271座、伯坦科技107座。

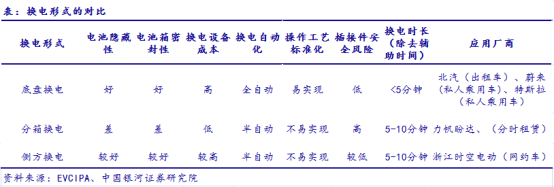

从当前来看,国内除了蔚来推广换电模式从一开始就是私人用户之外,多数涉及换电模式的企业均以运营车辆为主,换电模式车型应用主要集中网约车、出租车、公交、物流车、重卡等领域。

可以预测,在市场与政策的双轮驱动下,未来几年或将有充电桩生产企业、充电桩运营商、电池厂商、电池梯次利用企业等多类行业玩家进入换电行业,同时市场上将不断推出换电车型,更多个人车辆换电模式也将进入市场。

目前,换电模式采取的是电池租赁的方式。即通过车电分离将汽车的动力电池由“买断制”变成“租赁制”。

以蔚来的BaaS电池租赁服务为例,用户购买纯电动汽车不用承担电池的成本,而是采取向电池银行租赁的方式获得电池,大幅降低了用户的购车成本,打消用户对新能源汽车充电时间长、保值率低等方面的顾虑。

从这个角度来讲,换电模式可以促进终端用户购买换电车型,同时动力电池由充电站统一管理和维护,也有利于动力电池的回收再利用。

不过,从目前的技术水平以及发展规模来看,换电模式还处在初期发展阶段,离大规模普及还比较远。

换电模式最关键的限制因素在于“无标准化”、“成本高”、“回本周期长”。不同品牌车型的电池缺乏统一标准,而没有标准化就很难形成规模效应,成本也会随之上升,最后造成盈利难的局面。

电池缺乏统一标准,是动力电池技术壁垒问题,一时很难解决,而高成本也决定了换电站无法快速上量。

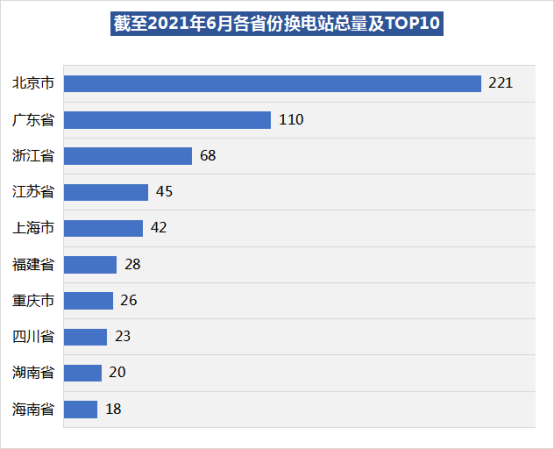

目前我国的换电站主要集中在经济发达地区。据中国充电联盟统计,截至2021年6月,国内换电站总量为716座,其中北京换电站最多,有221座,占比30.9%,广东省有110座,前两名合计占比达46%。

是否有足够的换电车辆与换电站匹配是换电站盈利的基础,北京、广州、深圳等超一线城市,经济发达,基础配套设施完善,并且限制燃油车号牌,极大的促进纯电动汽车渗透率快速提升,保有量全国名列前茅,这也为换电站的投建提供了更好的条件。

随着各家企业换电站建设计划逐步启动,相关换电设备供应商将率先受益。根据行业人士测算,随着换电站的持续建设,预计2025年将产生180亿元左右的换电设备市场规模。

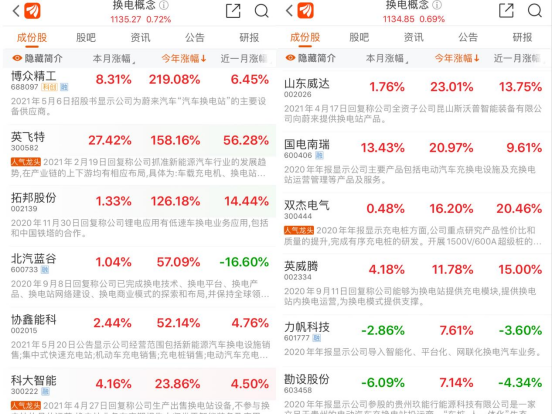

在资本市场上,今年以来换电设备供应商的股价屡创新高,多家上市企业涨幅显著。

据统计,在A股中,关于换电行业相关概念股包括博众精工、英飞特、拓邦股份、北汽蓝谷、协鑫能科、科大智能、山东威达、国电南瑞、双杰电气、英威腾等企业。

其中,今年以来博众精工的涨幅逾2倍,英飞特涨幅约为1.6倍,拓邦股份今年以来的涨幅也超过100%。

7月份以来股价涨幅较高的则是英飞特、国电南瑞、博众精工、展鹏科技等企业,其中英飞特涨幅约3成,国电南瑞涨幅约12%。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)