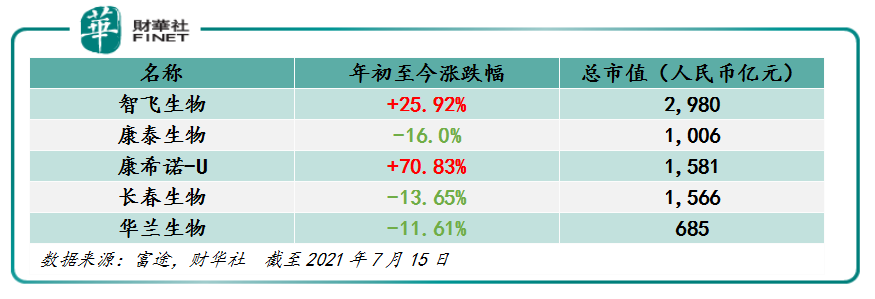

在财华社策划专题《风口将至之国产疫苗》的企业篇中,华兰生物(002007.SZ)是五家疫苗企业(智飞生物、康泰生物、康希诺、长春高新、华兰生物)中唯一一家市值跌破千亿的企业,掉队十分明显。

据富途数据显示,截至2021年7月16日,华兰生物总市值为人民币676亿元,较2020年8月4日总市值高位1,400亿元,下降幅度超100%。

值得一提的是,华兰生物股价虽在今年年初有较大反弹,但仅仅是昙花一现,股价因业绩表现不佳继续下跌。目前,华兰生物市盈率及市净率跌至疫情前的位置,股价回归到市值飙升的起点。

那么,脚踏血制品及生物疫苗双条黄金赛道的华兰生物,为何遭遇二级市场投资者的抛弃呢?

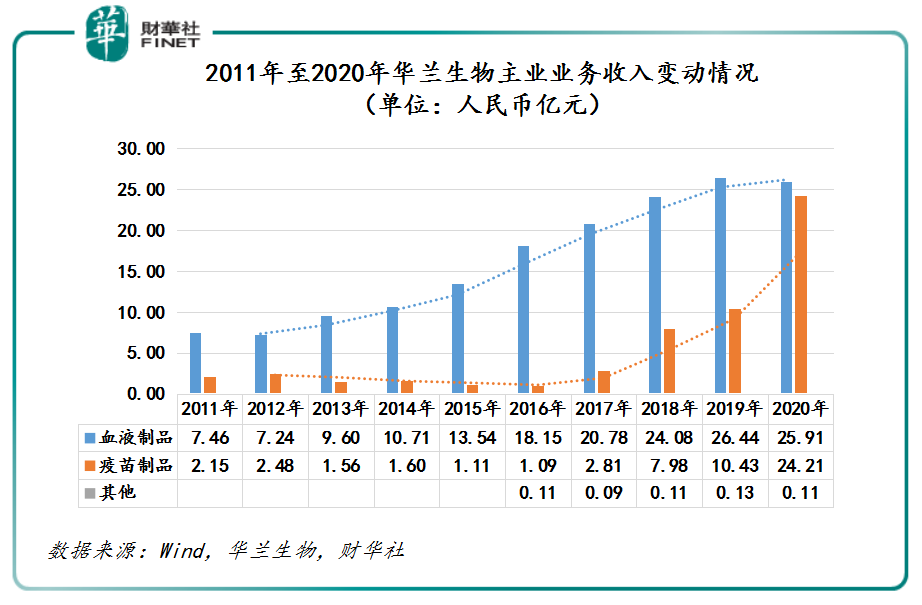

虽然华兰生物是血制品和流感疫苗的双龙头,但最近几年新业务疫苗及老本行“卖血”主业出现严重的背离情况,疫苗业务借助中国疫苗行业景气度不断提升,一路高歌猛进,而血液制品业务表现却不尽如人意,下滑趋势十分明显。特别是2020年业绩及2021年一季度相继披露,血制品短期增速引人担忧。

据2020年财报显示,2020年疫苗制品业务收入为24.2亿元,同比增长132.07%,收入占比大幅提升至48.19%,连续刷新公司过往疫苗收入的新高。

然而,华兰生物老本行“卖血”业务却出现了掉队的情况。

2020年,华兰生物血液制品业务收入为25.91亿元,同比下滑1.99%,毛利率为57.12%,同比下滑0.02个百分点。这是华兰生物自2012年以来血液制品业务首度出现下跌的情况,实属罕见。

反观血液制品竞争对手天坛生物跟上海莱士,2020年天坛生物血液制品业务同比增长4.91%,2020年上海莱士血液制品业务同比增长6.81%。

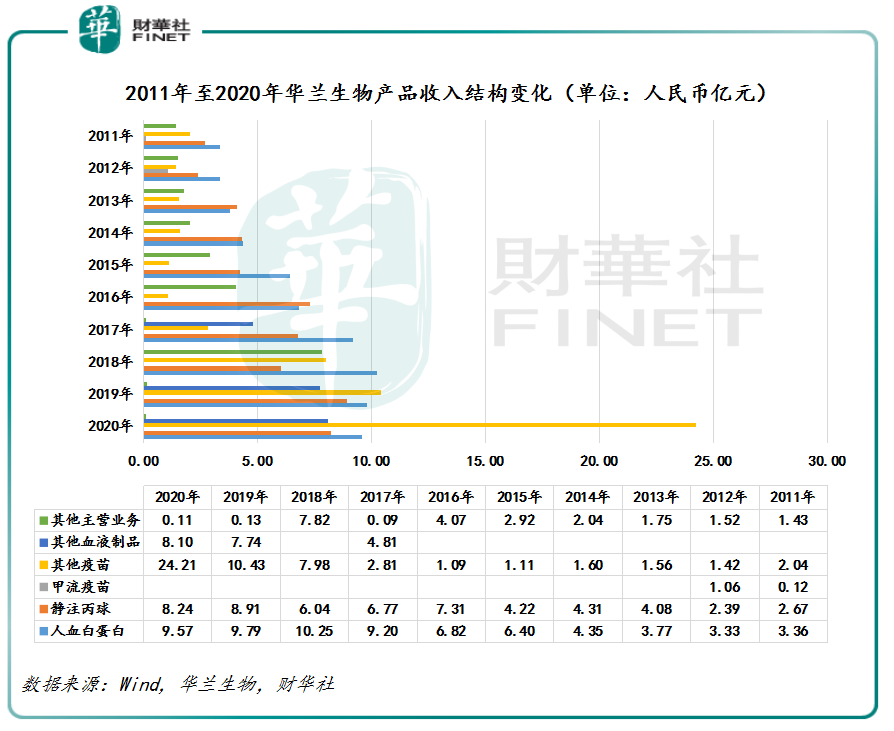

华兰生物血液制品业务收入出现罕见的滑坡,主要是因为两大核心产品人血白蛋白及静注丙球销售不佳所致。特别是,华兰生物过去10亿单品人血白蛋白,竟然在行业高速增长之际,收入下滑严重。

据PDB数据,2020年人血白蛋白样本医院销售额为42.2亿元,同比增长11.3%,2020年人血白蛋白样本医院销售数量为1,108.5万瓶,同比增长10.8%。

在此背景之下,2020年,华兰生物人血白蛋白竟然出现同比下滑2.22%的情况(2020年人血白蛋白收入为9.57亿元),连续三年下滑,在该领域的地位逐年下滑。

反观老对手上海莱士,人血白蛋白产品实现了连续三年上涨。2020年,上海莱士人血白蛋白产品实现收入为9.91亿元,同比增长10.93%,增速略高于行业。

此外,过去三年里增速比较不俗的静注丙球,也在2020年被上海莱士逆市超车。2020年,华兰生物静注丙球同比下滑7.49%至8.24亿元;2020年上海莱士静丙收入为9.04亿元,同比增长11.71%,创出上市以来新高。

更让人不解的是,步入2021年,随着国内疫情实现良好的防控,上海莱士及天坛生物一季度血液制品业务业绩均取得不同程度增长,2021Q1营收及净利润均实现双位数增长。而华兰生物血液制品业务竟然不增反降,两大核心品牌批签发量继续下滑。

2021年一季度,华兰生物实现营业收入6.23亿元,同比下降7.99%。一季度营收下滑主要受核心品种白蛋白和静丙表现不佳影响。从一季度批签发数据看,白蛋白完成60.74万瓶,同比下滑2.9%;静丙完成23.47万瓶,同比下滑57.2%。

至于2020年华兰生物爆发力很强的疫苗业务,2021一季度疫苗基本无收入,主要原因是核心产品流感疫苗为季节性销售。

季报及年报发布时间点结合股价日线走势图,每一次季报或年报发布前后股价都出现不同程度的下行调整,这足以反映出二级市场对华兰生物不及预期业绩持悲观的态度,进而导致对其估值水平的重塑。

借疫苗东风拔地而起的华兰生物,因缺乏亮眼业绩及丰富研发管线资产做支撑,股价想居高不下并非易事。因此,短时间里,华兰生物从千亿市值回调至百亿市值,是估值的重塑,亦是市场对其预期的下调。

长远发展来看,华兰生物脚踏血制品及疫苗双黄金赛道,具备厚积薄发的潜力。

就血制品行业而言,近年来海外增速放缓,但中国市场受益于2015年开放最高限价和新批浆站仍快速发展,国内血制品行业15%的增速大于海外6.6%的增速,未来国内血制品行业仍旧有成长空间。

根据MARKETSANDMARKETS预测,2019年全球血制品市场规模254亿美金,2024年市场规模达349亿美金,期间复合增速6.6%。国内血制品市场从2012年的128亿元增加到2020年367亿元,期间复合增长率达14%,预计未来仍将维持15%左右的增速增长。

目前,欧美发达国家免疫球蛋白和凝血因子类产品的平均消费量远远高于我国。据数据显示,2016年全球血制品消费排名前三分别为静丙41%、凝血因子18%、白蛋白15%。反观,2020年国内血制品消费排名前三分别为白蛋白59%、静丙21%、凝血因子7%。

可以预见的是,未来随着我国医疗水平和人均可支配收入的提高,免疫球蛋白和凝血因子类产品将成为行业未来增长的主要驱动力。

目前看,血制品行业目前竞争格局较为稳定,基本被华兰生物、天坛生物、上海莱士、泰邦生物及中生集团这几家头部企业牢牢把握着,新进入者基本很难撼动头部企业的位置。

华兰生物作为头部企业及行业资深玩家,可继续聚焦主业,以市场需求为导向,稳扎稳打,血液制品业务回归正增长或者双位数增长,只是时间问题。

而对于我国疫苗行业,就不用多说了,未来生物医药领域高速增长重要的驱动力之一,未来十年都是一门好生意。

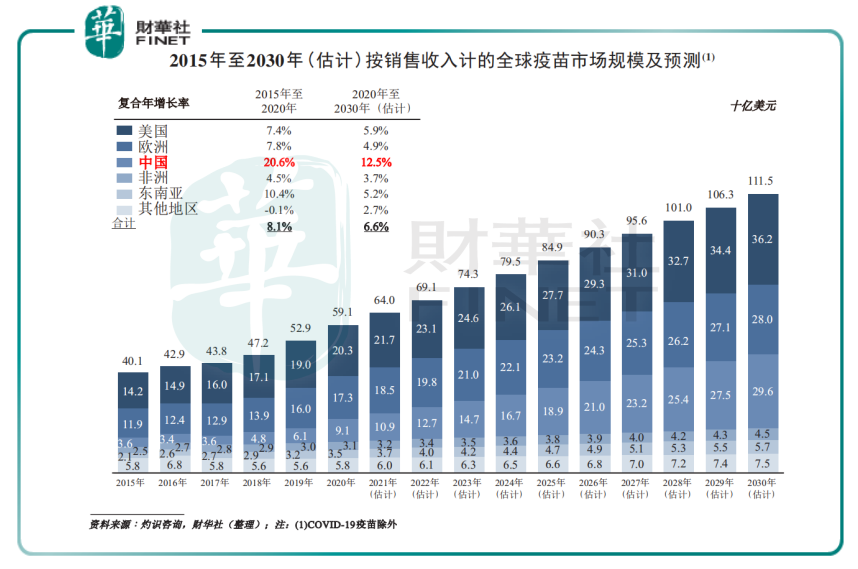

在财华社《财华聚焦|风口将至之国产疫苗:领跑全球,千亿大蓝海静待爆发》

一文中已经提到,随着全球公共卫生的发展以及人类对疾病预防意识的不断增强,对疫苗接种日益增加的需求、政府及国际机构的支持以及研发新疫苗所推动,全球疫苗市场发展十分迅速。

据灼识咨询研究报告预测,全球疫苗市场从2015年的401亿美元增长至2020年的591亿美元,并预计将于2030年达到1,115亿美元(新冠肺炎COVID-19疫苗除外),2020年至2030年复合年增长率为6.6%。

在未来全球疫苗千亿蓝海之下,作为全球第二大及增速较快的疫苗市场——中国,将会继续保持领跑的姿态,成为唯一复合年增速保持双位数增长的市场。

据灼识咨询预测,中国疫苗市场规模将从2020年的91亿美元增至2030年296亿美元(约折合人民币为2,000亿元),2020年至2030年复合年增长率为12.5%。

面对千亿的疫苗蓝海,华兰生物务必加快人凝血因子Ⅷ、人凝血酶原复合物、狂犬病人免疫球蛋白、乙型肝炎人免疫球蛋白的注册申报工作,争取早日取得生产文号并上市销售。

同时,应当加快冻干人用狂犬病疫苗(Vero细胞)、破伤风疫苗、百白破疫苗、AC结合疫苗等产品的注册进度,争取早日取得生产文号并上市销售。

除此之外,创新型疫苗是中国疫苗市场增长主力军,华兰生物应该以人为本,重视科研人才的培养和引进,从而提升在创新型疫苗研发管线资产,丰富疫苗产品线。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)