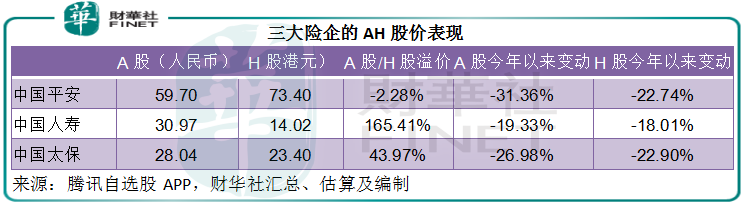

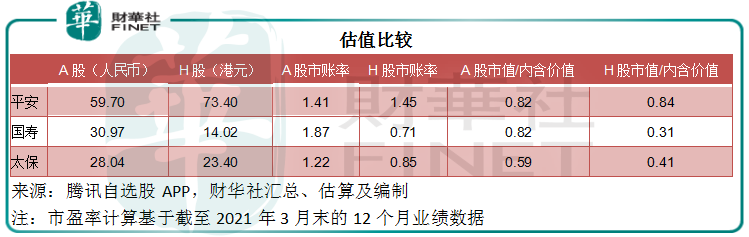

AH股同时上市的中资股,A股通常高于对应的H股,但是中国平安(601318.SH, 02318.HK)的A股,经历连场下跌之后,已跑输H股。

见下表,平安的A股股价较H股折让2.28%,但中国人寿(601628.SH, 02628.HK)和中国太保(601601.SH, 02601.HK)的A股股价分别较H股溢价1.65倍和43.97%。

这两天,平安的A股股价在60元(单位人民币,下同)关口边缘徘徊,一度似乎获资金趁低吸纳,但随后又反复向下。

目前市场不看好平安主要有两个原因:1)保险业务继续下降;2)对其投资表现的担忧。

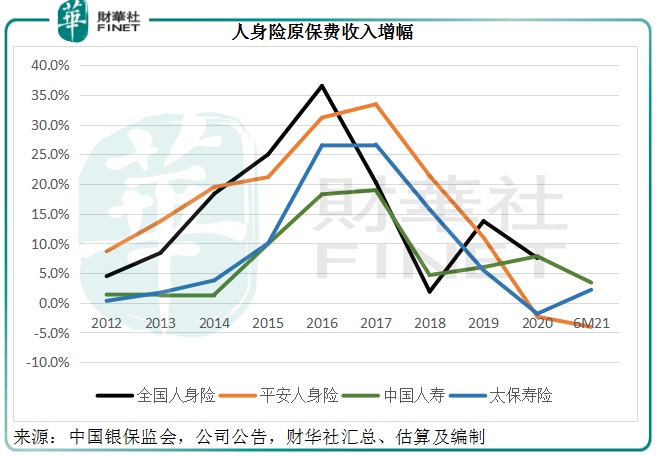

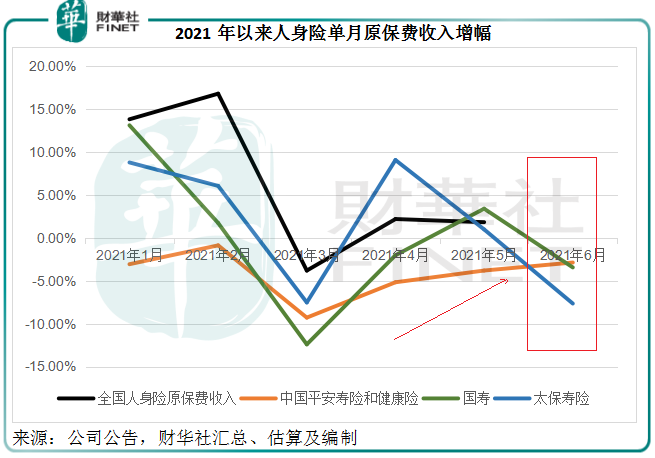

2012年至2019年,中国平安都跟随全国整体水平增长,在2017年和2018年增长最为强劲,但从2020年开始已明显落后,见下图。

见下图,平安的橙色曲线从2020年起已明显低于代表全国增幅的黑线以及国寿和太保的增长曲线。

平安的寿险保费收入表现从2020年开始跑输,一方面可能与完成寿险改革的国寿奋起直追有关,另一方面则应该从其自身找原因。

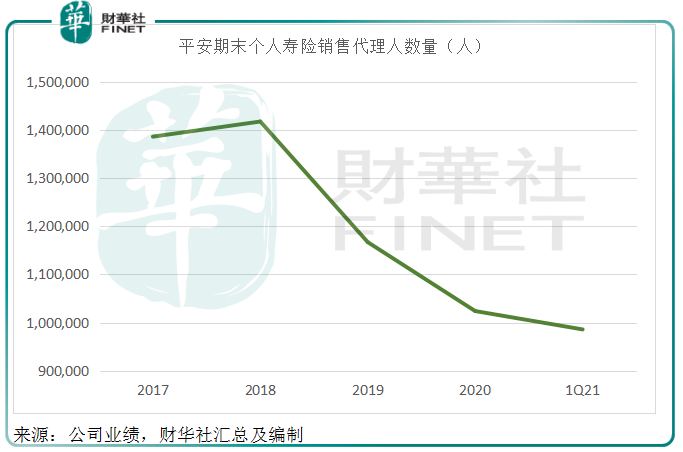

2020年起,平安的寿险及健康险新业务价值大幅下降,同比下降34.7%,至487.56亿元,平安管理层解释这与疫情的负面影响有关。但值得注意的是,平安的代理人团队从2019年起持续收缩,2020年疫情导致人员流失更加严重,到2021年3月末,寿险销售代理人数量已跌破百万,至98.6万,见下图。

代理人渠道是平安获取新业务价值的主要渠道,2020年,尽管平安努力拓展银保渠道和团险业务,代理人渠道依然占新业务价值的85.15%,所以代理人团队流失对其新业务价值的增长表现打击颇为严重。

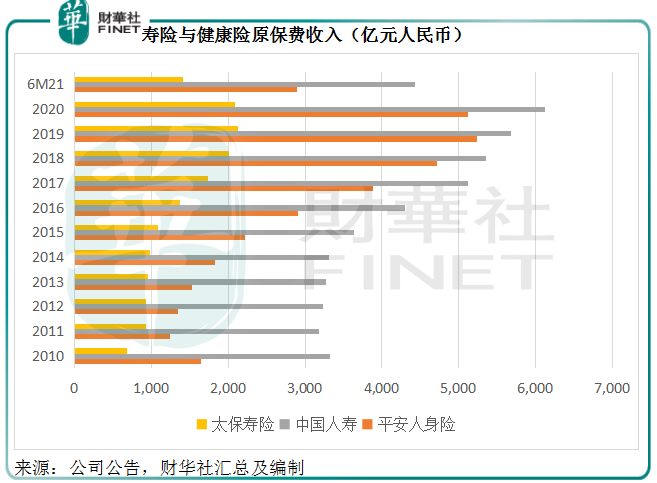

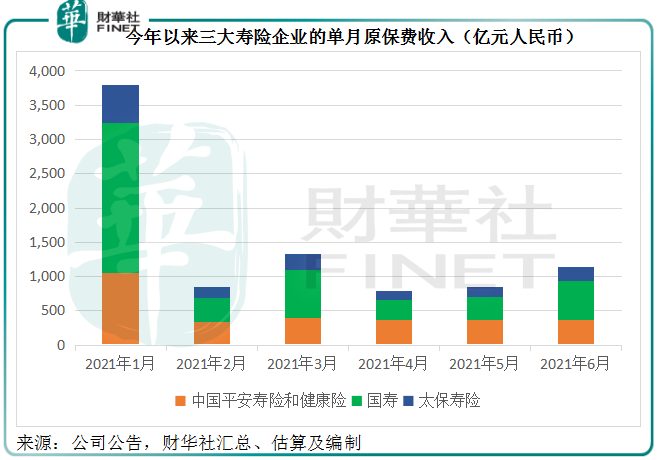

2021年上半年,平安的寿险及健康险原保费收入同比下降4.06%,至2888.98亿元,表现依然落后于国寿和太保。国寿上半年寿险保费收入同比增长3.41%,至4426亿元,太保的寿险及健康险原保费收入则按年增长2.19%,至1414亿元。

不过从单月水平来看,平安寿险及健康险业务的第二季度三个月份的跌势有所减缓,见下图的橙色曲线在这期间稍微向上。到六月份,其跌幅进一步收窄,表现已超越国寿和太保寿险,但仍未扭转跌势。

平安的寿险改革工程已进入持续深化阶段,主要涉及三项内容:渠道升级、产品升级、经营升级,并充分利用数字化赋能,目标是在未来2-3年建立稳定、健康、优质的百万代理人队伍,丰富“产品+”服务体系,并利用科技能力提升经营、管理、营销等效率。

但从目前的状况来看,寿险改革的成效似乎尚未显现。

2021年第1季,平安的净投资收益率为3.50%,相较国寿和太保分别为4.08%和3.90%,包括净投资收益、已实现收益、公允值变动损益、投资资产减值损失在内的总投资收益为3.10%,远低于国寿的6.44%和太保的4.60%。

在其投资收益差强人意的同时,平安的却频频接手麻烦多多的资产,例如以巨额拯救方正集团。不过最让投资者担心的可能是平安在房地产市场的涉足,在调控加码,房地产市场江河日下之际,平安一边着手处理债务违约的华夏幸福,一边却继续投资房地产项目,例如最近宣布斥资不超过330亿元投资新加坡凯德集团在内地的六个来福士项目。

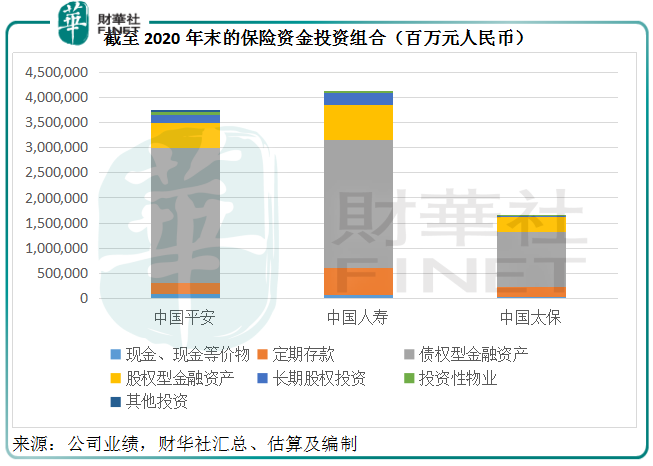

从资产类别划分,寿险企业的保险资金投资组合主要包括以下几大类:1)现金;2)定期存款;3)债权型资产;4)股权型资产(包括长期投资,例如合营公司和联营公司);5)投资性物业;6)其他投资,例如返售金融资产、衍生金融资产等。

截至2020年12月31日,平安的投资性物业账面值为632.38亿元,占其投资资产总值的1.69%,占比是三家险企中的最高,相较国寿和太保分别为0.35%和0.48%。

值的注意的是,除了投资性物业之外,平安还通过债权和股权型投资持有与房地产市场有关的敞口。

见下图,平安的债权型资产占比要高于国寿和太保的水平,达到71.48%,而国寿和太保的比重分别为61.78%和66.61%。但这债权型资产中,也包括对房地产企业发行债券的投资,例如,平安的债权型资产就包括对华夏幸福的债信投资360亿元。而其4126.85亿元的债权计划及债权型理财产品中,不动产的投资占比为17.5%,笔者依此计算,或涉资722亿元(但未知华夏幸福的债信投资是否包含在内)。

权益类投资方面,平安的股权型金融资产与长期股权投资合共占18%;国寿和太保分别占22.96%和18.82%。

平安的股权型金融资产中包括众多地产企业,例如华夏幸福的180亿股权投资,广州璟仑房地产开发有限公司(6.61亿元年末账面值,下同)、旭辉控股(42.37亿元)、中国金茂(78.8亿元)、上海怡滨置业(132.78亿元)、南京名万置业(21.86亿元)、北京昭泰房地产(16.94亿元)、武汉地安君泰房地产(4.87亿元)等,所列总额已达484.23亿元。

再加上其于投资性物业和涉不动产的债权投资,平安所披露的房地产敞口至少有1838.6亿元,相当于其保险资金投资组合总值的4.9%,更别提没有披露的涉房资产,以及刚刚公布计划收购的六个来福士项目。

平安人寿透露,完成收购来福士项目后,投资非自用性不动产类的账面余额占总资产的比例约为10.3%,可见敞口实在不小。

目前房地产市场受到调控而呈下行之势,房地产开发企业的资金流和财务状况都令市场感到担心,所以连带对当前大举冲入房地产市场的平安也没了好感。

房地产市场调控进一步升级、财务状况进一步恶化,将打击平安这样的投资者。另一方面,商用物业投资方面,平安计划投资的来福士项目,在电商平台蓬勃发展、零售线上化之际,回报表现也引发市场忧虑。

主要收入和利润来源寿险业务表现较同行逊色,以及对房地产市场的风险敞口,是市场不看好平安的原因。年初以来市值蒸发逾三成,甘当白武士的平安可谓代价不菲。目前低于同行的估值水平正反映了市场的忧虑,纵深调整已成势。

不过,最新的6月份保费数据仍显示出一点喜色——寿险和健康险跌势稍微缓和,但要确认其业务好转仍需要更多数据支持。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)