目前国内投行业务位居行业第二的中信建投(601066.SH, 06066.HK),公布了2021年上半年业绩快报:收入同比增长24.51%,至123.26亿元(单位人民币,下同);归母净利润同比下降1.08%,至45.29亿元;扣非归母净利润同比下降1.47%,至45.24亿元。

虽然收入增长,净利润微跌,意味着上半年的盈利能力有所减弱,但中信建投的股价却并没有因此而大幅下跌。

在发布业绩快报后的第一个交易日,其AH股股价均高开,并带动内地券商股板块上涨,惟收市前夕跟随大盘向下,A股收市微跌0.40%,报29.71元,H股收市微涨0.35%,报8.65港元。

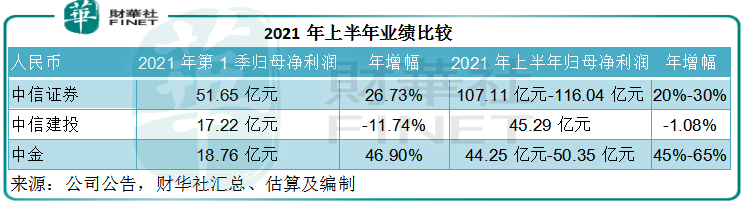

2021年第1季,中信建投的营业收入同比增长9.63%,至48.04亿元,但由于公允值变动由盈转亏,产生8.19亿元的亏损,带动营业支出急增46.51%,至27.55亿元。季度净利润同比下降11.74%,至17.22亿元;扣非归母净利润同比下降11.85%,至17.22亿元。

若按上半年的业绩快报数据计算,则该公司2021年第2季收入同比增长36.33%,至75.22亿元,扣非归母净利润同比增长6.22%,至28.02亿元。也就是说,第二季业绩变动转正,并没有预想的差。

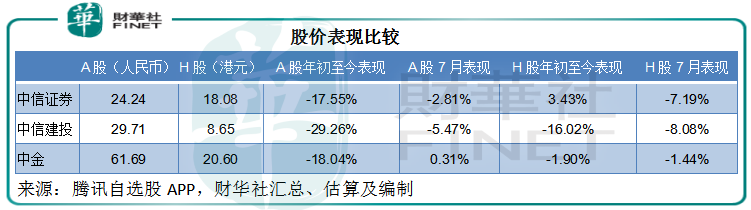

而且中信建投的A股和H股今年以来已分别累计下跌逾30%和16%,严重跑输投行业务与其规模相若的竞争对手中信证券(600030.SH, 06030.HK)和中金公司(601995.SH, 03908.HK),见下表,所以市场可能在其公布了并没有那么差劲的中期业绩后手下留情。

但是,中信建投的表现真的在好转吗?笔者并不这样认为。

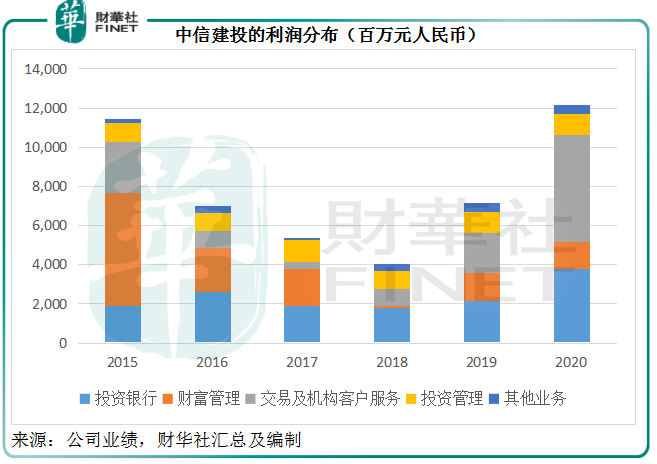

2020年,得益于强劲的投行业务表现、巨额投资收益,加上大宗商品市场畅旺而带动相关产品的销售收入大增43倍,中信建投的全年扣非归母净利润同比增长73.1%,至接近94.99亿元,纯利率也由2019年40.1%提高至40.7%,接近2015年时的高位水平。

但是2021年上半年的表现却显著下降,扣非归母净利润率由2020年上半年的46.4%大幅下降至36.7%,其中2021年第2季的扣非归母净利润率同比下降10.5个百分点,至37.3%。显然,其第二季盈利能力并没有好转。

再来看看同行中信证券和中金表现,这两家金融服务机构尚未公布上半年业绩,但披露了业绩预喜。见下表,中信证券和中金的2021年上半年归母净利润增幅基本与第一季相若,甚或更优。相比之下,中信建投第二季净利润的单位数增幅实在拎不上台面。

中信建投的主营业务分为四个板块:投行、财富管理、交易及机构客户服务业务以及资产管理业务,其中投行业务是其优势所在。

近两年,得益于科创板的推出、股市畅旺,中信建投的投行业务大幅扩张,能与券商一哥中信证券一较高下。

见下图,2015年,财富管理还是其主要利润来源,但随着投行业务的扩张,到2020年,投资银行业务和交易及机构客户服务两大板块占了利润的大部分,而且也是增长最快的业务分部。

交易及机构客户服务包括:向机构客户提供交易、咨询和研究服务,并向其销售由中信建投承销的股票,同时,也包括自营交易及做市业务。

投行业务为其交易及机构客户服务的扩张奠定了基础,投行服务一般涵盖一系列后续合约,例如做市、咨询、承销、配售等,所以投行业务也连带为交易及机构客户服务部门带来业务,两者关系密切。

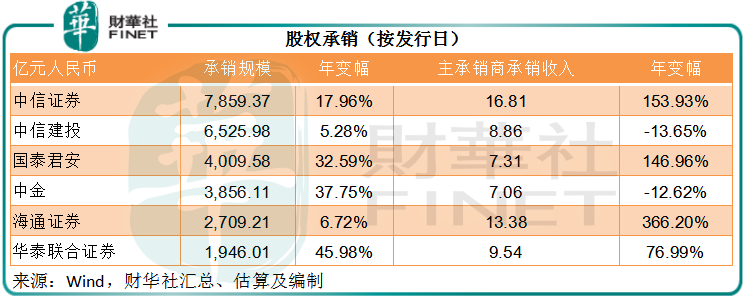

在股权承销市场,受IPO和再融资需求带动,中信建投于2021年上半年仍稳住第二大承销商的排名,承销规模达到6525.98亿元。但值得注意的是,其增速已明显放缓,期内增幅只有5.28%,是五大股权承销证券公司中的最低,主承销商承销收入也有所下降,按年下降13.65%,至8.86亿元。

债券承销市场一直由银行尤其国有银行占主导,不过由于债市规模大得多,承销规模也远大于股权市场,券商能在银行之后分食到一些业务。对于能从中分一杯羹的券商,这是不可或缺的重要收入来源。

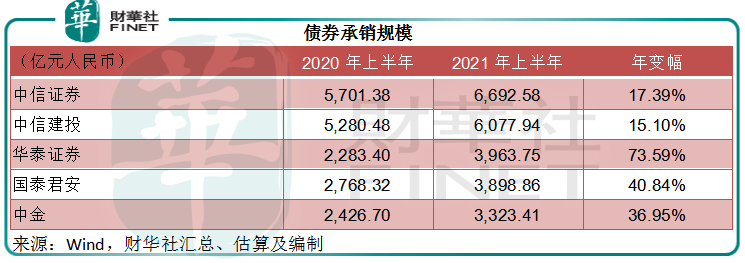

见下表,2021年上半年债券承销规模最大的五家券商,中信建投依然排名第二,位列老大哥中信证券之下,规模为6077.94亿元,同比增长15.10%,增速是五家券商中的最低。

从这些数据可以看出,2021年上半年不论在股权承销还是债券承销方面,中信建投的表现都落后于竞争对手,这可能也是其业绩表现跑输的原因。

头部券商未来风险或增加,从两个方面体现出来:1)踏入下半年,市场气氛有所转变;2)估值已不低。

下半年起,A股市场气氛似有转弱迹象。

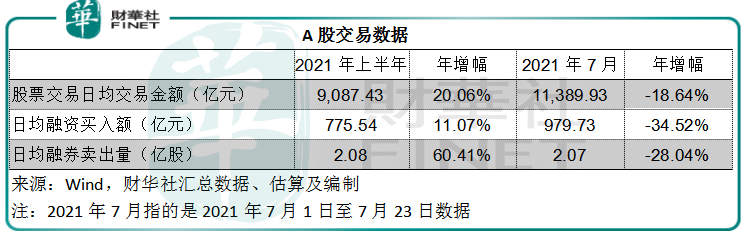

笔者根据Wind的数据估算出2021年7月份A股股票交易日均交易金额,约为1.14万亿,高于上半年的日均交易额,但如果以上年同期的标准看,按年收缩18.64%,融资融券业务量也较上年同期下降。

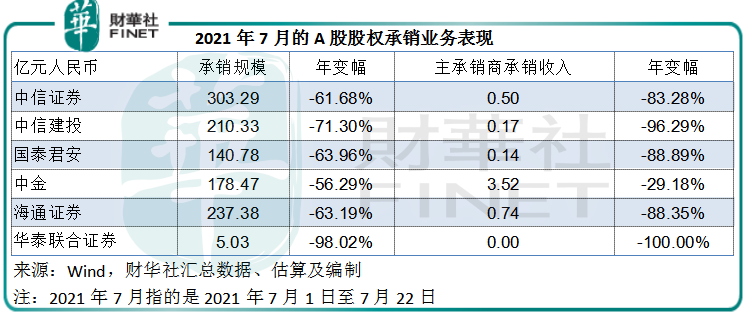

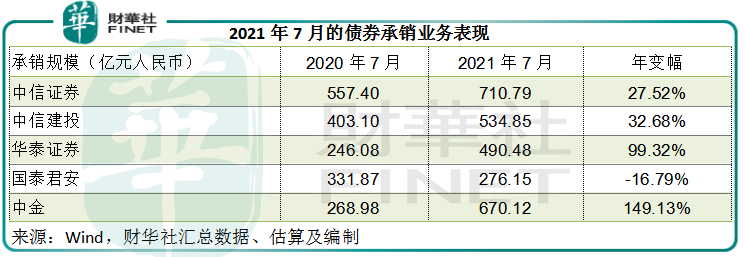

7月份的股权承销业务也明显收缩,但债券承销业务表现尚可。

经纪业务的竞争激烈,促使券商从投行、财富管理、资产管理以及交易业务方面提升业绩。中信证券和中信建投近年在投行业务的发力有目共睹,轻松跑赢投行贵族中金。

IPO和融资活动通常与交易市场的氛围密切相关。交易氛围乐观,估值理想,自然带动IPO和再融资活动增加,反之亦然。

但是从以上的数据可以看出,踏入2021年下半年,交易活动同比有所下降,而投行业务似有放缓迹象,未知中国电信(00728.HK)和中国移动(00941.HK)等巨无霸回归A股能否带来转机。近日中国电信A股上市申请审核已通过,计划筹资544亿元,中金和中信建投为主承销商。

此外,由于最近政策有变,有意赴美上市的企业或考虑回A或回港上市,将更有利于国内投资银行从外资投行手上争夺业务。

最近已放开外资金融机构在内地拓展财富管理的限制,外资行纷纷抢滩境内财富管理市场。与本地金融机构相比,外资金融机构在财富管理、家族式理财等领域积累深厚、经验丰富,拥有更大优势,或对头部银行、券商等构成威胁。

总之,从业务前景来看,未来的竞争格局将变得更加复杂,尽管中信证券和中信建投等头部券商拥有既得优势,但随着竞争的深化以及更多外来金融服务机构加入战团,这些头部券商的利润可能受到挤压,未必能维持过去几年的丰厚利润。

另一方面,三大最具影响力的投行估值已不低,中信建投和中金的A股市账率分别达到3.11倍和3.97倍,恐怕也对它们的股价涨势带来阻力。

毛婷

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)