愛爾眼科代表眼科醫療服務企業所取得的巨大成功是令人驚訝的,自ipo上市至今,愛爾眼科在股價(後復權)上的cagr達到了驚人的47%左右,同時,2010-2020年間的營收及歸母淨利潤的cagr亦均達到了30%左右。

從這個角度來看,在短中期内愛爾的股價回報存在著價值回歸的空間,然而不得不說眼科醫療這門生意之所以成功的原因是令人著迷的,即便未來愛爾乃至其餘眼科醫療服務企業難以再現這樣的回報,但這並不妨礙其‘成功的模式’在其餘領域再次出現,這或許是愛爾除提供眼類疾病診治以外另一非凡的價值。

對於愛爾眼科的梳理,即使是回顧,也應該認為愛爾眼科(300015sz)管理層所做的決策是出色的,即便其股價在2018年10月爆發以前(相較於市場中的其餘流行資產)一直處於不溫不火的狀態。

這樣的出色表現表面上來自於愛爾眼科自有資金自建或收購眼科醫院的行為、產業並購基金的設立、銀行及二級市場的融資助力,但根本上,它來源於這幾個方面(重要性不分先後):業務經營不存在資金壓力;領先同行;固定資產的可復制性;(早期經營中)較低的商譽風險。

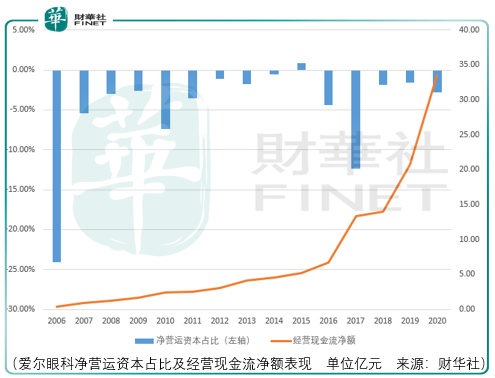

愛爾眼科的淨營運資本除2015年以外一直是處於負值的狀態,也就是說,愛爾對於旗下眼科醫院的日常運營(眼科手術、視光服務、眼類藥品銷售)是不需要墊資經營的,也就是賒銷經營。

當然,這一點放在醫院這門生意中並不出奇,譬如近期於創業板遞交申請上市的三博腦科,一家主打神經外科的專科醫院集團,在經營上亦是如此。

儘管不出奇,但是這一特點為愛爾的經營現金流打下了持續增長的基礎,而其經營現金流淨額得以持續增長的觸發條件在於眼科治療市場的供需矛盾。

根據早期的描述,在我國的綜合性醫院里,眼科得不到重視的根本原因在於其較低的收入佔比,以國家衛生部2006年的數據為例,眼科收入佔醫院總收入的比重僅為2.5-5%。

那麽當時的行業現狀如何呢。

廣州中山大學眼科中心,其床位數317張,08年門診量50萬人次,住院病人2.3萬人次,手術超3萬例;

中南大學湘雅二院眼科,床位數99張,年門診量9.5萬人次,住院病人0.5萬人次,手術0.5萬例;

復旦大學附屬眼耳鼻喉科醫院,年門診量50萬人次,住院病人2萬人次,手術量超3萬例;

華中科技大學附屬同濟醫院眼科,09年門診量8萬人次;

四川大學華西眼科,08年門診量14萬人次,住院病人0.4萬人次,手術0.5萬例;

重慶第三軍醫大學西南醫院眼科,08年門診量7萬人次;

沈陽第四醫院眼科,08年門診量約20萬人次,住院病人0.6萬人次,手術0.64萬例;

這7家醫院是當時國内眼科領域響當當的領軍機構,然而其當期合計的年門診量也僅僅不到160萬人次,住院及手術人次更低。

那麽放在當時的一個問題是,究竟是市場需求不足還是市場供應不足?

這個疑問至少可以在愛爾眼科06-08年的業績cagr及愛爾ipo後的市場估價中找打初步的答案,這個答案更傾向於市場供應不足。

因此,在這樣的一個市場里,即可以描繪成供應大概率不足、領先機構沒有擴建的動力(或能力)、與自己身份相同的民營機構還沒有上市(或者說規模體量還達不到上市的標準)的背景中,其觸發了愛爾眼科經營現金流持續增長的機關。

那麽源源不斷增長的現金流有了,營收增長如何落地?

這個問題還是拿三博腦科為參考,根據其醫療服務的成本構成,以2020年為例,其人工成本佔比達48.86%,直接材料佔比達31.46%。

對於這一點的解釋,雖然神經外科手術也需要用到醫療設備,但是它的佔比低於愛爾眼科。

以2020年為例,三博腦科的醫療設備賬面價值為1.98億元,同期總資產為15.1億元,(剔除貨幣資金及交易性金融資產後)佔比為22%。(考慮到貨幣、金融、商譽資產的影響)取愛爾眼科2009年的數據,當期愛爾眼科的醫療設備賬面價值為1.78億元,同期總資產為14.12億元,(剔除貨幣資金及交易性金融資產後)佔比達36.2%。

也就是說,無論愛爾眼科如何認為視覺器官高度精細,需要訓練有素、經驗豐富的眼科醫師進行操作,其醫師的技術含量依然無法比擬神經外科領域。

而這一特點,使得愛爾眼科在營收增長上有了更為主動的權利,即醫生的技術也很重要但仍然要讓位於醫療設備。

那麽發展的過程就非常清晰了,通過自身的盈餘資金、以及二級市場及銀行的融資助力,愛爾眼科一方面有能力採購昂貴的醫療設備,另一方面也有能力通過自有培養或者直接並購的方式獲得支撐醫院網點擴張所需要的人才。

而在當時,考慮到二級市場給予愛爾眼科的估價與愛爾眼科自建或收購醫院的出價,這條模式是能夠自我持續的。

愛爾的並購歷史至少可以回溯到2009年。由於ipo的募資遠超預期的3.4億元,對於超出的部分,於2009年愛爾將1100萬用於收購南充麥格眼科門診全部股權、560萬元用於收購重慶明目麥格眼科門診部全部股權、2550萬元用於收購石家莊麥格明目眼科門診全部股權、180萬元用於收購湖南康視醫療投資管理持有的濟南愛爾5.9%的股權,550萬用於收購湖南康視醫療投資管理持有南昌愛爾49%股權。

對於上述企業的並購,由於規模較小的原因,愛爾並沒有披露具體的財務數據,倒是在2010年12月及2011年1月收購的北京英智眼科醫院可以作為一個出價的參考。

愛爾對北京英智98.525%股權的出價為12685萬元。2011年,愛爾英智的營收為6344萬元,淨利潤為1211萬元,那麽這筆交易的估價大概在10.5pe左右,而市場在最惡劣的時候給予愛爾的pe也達到了32.72。

上述是從「量」來看愛爾的股價增長,那麽從「質」呢?

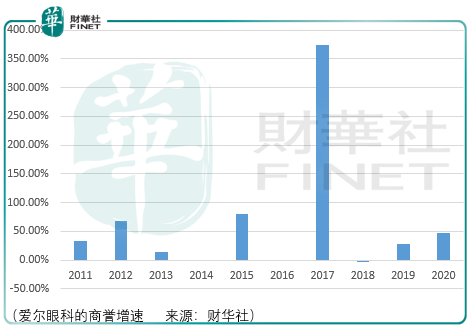

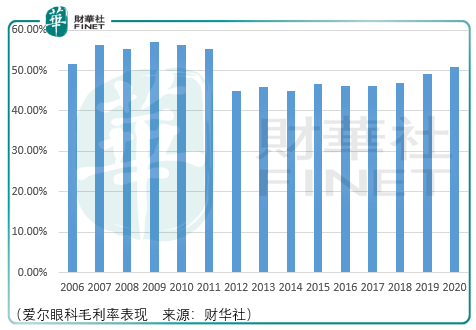

需要看到愛爾的毛利率基本沒有發生較大的變化(這里需要補充說明的是,由於會計準則的變更(管理費用的部分項目被計入營業成本中),2012年的毛利率表面上下降了10.36%,但實際上按原來的計算方式只下降了3.31%),至於毛利率為什麽沒有出現下降這確實是一個值得研究的問題,那麽對於愛爾眼科期間的投資判斷中商譽增速和固定資產增速就成為了非常重要的抓手。關於這一點,筆者在建築塗料專題亞士創能中也提到過。

那麽下一步的問題便是如何理解愛爾眼科的固定資產和商譽?

這里,愛爾2011年、2012年的業績增速或許能提供一些啓發。

2009年和2010年,愛爾的固定資產增速分别是76.82%和28.98%,商譽增速分别是20倍和32.4%,但是在2010年和2011年的收入和歸母淨利潤,它的增長分别只有42.81%、51.62%和30.43%、42.5%。

確實也很亮眼,但是相比於前者便黯淡下來了,而當期的股價表現也印證了這一點。

因此,通過愛爾的這一表現可以認為,(倘若市場需求給予後期表現的機會)醫療服務企業的蓄力期是非常長的,它一定程度上影響了2017年愛爾眼科發生價值回歸路途中的市場底線出價,當然這里面有二級市場募資事件的影響,但‘蓄力期’的存在提供了這樣的前提。

那麽,如何看待愛爾現在的股價似乎變成了怎麽看待2015年6月以後的愛爾,答案真的這麽簡單嗎?

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)