數據顯示,創新藥研發中約70%的研發投入用於臨床開發,相應的臨床CRO也成為了CXO各環節中發展空間最大的,堪稱是「黃金賽道」中最值錢的那一部分。

這個細分領域的王者當屬泰格醫藥(300347.SZ)。

泰格醫藥成立於2004年,總部在浙江杭州。經過數年發展後,公司於2012年登陸A股市場,並在2020年實現赴港上市。自此,泰格醫藥也成為了繼藥明康德、康龍化成之後第三家實現「A+H」上市的CXO公司。

目前,該公司的業務分為臨床試驗技術服務和臨床試驗相關及實驗室服務兩部分。

其中,臨床試驗技術服務包括藥物臨床研究、器械臨床研究、醫療注冊、BE試驗等;臨床試驗相關及實驗室服務包括數據管理與統計分析、臨床試驗現場管理組織(SMO)、醫學影像、藥物代謝及藥代動力學(DMPK)、BA、CMC、化學等。

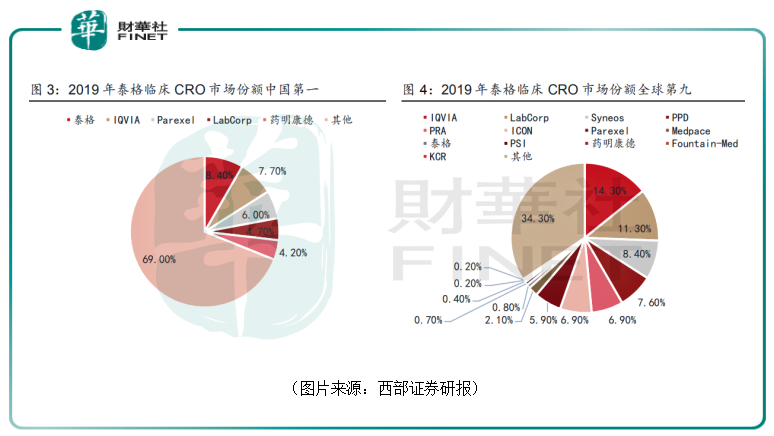

近些年來,泰格醫藥在臨床CRO領域市佔率不斷提升,至2019年時佔據國内8.4%的市場份額,位列第一,是國内臨床CRO環節的龍頭,而在全球範圍内則佔據了0.8%的市場份額,位居第九。

不過,從泰格醫藥臨床CRO業務的市佔率可以看出兩點:其一是相較於全球市場,國内臨床CRO市場仍較分散,領域老大的市佔率也才8.4%,未來仍有繼續提升的空間;其二是在全球市場上,國内CXO龍頭企業相較於國外的龍頭企業仍有較大差距,這既是挑戰也是機遇。

上市這麽多年來,身為「黃金賽道」重要成員,泰格醫藥自然也是各路資金心目中的「白月光」。

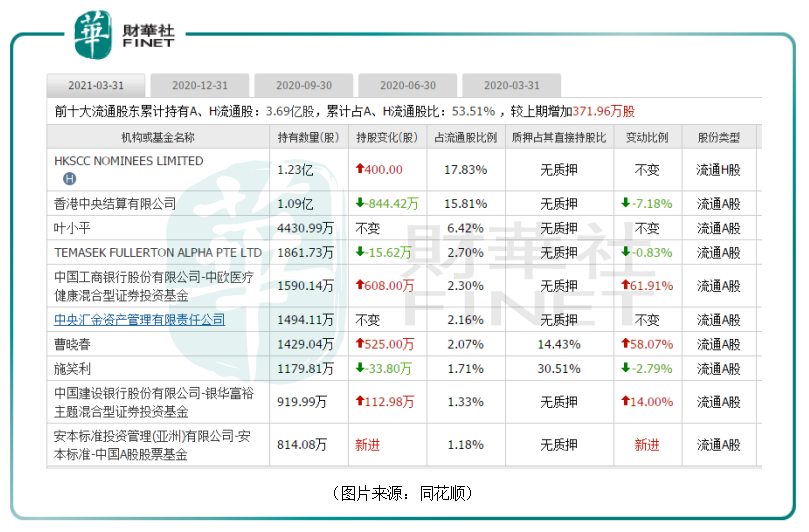

截至2021年一季度末,該公司的前十大流通股東中就有香港中央結算有限公司、中歐基金、中央匯金等機構。

此外,公司還引入了淡馬錫和高瓴資本等國内外知名機構。

同樣的,該公司也受到了資本市場的青睐。在A股上市9年來,泰格醫藥的股價(前復權)累漲近43倍,是超級牛股。

回顧國際大型CRO的發展歷史,不斷地並購整合是其快速壯大自身實力的必經之路。

而在發展成為本土龍頭臨床CRO的過程中,泰格醫藥採取内部自建與外延收購的方式,不斷擴大自身規模,在國内建立起了藥品和醫療器械臨床研究的一站式服務平台。

與此同時,該公司也在美國、瑞士、馬來西亞、新加坡和澳大利亞自建公司,從事醫藥臨床研究。除了内生增長外,泰格醫藥也在通過戰略收購以及戰略性投資來快速擴大全球版圖。

例如,2015年收購韓國領先臨床CRO企業DreamCIS,成功進軍韓國臨床CRO市場;2018年收購羅馬尼亞臨床CRO企業Opera,加深了在歐洲的佈局;2019年與日本Accerise成立合資公司Tigerise,以提供在日本開展的國際多中心臨床試驗服務。

截止2020年底,泰格醫藥員工覆蓋全球38個國家,海外員工有772人,共設立了14個海外分公司及辦事處。

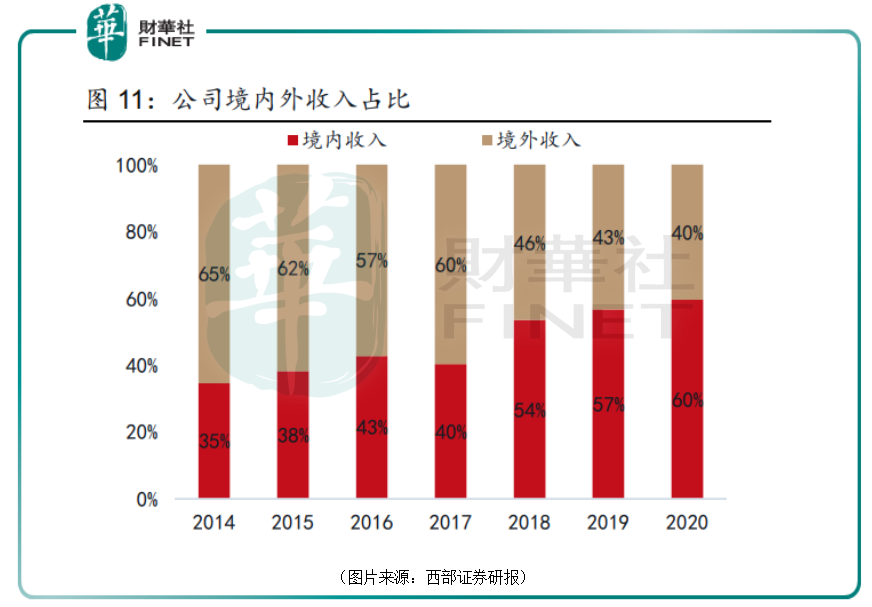

不過,相較於藥明康德、康龍化成而言,泰格醫藥的國外業務的佔比仍然要低很多。

數據顯示,2020年,藥明康德的境外業務貢獻了75%的營收和利潤,康龍化成的境外業務分别貢獻了86%、89%的營收和利潤。

而泰格醫藥2014年境内收入佔比僅為35%,至2020年境内收入佔比達到60%,境外收入佔比為40%,並貢獻了37%的淨利潤。

截至目前,美國既是CXO產業的興起之地,現在也擁有最多實力強勁的上市公司,在全球CXO市場中的佔比依然高達55%;歐洲是比重次高的區域,市場佔有率約30%,亞洲的比重則僅佔13%左右。

與之對應的是,全球大型的制藥公司也主要集中於歐美地區。

不過,中國CXO市場規模的增速要遠超歐美,是當下行業發展的熱點區域。這背後也有中國生物制藥行業快速發展的因素。

綜合來看,歐美地區是CXO最大的存量市場,而中國是CXO目前最大的增量所在。

對於以國内業務為主的泰格醫藥來說,中國CXO行業的快速發展是重大利好消息,但國内市場還不能與歐美這個最大的存量市場相媲美,後續在繼續發力國内市場的同時,也需大力開拓海外市場。

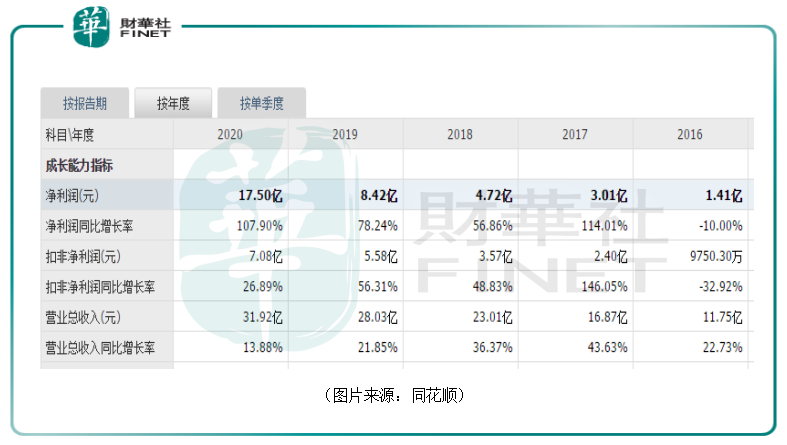

乘著CXO行業高速發展的東風,泰格醫藥上市以來的營收和淨利潤基本也在持續增長。

數據顯示,2020年,該公司實現營收31.92億元,同比增長13.88%,實現淨利潤17.5億元,同比增長107.9億元。

今年一季度,泰格醫藥的營收同比增長38.74%至9.02億元,淨利潤同比增長78.65%至4.55億元。

對比近些年的財務數據可以發現,近兩三年來,該公司的淨利潤增速要高於營收增速,這主要是因為泰格醫藥存在著較高的非經常性損益,而這部分主要受公司投資業務的影響。

實際上,自2019年開始,投資業務對泰格醫藥利潤端的影響就越來越大。2020年,該公司的其淨利潤同比增速高達107.9%,但是扣非淨利潤的同比增速僅為26.9%,這個表現並不算很好。

據悉,該公司憑借豐富的創新藥臨床試驗經驗以及科學專業知識,專注於投資與核心業務相關的領域。

截至2020年年底,泰格醫藥已是84家醫療健康行業内公司的戰略投資者,其中一些被投公司現已成功成長為上市公司,例如天境生物、亞盛醫藥、德琪醫藥等。

另外,該公司也會作為投資基金的有限合夥人,孵化有潛力的生物醫藥公司。截至2020年年底,泰格醫藥已是48只投資基金的有限合夥人。其合作方盈科資本參與投資的三友醫療、嘉和生物、澤璟制藥、康華生物都已成功IPO。

總的來看,泰格醫藥可供出售金融資產已經由2015年的1.77億元快速增長到2020年52.92億元。

在國内創新藥械研發持續景氣的背景下,泰格醫藥這部分投資業務有望繼續為公司業績提供助力。

近期A股市場的風格有些極端化,醫藥行業的許多公司也受到了打壓,泰格醫藥最近的股價表現也比較差。

不過,從長期前景來看,作為國内臨床CRO龍頭,泰格醫藥的前景或許依然值得高看一眼。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)