筆者在7月26日文章中解析了中炬高新在上周末定增公告與回購公告對公司和行業的影響,詳見《這家公司僅次於海天味業:姚老板在抄底,張坤解套有望?》。就在發稿後的26日晚間,公司公告收到了上交所問詢函,就定增募資必要性、擴產項目收益率可行性等方面進行問詢。

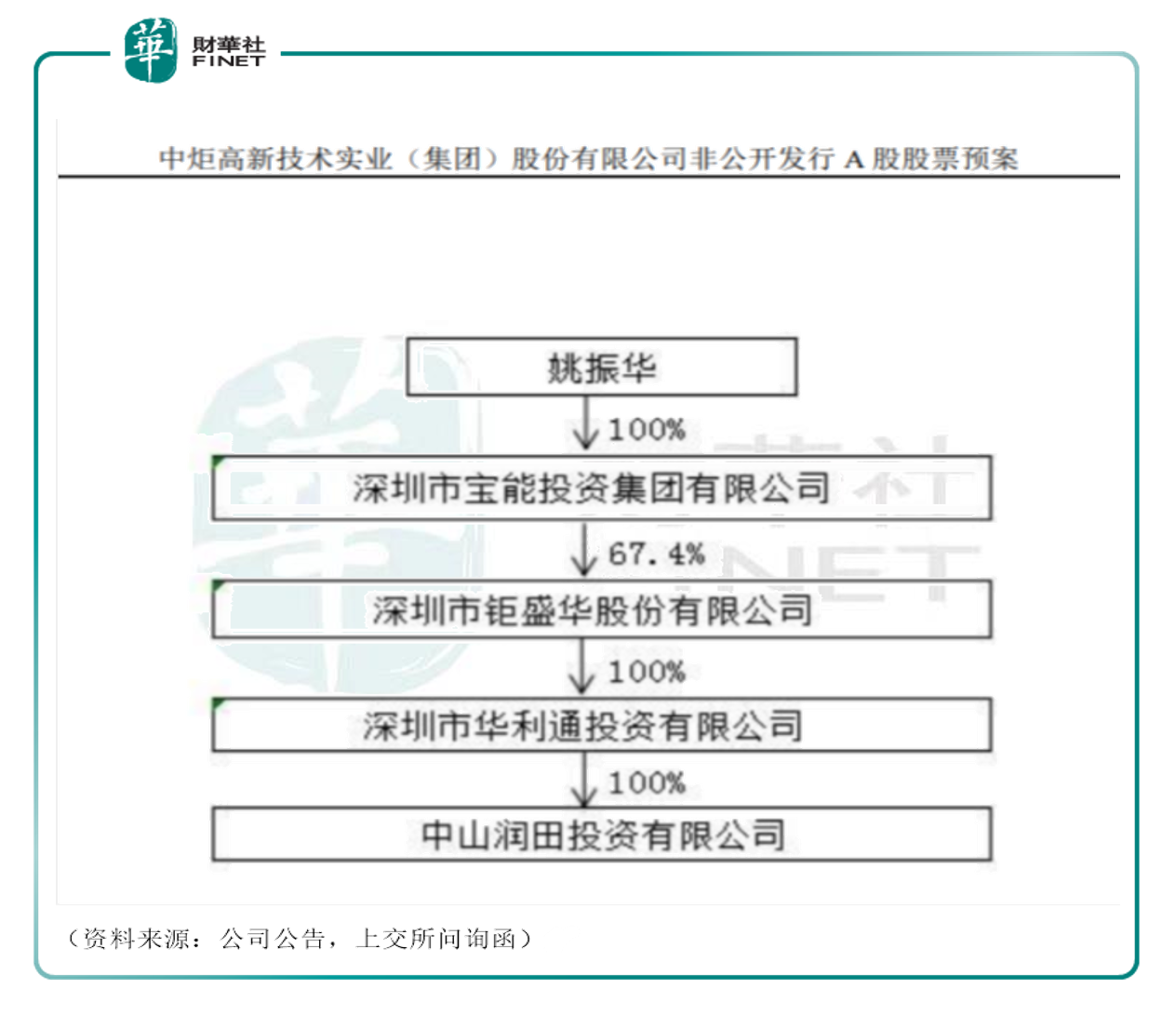

據股權穿透,中炬高新控股股東中山潤田背後的實控人是寶能集團的姚振華,而中山潤田是本次資本連環運作的重要一環。此番,姚老板對中炬高新前腳增持、後腳全額認購定增,屢抛大動作意欲為何?

根據公告,中炬高新本次定增募集資金77.91億元,與此同時,公司擬使用自有資金以集中競價交易方式回購公司股份,回購金額不低於人民幣3億元(含)且不超過人民幣6億元(含)。上交所本次問詢,關注點主要在哪?筆者總結如下。

1、「蛇吞象」的操作,項目可行性和風險未充分說明。截至2020年末,公司總資產餘額66.6億元,公司2020年度實現營業收入51.2億元。而本次募集資金中70億元擬用於陽西美味鮮300萬噸調味品擴產項目。本次募集的資金數額大於公司2020年期末的總資產餘額,且大於2020年全年的營業收入。

簡單來說,「蛇吞象」的操作,一旦項目發生風險,公司該怎麽辦?交易所對此表示疑慮,讓公司分析項目的詳細規劃與方案,分年度說明完工和達產進度、投入金額、實現產能、銷售產量和收入金額,且充分提示項目風險。

2、質押率約80%,卻還要回購股份?公告披露,公司控股股東中山潤田擬以現金認購本次非公開發行。截至目前,中山潤田所持公司股份質押率為79.99%。同時,公司擬自股東大會審議通過後12個月内,以不超過60元/股價格回購3至6億元公司股份。

引起市場高度關注的是,全額認購定增的中炬高新控股股東的實際控制人背後是姚振華(中炬高新實控人中山潤田背後的大老板)。當年「寶萬之爭」的一係列手筆和現在很相像,這不得不讓市場和監管層有所疑慮。

3、涉及地產業務,是否必要?有董事反對該方案,項目能否順利通過?公告披露,因本次非公開發行須處置房地產業務,但公告未披露處置房地產業務的具體計劃或時間安排,且董事會有董事反對本次發行相關議案,監事會未通過相關議案。

交易所請求公司針對上述問題詳細說明:公司在房地產業務處置完成之前提出本次非公開發行方案的主要考慮及必要性,是否存在誤導投資者的情形。另外在關聯股東回避表決情況下本次提案能否順利通過。

這份問詢函的提問很有水平,問詢函指出,中炬高新以較高價格回購股份,同時以較低價格向控股股東發行股份募集資金的原因和必要性,是否損害上市公司利益。這是該問詢函的核心。

簡單來說,本次定增和回購,是資本運作,還是真的想建立項目擴大在生產?是給市場講故事,還是真的想提高主營業務水平?

27日早間,中炬高新低開。從股價表現看,市場暫時表示疑慮。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)