前幾年高調入股青島啤酒(600600.SH, 00168.HK)的復星國際(00656.HK),這兩年不愛啤酒愛白酒:一邊減持青島啤酒,一邊投資金徽酒(603919.SH)和舍得酒業(600702.SH),並帶動後兩者的股價一度急漲。

反觀青島啤酒,曾獲復星國際青睐,加入到後者的「快樂生態」中,在遭到減持之後,股價表現難免在質疑聲中力有不逮,有市場人士甚至指出青啤的估值已過高。

事實上,復星國際已解釋過減持青島啤酒的動機,原本就是作為財務投資,減持也只是在適當的時候退出套現,而且還表示仍然看好青島啤酒的長遠前景。

在四月進一步減持之後,根據港交所(00388.HK)的上市公司權益披露數據,截至2021年4月29日,復星國際仍持有青島啤酒的1.11億股H股,相當於現有已發行股份數的8.15%,價值約72億港元,相當於復星國際自身總市值的8.12%。

筆者留意到,今年4月末的最新一次減持,復星國際以70.88港元的價格出售青啤的3300萬股,而到目前,青啤的港股價已跌至64港元左右,那麽在這一價位,青啤的估值如何?相對應的A股估值又如何?

先來看青啤的基本面。

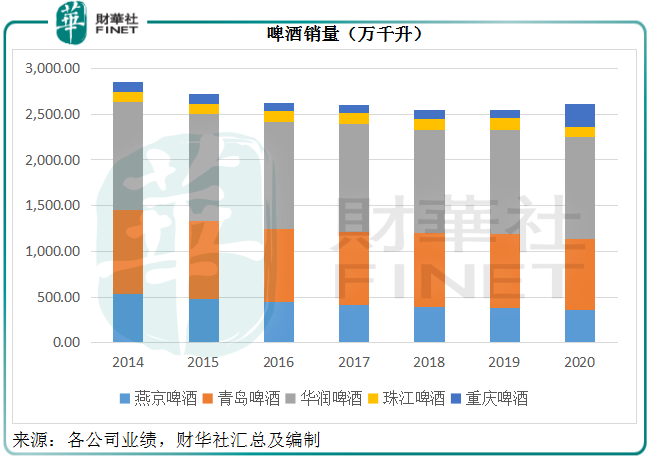

從下圖可見,目前已經在A股和H股上市的國内啤酒商中,銷量最高的是華潤啤酒(00291.HK),排第二的是青島啤酒,與華潤啤酒的差距也最小(見潤啤的灰色柱和青啤的橙色柱)。

就以華潤啤酒作為參照進行對比。

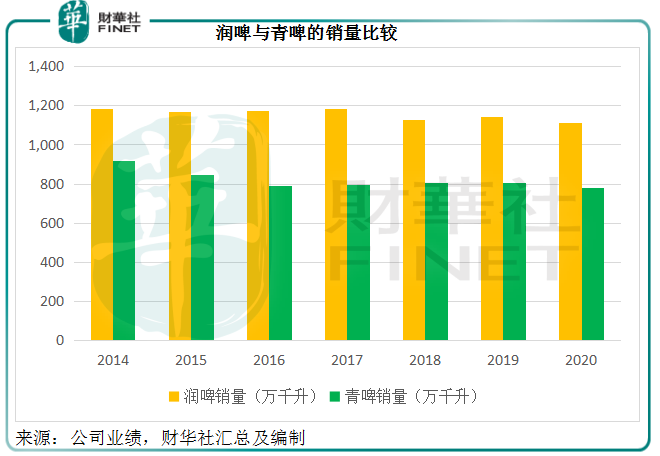

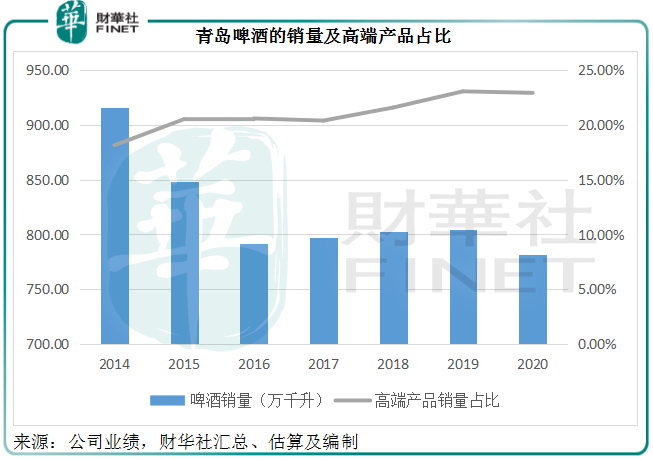

見下圖,從銷量上看,青啤在2014年達到銷量高峰,但從2015年起又逐步下降,到最近五年大致保持平穩,與潤啤的差距也自2015年起擴大,不過最近五年維持穩定。

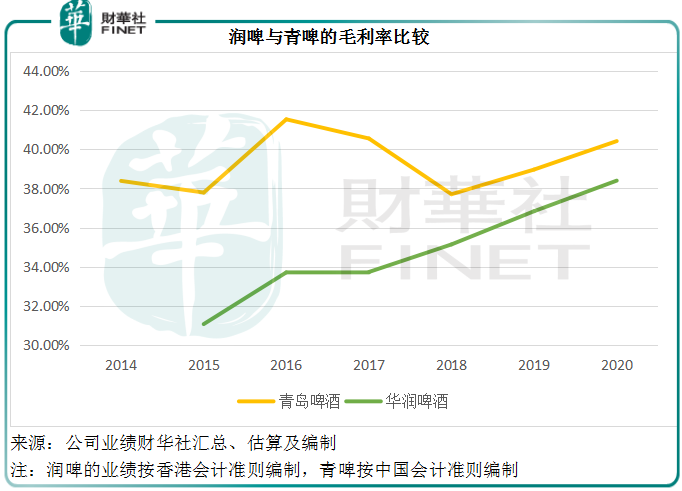

儘管銷量與潤啤存在差距,青啤的毛利率卻一直優於潤啤,見下圖。

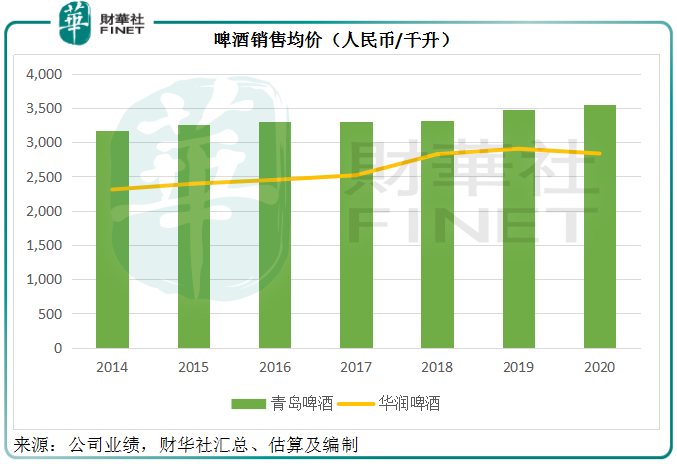

為什麽青啤的毛利率較潤啤有優勢?這是因為青啤的啤酒銷售均價更勝一籌。

青啤的啤酒均價要比潤啤高出四分之一以上。以2020年的數據為例,筆者根據其提供的數據估算出青啤的銷售均價為每千升3550元(單位人民幣,下同),較潤啤的啤酒銷售均價每千升2833元高出25.3%。

從下圖可見,潤啤的啤酒銷售均價在2018年開始有所提升,或與其次高檔及以上啤酒銷量佔比有所提高有關,與青啤的差距在2018年最小(參見潤啤黃線與代表青啤的綠柱頂部距離),但隨後又擴大。

為什麽青啤的價格更具優勢?因為它的高端產品佔比高於潤啤。

這幾年,國内啤酒從銷量之爭、渠道之爭,轉向了品牌和高端之爭。高端化成為内地啤酒品牌的發展戰略,這在之前關於潤啤、重慶啤酒(600132.SH)和珠江啤酒(002461.SZ)的啤酒專題文章中已有提及。

與這些品牌相比,潤啤的高端化產品佔比最低。2020年,潤啤的次高檔及以上啤酒銷量只有146萬千升,相當於其全年總銷量的13.15%。

反觀與嘉士伯内地啤酒業務重組之後的重慶啤酒,2020年高端啤酒和主流啤酒銷量佔比分别達到19.43%和60.23%,合共79.66%。

珠江啤酒的高端啤酒以純生為代表,2020年銷量佔比達到了41%。

青島啤酒將「青島啤酒」品牌定位為中高端產品。2020年,主品牌「青島啤酒」銷量為387.9萬千升,佔總銷量的49.60%,其中百年之旅、琥珀拉格、奧古特、鴻運當頭、經典1903、純生啤酒等高端產品銷量為179.2萬千升,佔總銷量的22.92%,高於潤啤的次高檔及以上啤酒銷量佔比。

見下圖,青島啤酒的高端產品佔比自2018年起有所提升。

其中,青島品牌的2020年產品平均售價為每千升4446.1元,毛利率達到48.25%,其他品牌的均價為每千升2560.18元,毛利率為27.54%,綜合來看,綜合售價為3550元,毛利率為40.41%。相比之下,潤啤的2020年銷售單價為2833元,毛利率為38.40%。

所以,定價和利潤較高的高端產品在組合中佔優,是青啤的毛利率能夠領先於潤啤的原因,這也反映出青啤的高端化策略更為深入。

除了包裝材料和釀酒原材料等材料支出之外(主要反映毛利率表現),啤酒商最重要的一項開支是營銷費用,反映其經營效率或經營利潤率。

2020年,青啤的銷售費用佔總收入比重為17.96%,低於重慶啤酒的21.06%、華潤啤酒的19.47%,但高於燕京啤酒(000729.SZ)的12.65%和珠江啤酒的17.49%。

值得注意的是,燕京啤酒的產品偏低端,需求彈性也更高,其營銷的需求和支出都不如其他高端化品牌的激進,而珠江啤酒的啤酒銷售佔其總收入的95.57%,其餘為包裝材料、酵母飼料、租賃餐飲服務等品宣需求不如啤酒高的業務,如果按啤酒銷售收入計算,珠江啤酒的營銷支出佔比實際為18.3%,顯著高於青啤。

以此來看,青啤的營銷效應在内地各啤酒品牌商之中算是最具效率。

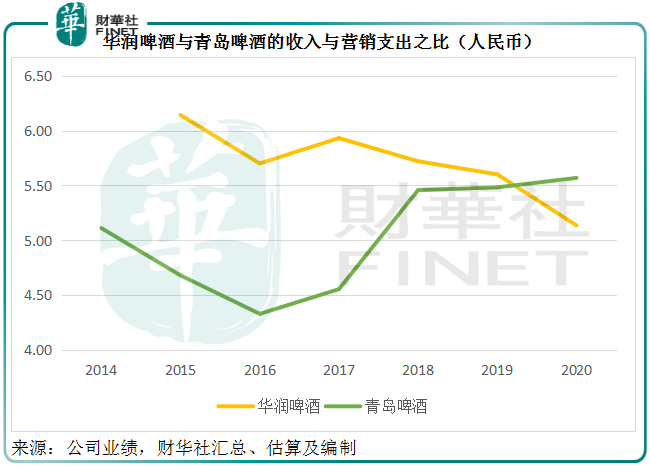

見下圖,在2018年以前,青啤每一元營銷支出的投入所產生的營收都低於潤啤。從2018年後開始,隨著行業内卷加劇,頭部啤酒品牌商潤啤投入增加,而營收效率卻在降低,但青啤卻保持平穩並在2020年略有提高,體現了青啤的品牌號召力更強。

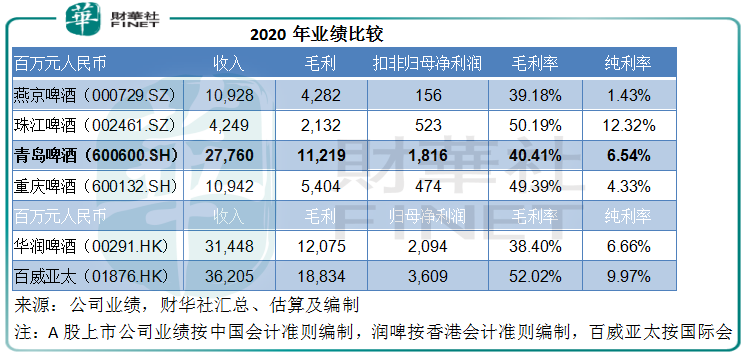

綜上所述,與其他A股或H股上市啤酒企業相比,青啤處於較佳的位置,毛利率雖不如地方色彩較濃的珠江啤酒,以及與嘉士伯内地業務重組之後產品組合檔次大幅提高的重慶啤酒,但純利率已處於上遊,見下表,僅低於珠江啤酒的12.32%和高端產品組合更優化的百威亞太(01876.HK)。

值得注意的是,啤酒企業普遍的資產負債狀況都不錯——持有大量現金,且幾乎無附息債務,但珠江啤酒的利息收入在業績報表中尤其佔據了重要的地位,2020年的利息收入佔了其稅前利潤的34%,相比之下,青啤的比重為16.18%。所以珠江啤酒豐厚的純利率多少得到了巨額利息收入的提振,而不僅僅是主業啤酒業務的盈利能力出眾。

綜合來看,青啤的持續經營業務純利率水平大致優於同行,與規模更大的同行對手華潤啤酒盈利能力相若(需注意的是華潤啤酒的利潤包含非持續款項)。

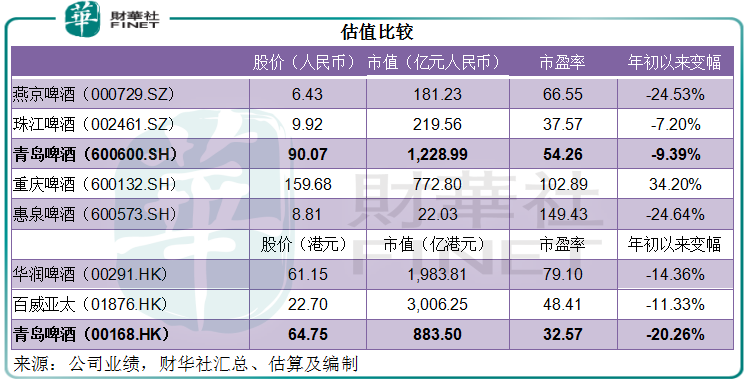

估值方面,青啤的H股市盈率估值遠低於百威亞太和華潤啤酒,甚至僅相當於後者的一半,而其盈利能力與潤啤差距不大。在A股上市啤酒公司中,青啤不如重組後的重慶啤酒富有想象力,但其業績表現較為穩健,估值與同行相比也不算太高。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)