7月31日,“榨菜茅”涪陵榨菜(002507.SZ)发布2021年半年度报告,公司上半年实现营业收入13.47亿元,同比增长12.46%;实现归属于上市公司股东的净利润3.76亿元,同比下降6.97%。结合一季报测算,二季度实现营收6.4亿元,同比下滑10.8%;净利1.7亿元,同比下滑27.6%。营收和净利润双双下滑,业绩表现不佳。

与公司上半年盈利情况一同披露的,还有公司股东情况。截至二季度末,涪陵榨菜前10大股东和前10大流通股股东名单中都没有了张坤旗下基金的身影。有意思的是,在张坤减持的同时,券商却纷纷给予了“买入”评级。

一方面是半年报成绩单“愁云惨淡”,另一方面又被公募“一哥”张坤所“抛弃”,涪陵榨菜这个“榨菜茅”,怎么了?

笔者认为有两方面原因:一是去年基数比较大,二是公司品宣费用增加导致净利润下滑。

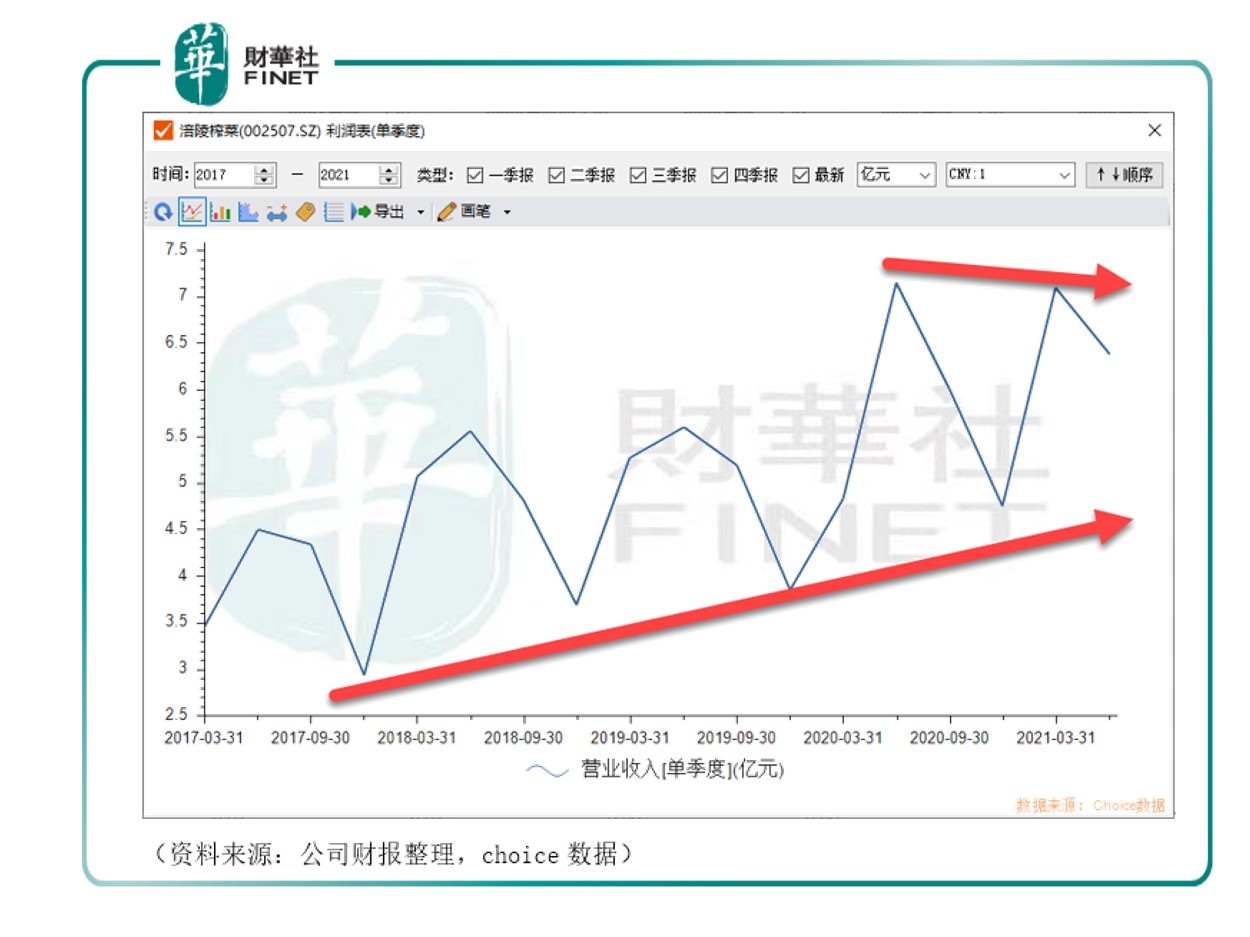

1、从营业收入上,虽然从2017年开始整体呈上升趋势,但对比去年来看,去年的高基数确实对今年业绩有所影响,在这个“不及预期”就视同利空的市场环境下,被市场抛弃似乎也“合情合理”。

虽然营业收入“不及预期”,但公司业绩确实是在增长的。今年上半年公司毛利率同比提升至59.5%,其中二季度毛利率同比提升1.6百分点、环比下降1.2百分点。

国盛证券认为公司毛利率提升的主要原因有以下几点:

(1)2020年底公司对部分产品进行缩包装提价(150g脆口缩包装至130g)覆盖成本上行压力;(2)半成品价格有所回落,2021H1公司采购半成品占比约6%,略有平抑整体原料成本,同时公司拥有30万吨原料窖池,去年储备的原料尚可以支撑上半年生产;(3)智能化工厂带来效率提升,2021H1榨菜原材料在营业成本中占比提升0.84pct至77.3%,而动力、工资及制造费用在营业成本中占比分别下滑0.07pct、0.17pct、0.6pct。

笔者归纳了下:(1)单品提价;(2)半成品价格回落,原料储备充足;(3)生产效率提升。

2、对于品宣费用的增加,公司公告是这样说的:

营销方面,公司在品牌传播中发力,充分依靠“央视硬广+互联网公关+电梯广告”的大传播带动作用,配合地面战略联动活动,围绕顾客触点,进行战略信息可视化传播。

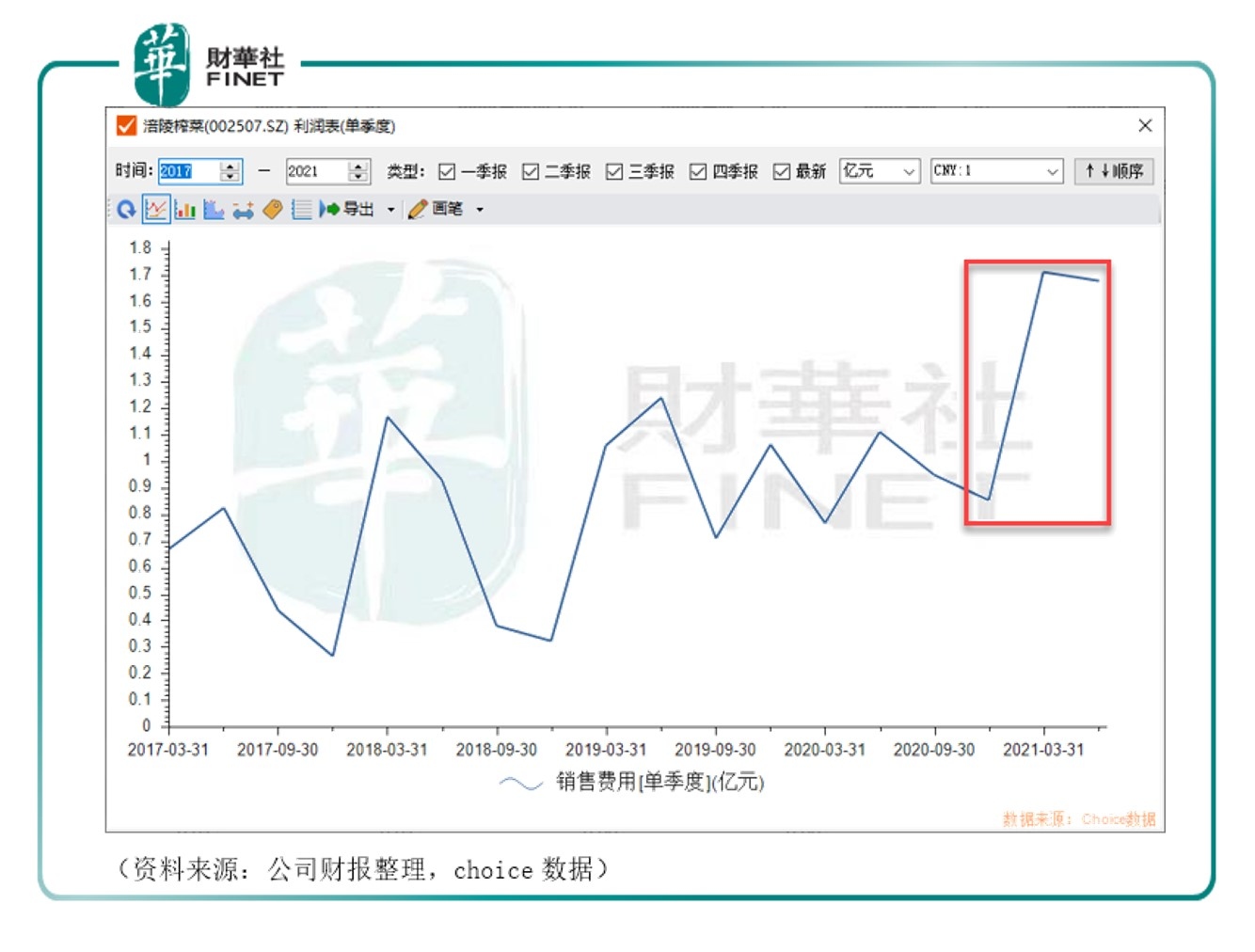

这点从财报中有所体现。

预付款项前5名,基本都是传媒类的公司,只有第4名是“养殖”。前两名占预付款余额比例合计约61%。

从单季度利润表来看,销售费用大幅增加,特别是今年以来,我们对比历史来看,虽然从2017年开始,每年上半年的销售费用都会增加,但今年增加的幅度比往年更大。

从以上可看出,公司确实在品牌传播中“发力”了,而成本费用的增加自然会影响净利润。

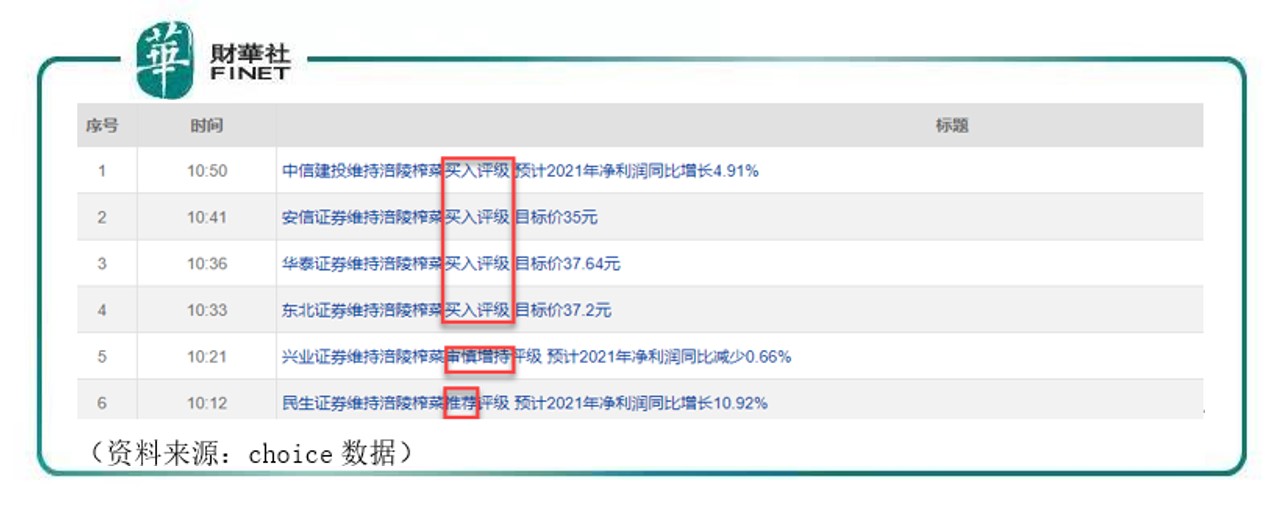

有意思的是,在这份“不及预期”的业绩公布后,机构多数都给予了“买入”评级。下图为截至8月2日中午,券商给出的部分评级结论:4家评“买入”,1家评“审慎增持”,1家评“推荐”,总而言之,似乎都是正面评论。

券商普遍评级正面的理由是什么?笔者根据部分券商研报整理了一份评级简报。

虽然券商普遍给予买入评级,但我们看“详情”就会发现,出现最多的词语就是“承压、疲弱”,显然业绩不及预期是事实,券商只是对于未来“可期”。但能否达到这个预期,研报用词普遍比较谨慎。

券商的态度模棱两可,那机构到底怎么看这只股?有句话说的好,“不要看他怎么说,而要看他怎么做”。对于机构的态度,我们还是要从持仓上看。真金白银的买了,才是“真支持”!

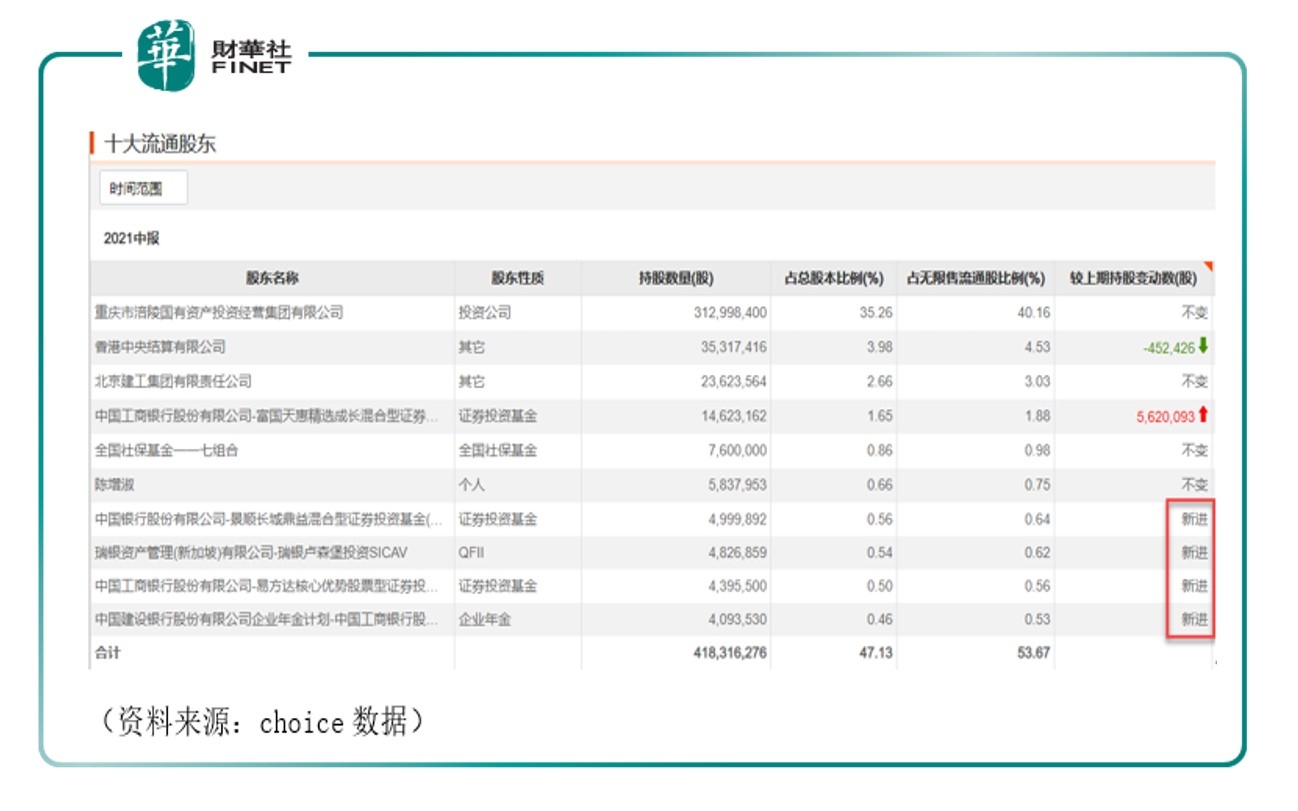

对比半年报和一季报的十大股东来看:

今年一季度末,涪陵榨菜十大流通股股东名单中新出现了不少明星基金经理的身影,包括管理富国天惠精选成长混合的朱少醒、管理易方达中小盘混合的张坤、管理工银瑞信文体产业股票的袁芳。不仅如此,5月,涪陵榨菜募集的近33亿元的定增金额,也吸引了一批机构资金,包括广发基金、易方达基金、富国基金、景林资产、高盛等知名机构。

但该股股价却在上半年持续下跌,5月至今跌约26%。

在这种情况下,二季度他们怎么样了?从该公司半年报十大流通股股东名单来看,他们的操作方向不尽相同,有人逢低加码,也有人狠心减仓。

见下图,二季度除了公司实控人重庆市涪陵国有资产投资经营集团有限公司以外,剩下的机构投资者中:有4家新进机构,3家不变,1家减持,1家增持。但对比一季报来看,张坤和袁芳都走了。

尽管机构操作方向相异,涪陵榨菜二季度以来仍然接受了4次机构调研,合计涉及130家机构,依然保持着一定的机构关注度,工银瑞信基金、富国基金、景林资产等二季度均参与了该公司调研。

有意思的是,张坤和袁芳都是今年一季度新进的,但二季度立刻就走人,这其中有什么内在逻辑呢?

笔者试图分析机构的逻辑如下:

原本利润在2019年度已经开始出现下滑的涪陵榨菜,在2020年度出现“回光返照”,利润出现增长。这在机构投资者来看,似乎出现了“成长性”。二级市场有句话是,“买预期,卖事实”。对于一家可能有成长性的公司,机构如张坤自然就开始用持仓动作表示看好,一季度开始新进。

但像涪陵榨菜、克明食品这类的公司,现金流不错,不过业绩成长上其实每年的增速是看得见的,缺乏一定的想象力,去年乃至一季度的增长,或许可以归结为疫情导致短期集中消费的外部因素,而对于公司本身来说,无论是研发新品还是市场地位的绝对垄断,其实都没有给投资者一个足够的亮点。

笔者认为,对于业绩稳定,现金流充足的公司,最适合的身份就是现金奶牛,每年给股东提供较高的现金分红,投资者可以通过长期持有赚取分红而获得稳健的现金回报。而对于涪陵榨菜这样的情况,类似的,不也正是某些国资背景下,不涨不跌,股价总在底部“趴着”的一些公司吗?某些机构如果追求短期的业绩提升,那么选择退出也无可厚非。

不同的行业有不同的估值逻辑,对于消费类公司而言,今年上半年整体表现不佳,上市公司大部分解释都是由于去年的高基数所导致,但仔细想想该行业公司的增速普遍是较稳定的,遇到外部突发情况业绩可能短期出现暴涨或者暴跌,但波动之后,股价终会归于平静。在成长性而言,确实不如如今的新能源、科技股具有“想象力”。

从机构二季度的调仓动作来看,公募基金已在持续减仓消费板块,而加仓成长板块。据华西证券统计,截至二季度末,主动基金重仓股中成长板块占比提升最为明显,约提升6.22个百分点;而消费板块占比则下降明显,降低了3.87个百分点。公募持仓的变化是最“诚实”的,我们应对市场保持慎重与敬畏。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)