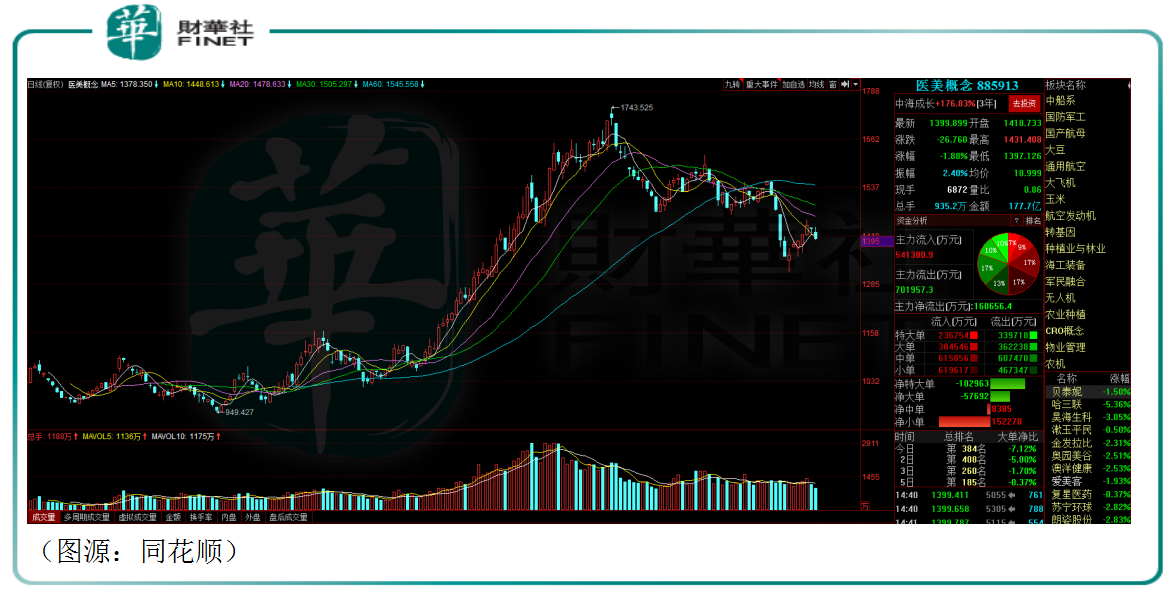

现在的医美概念股,已今非昔比。

因为种种原因,A股市场上的医美概念指数已从六月初的最高点下撤了有一段时间。医美依然是风口行业,但医美概念股需要顾虑的东西并不少。医美最好的时代好像已离开得有些远。

这个时候,北京伊美尔医疗科技在港股递表,来得好像并不是时候。成立于1997年的伊美尔,是医美行业下游最老的那么几个从业者之一。但是,资历足够老的伊美尔,至今也只是活跃在北方(京津)地区。

在散乱无序的下游市场内卷式竞争中,伊美尔每年净利率低得可怜。选在这个时间点上市的伊美尔,上市前景不免有些迷离。

伊美尔的创始人汪永安在创办公司之前有着多重职业身份:操盘手、投资人以及记者。1996年,汪永安做生意失败,却在异国发现一款可以让皮肤变透亮的激光强脉冲皮肤治疗仪。汪于是将设备更名为光子嫩肤治疗仪,并引入中国,从此进入医美行业。

1999年,汪永安在北京海淀创办了第一家他旗下的医美机构——红十字健翔整形医院。此即伊美尔前身。

按照企查查统计,伊美尔在2011年至2016年间曾经历过三轮融资。最新一次是 2016年7月,公司当时登陆新三板上市。但一年之后,公司因为“配合经营发展需要”,在当年3月7日开始从新三板退市终止挂牌。

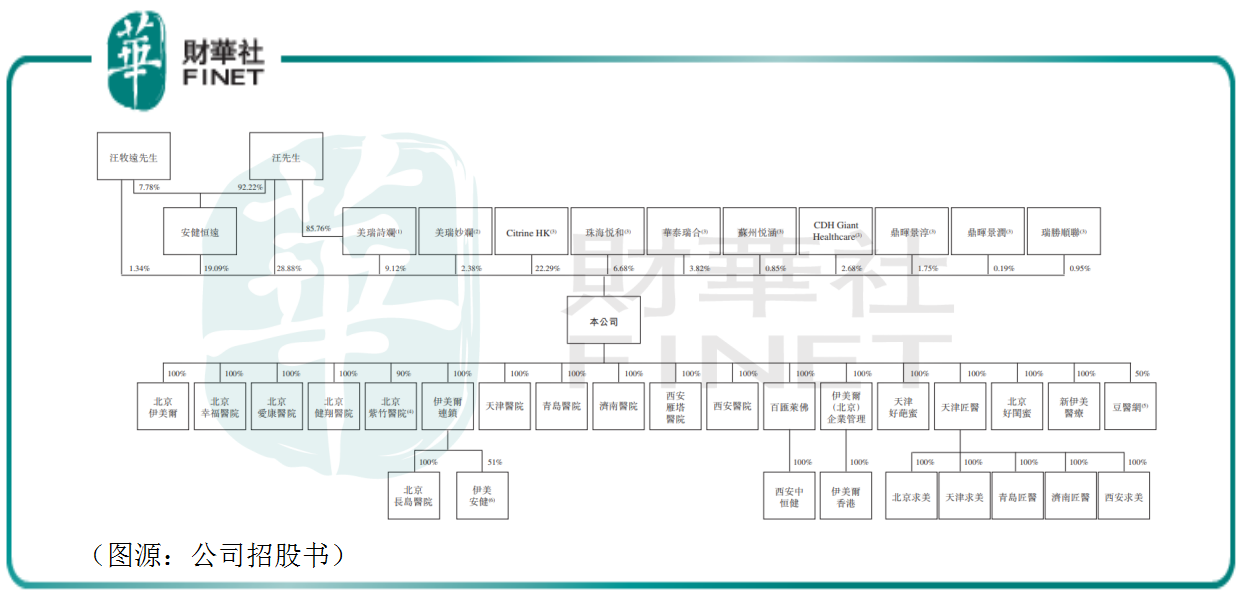

目前,伊美尔的主要股权仍然集中在汪永安和汪牧远父子是一致行动人及公司实控人,两人分别持有公司28.88%及1.34%股份。另外,两人持有的安健恒逸还持有伊美尔19.09%股份。所以汪氏父子合计共持有公司49.31%股份。

除此之外,美瑞诗斓和美瑞妙斓是两个雇员持股平台。Citrine HK、珠海悦和、华泰瑞合、苏州悦涵、CDH Giant Healthcare、鼎晖景淳、鼎晖景润及瑞胜顺联是公司基石投资者。

本质上,伊美尔依然还是一家家族式的企业,但上市的果实公司部分高管也可以通过持股平台分得一杯羹。

在中国医美行业,伊美尔算是老兵之一。即便从2008年汪永安与北京中恒健以伊美尔(北京)投资管理有限公司为名成立伊美尔起计算,公司存续时间也超过了十三年。

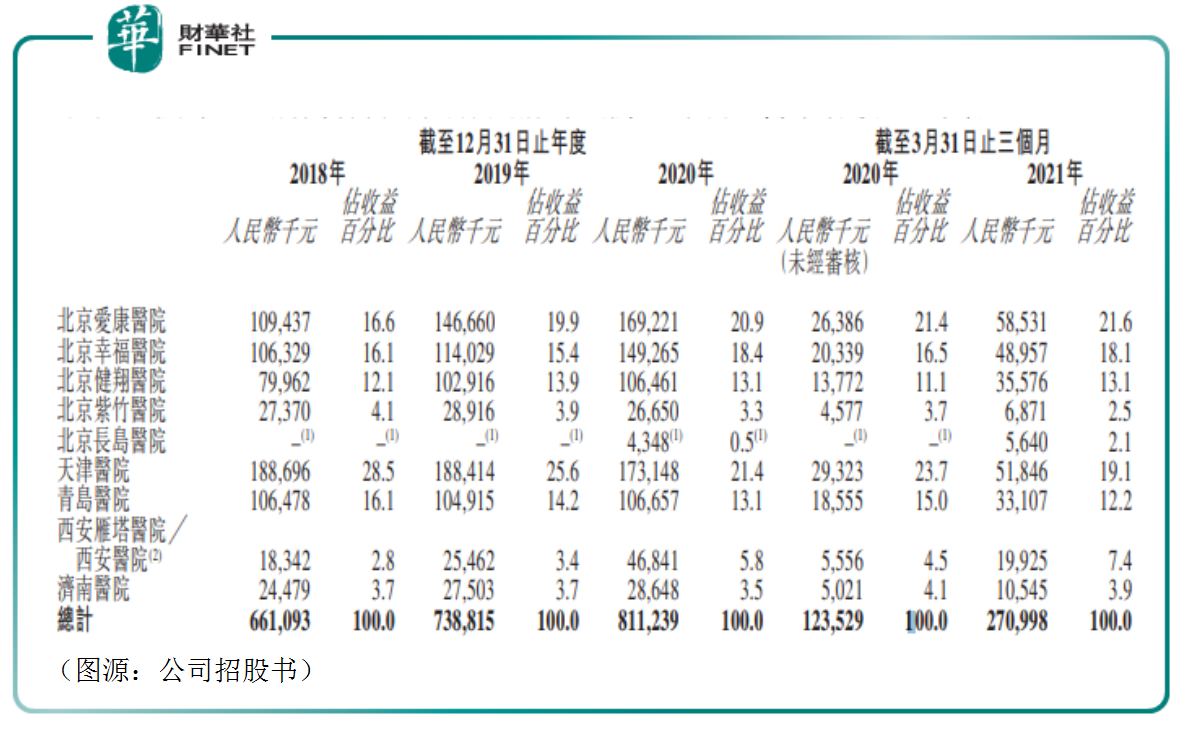

然而,经过十余年的探索,伊美尔依然未能走出北方市场。截至今年7月26日,公司在五个城市经营九家医美机构,其中五家在北京,一家在天津,一家在青岛,一家在济南,一家在西安。

更准确而言,伊美尔的业务是集中在北京一个市场。今年第一季度,北京五家医美机构合计贡献57.4%的收益,其余城市只有天津(19.1%)和青岛(12.2%)收入占比较高。

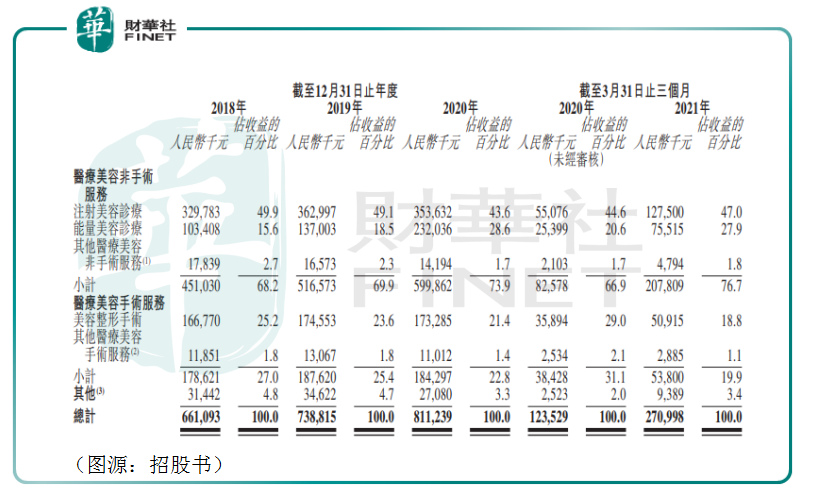

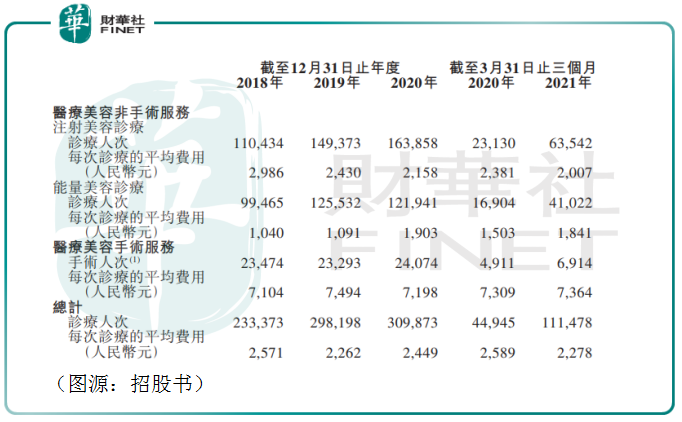

按提供医疗服务划分,伊美尔收入可分为医疗美容非手术服务收入和医疗美容手术服务收入。非手术服务项下又分为注射美容诊疗和能量美容诊疗,前者是包括注射A型肉毒杆菌毒素及填充剂以及美塑疗法,后者则使用激光、射频、强脉冲光及冷冻减脂等各类能量设备进行。医疗美容手术服务简而言之就是整形/容。

过去三年中,公司两大业务分部呈现出重轻医美,轻整形的特征。非手术服务收入占比从2018年的68.2%上升至2021年第一季度的76.7%;同期手术服务收入占比从27%下降至19.9%。

从平均每次诊疗单价变化趋势看,伊美尔似乎正通过降低(轻医美)诊疗费用的方式吸引更多顾客。最明显的例子就是公司注射美容诊疗服务单次诊疗平均费用从2018年的2986元下降今年第一季度的2007元。同时,就诊人次却从2018年全年的11万人次增加至今年一季度的6.4万人次。

因为轻医美的消费频率及潜在受众规模都比手术医美要高,所以伊美尔将经营重点放在轻医美及放低价吸引更多消费者的方式无可厚非,真正值得诟病的是其营收增速的下滑和并不理想的盈利表现。

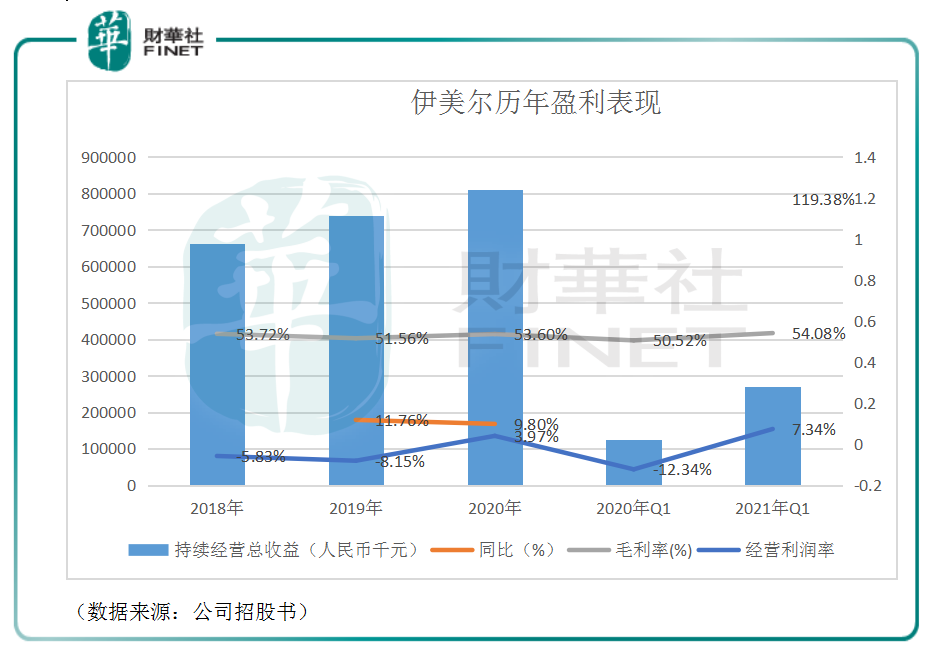

从营收增速看,如果剔除掉因为疫情而无法直接比较的2020第一季及今年第一季,2019年和2020年公司总收益增速分别为11.76%以及9.8%,去年伊美尔经营收入增速明显放缓(应有疫情影响消费者线下消费因素)。

而在盈利能力方面,伊美尔过去五个报告期间虽然毛利率稳定在50%以上,但最终的净利率表现相对波动,只有2020年全年和今年第一季录得正利润。该两个期间,公司持续经营利润率(按持续经营净利润除以持续经营总收益计算)分别为3.97%以及7.34%。除了今年第一季之外,过往年份伊美尔盈利表现并不算十分好。

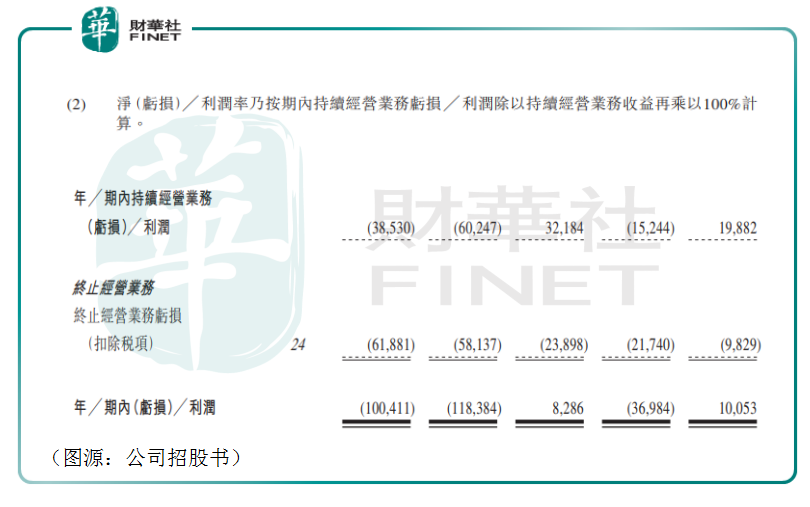

值得一提的是,伊美尔招股书所提到的“利润率”其实是按持续经营净利率/亏损除以持续经营总收益得出。

实际上,除持续经营业务外,伊美尔每个报告期都会剥离一部分业绩不好的业务,该部分终止经营业务在所有五个统计期间全部录得亏损。如果计上这部分被终止经营的业务,伊美尔实际整体盈利能力会比持续经营利润率所反映更差。

简而言之,公司有通过剥离盈利表现较差业务达到美化盈利能力自己目的的嫌疑。

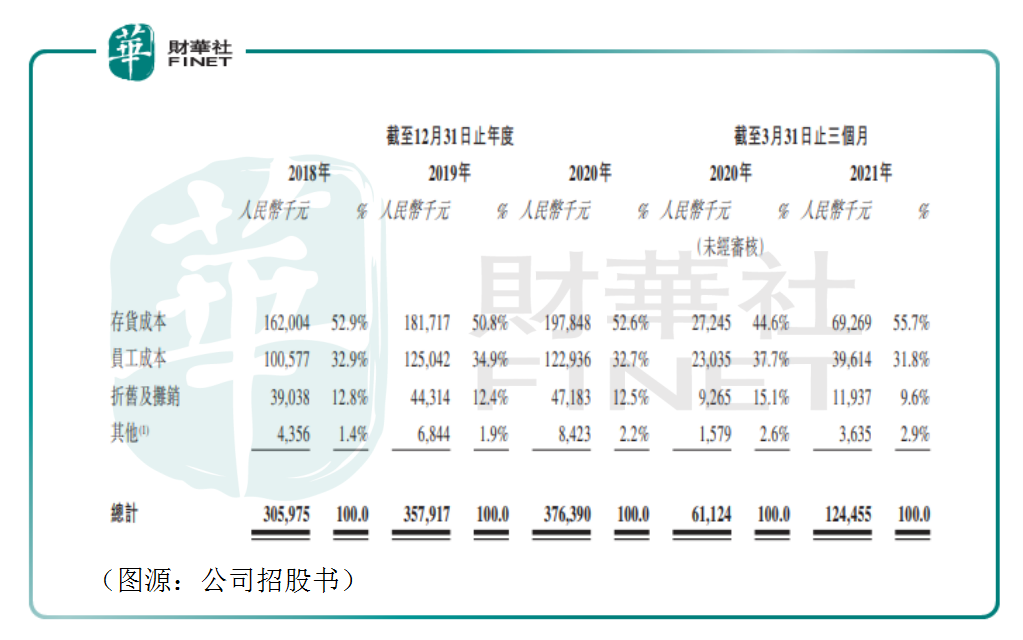

伊美尔的销售成本主要包括存货成本和员工成本两部分,存货成本是指手术/非医美服务用到的假体、注射物、护肤品、药品及其他医疗消耗品的成本。这部分成本和员工成本一样,会和公司经营规模呈正比例上涨,相对比较稳定。

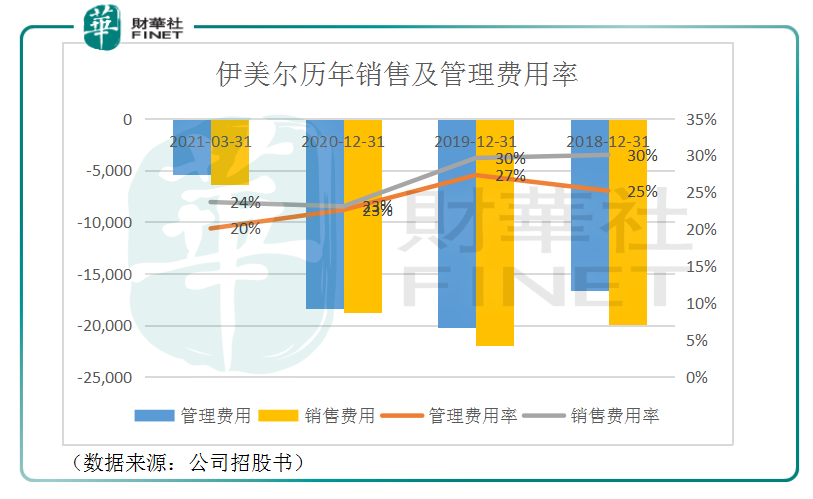

真正侵蚀公司利润、令伊美尔在盈利和亏损之间反复横跳的其实是它每年高昂的一般行政开支和营销开支。

虽然公司销售费用率+管理费用率有逐年下滑的趋势,但最近第一季两者合计的费用率仍高达44%,考虑到公司毛利率一般在52%上下波动,伊美尔剩余利润空间本就并不多。

盈利能力存疑的伊美尔曾两次输掉与投资人的对赌。一次是2011年君联睿智、天津天图、深圳天图进入公司时,汪永安承诺如果伊美尔2011年净利润低于5000万元,公司将向投资人无偿转让伊美尔1.5%的股权。结果以伊美尔补偿投资人股权告终。

第二次是2016年,伊美尔与华美福德、华泰瑞合等投资者分别签订《股东协议》,承诺在2021年1月1日前完成IPO,否则将回购投资人股权。结果当然是伊美尔再次输掉对赌。

这次伊美尔在医美行业政策前景变得略扑朔迷离情况下仍坚持上市,不排除有投资人压力的因素。

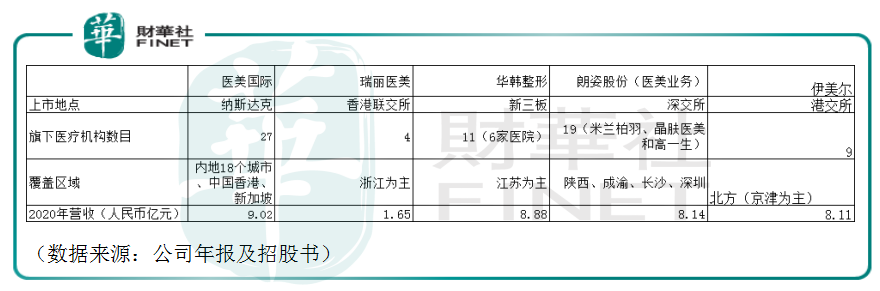

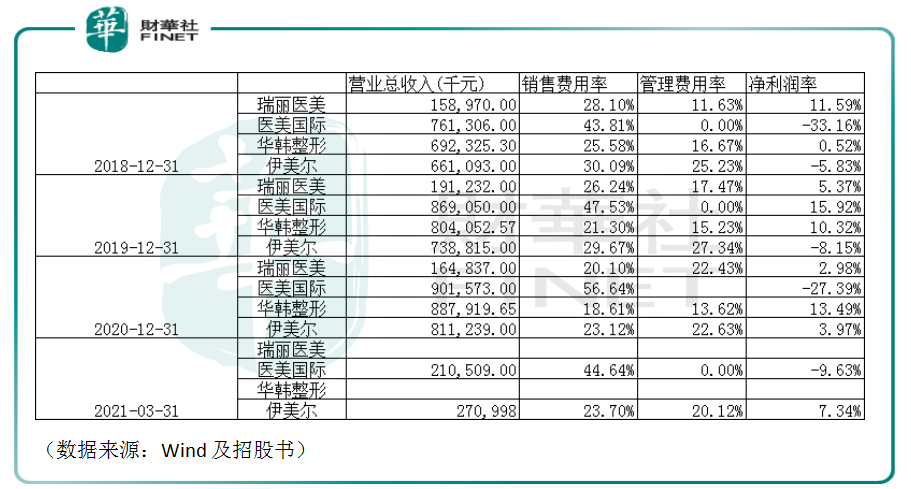

医美行业下游高度分散,目前已经上市的公司均呈现地方割据的特征。伊美尔当前经营收入规模和已上市的其他三家公司只高于瑞丽医美,低于医美国际、华韩整形以及朗姿医美。伊美尔所在北方一二线城市市场与医美国际有一定重叠,与其它三家公司不存在直接业务竞争(见下图)。

就控费水平及盈利能力而言,单以2020年比较,伊美尔销售费用率只低于医美国际,高于瑞丽医美及华韩整形,公司当年3.97%的净利润率在同行业中低于华韩整形(13.5%),但高于瑞丽医美以及医美国际(录得亏损)。

比较管理费用的话,2020年伊美尔管理费用率为22.63%,同样高于瑞丽医美以及华韩整形。

综上,伊美尔和它的同行竞争对手相比,控费能力略落后于其他已上市公司。盈利能力横向比较公司3.97%的净利率只高于录得亏损的医美国际,小幅高于瑞丽医美(3%),低于朗姿医美以及华韩整形。如果考虑伊美尔将部分亏损业务剥离操作的话,公司实际盈利能力可能与瑞丽医美相仿。

简单类比的话,伊美尔相当于一个经营规模Plus版的瑞丽医美,两者销售费用率、管理费用率甚至净利率都相若。

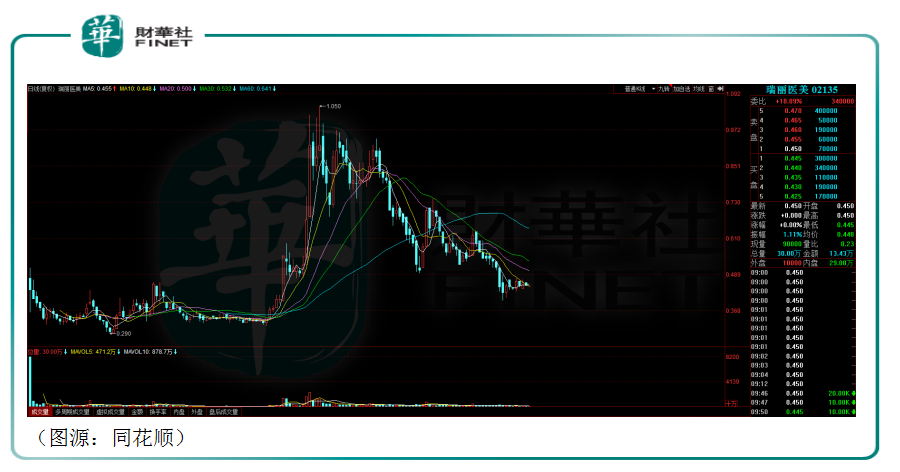

然而,在港股市场上,瑞丽医美近期表现并不好看。公司当前股价正经历高位下行周期。公司当前股价较其五月份的历史最高价1.05港元已近腰斩。

伊美尔此时上市,对比瑞丽医美,公司市场前景甚是难料。

按招股书所述,伊美尔是中国北方最大的私立医疗美容机构(按2020年收益计算)。目前医美行业下游由于准入门槛较低,医美机构品牌正处于割据并快速扩张阶段。

伊美尔此次上市融得资金除一部分用于升级现有医疗美容机构外,其余部分将用于在北京、西安及三亚新设医疗美容机构以及收购其他有丰富的获客管道的医疗美容机构。

即是说,如果上市顺利,伊美尔也将走出其基本盘所在的北方地区市场。

就公司当前基本面而言,伊美尔在经营规模、控费以及盈利能力上和其他已上市的同行相比并没有太大优势。与行业上游动辄毛利率95%以上的爱美客们相比,伊美尔的毛利率只有52%左右,而且公司营销、管理环节还产生大量费用。公司的“医美诊所”似乎并不是很好的赚钱生意。

而伊美尔上市,最大的风险其实并不在公司经营本身,而是在行业监管。坊间有猜测,医美行业将是互联网之后下一个遭到整顿的目标。而从港A两个市场医美概念股近期股价表现来看,伊美尔现在上市显然并非一个好的时间点。

此前在资本市场,伊美尔新三板上市一年便匆匆退市。这次换了个地方,不知道公司是否能讲出不一样的故事。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)