5月下旬以來,全國大部分地區水泥價格開啓持續下跌走勢,多個地區水泥價格累計下跌超100元/噸,部分地區更是接近200元/噸。7月末,國内水泥價格終於一掃頹勢,迎來一波漲價潮。

按以往來看,7-8月是水泥行業的淡季,而今價格呈現回升態勢,再疊加下半年基建開工項目加快的預期,水泥行業能否淡季不淡?而行業龍頭海螺水泥(600585.SH;00914.HK),近期似乎觸底反彈,後續能否迎來一波主升浪?

水泥行業傳統上4-6月是旺季,而7-8月是淡季。不過今年卻不太一樣。

7月底以來,連續走低的水泥行情呈現出企穩回升態勢,8月8日,西南地區多家水泥企業發佈調價通知,上調幅度達到20元—60元/噸。

數字水泥網數據顯示,8月2日至8月8日,水泥價格環比上漲1.28%,庫容比環比下降1.5個百分點,全國P.O42.5高標水泥平均價為422元/噸,環比上漲1.28%,同比上漲0.60%。

國信證券數據顯示,從8月9日開始,全國水泥市場價格繼續走高,環比漲幅為1.3%。價格上漲地區主要是上海、江蘇、浙江、安徽、江西、湖南、廣西和雲南,幅度在20元/噸至40元/噸。

8月11日,安徽枞陽海螺水泥P.O42.5袋裝水泥報價470元/噸,散裝報價450元/噸。據生意社預計,8月旺季已經到來,水泥需求正在恢復。

據中國水泥網數據顯示,截至8月11日,全國水泥價格指數(CEMPI)為143.31,同比上漲3.89%。

對於下半年水泥價格的走勢,中國水泥協會副秘書長、數字水泥網總裁陳柏林認為:「隨著不利因素消退,下遊市場需求將會不斷恢復,水泥價格有望恢復到或超過去年同期水平。」

下遊需求提升是水泥價格上漲的原因之一。

隨著施工黃金期的逐步到來,多地重大項目密集開工。疊加730政治局會議對於下半年的表述,下半年財政手段會更加友好,專項債發行或加快,券商機構解讀為利好基建,再加上5G新基建等建設,讓作為原材料的水泥也開始「火」了。(對於基建關聯的工程機械以及5G通信的投資邏輯,詳見筆者文章《工程機械龍頭飙漲,三一重工後續能否延續漲勢?》、《電信「回A」意味著什麽?》)

除了需求提升,水泥成本增加同樣是推動水泥價格反彈的主要原因。

去年末以來,焦煤焦炭價格大幅上漲,煤炭作為水泥的原燃材料,價格上漲對水泥成本影響較大。以期貨近月合約焦炭2109(已接近交割月)為例,去年9月30日至今漲幅約67%。若觀察焦炭價格走勢會發現,在今年二季度震蕩過後,7月重新延續上漲態勢,和水泥價格上漲的時間基本吻合。

從供應角度看,供需偏緊也是原因之一。

除了限電造成的錯峰生產以及停限產,部分地區的停窯計劃也使水泥供應進一步收緊。根據工信部、生態環境部聯合發佈《關於進一步做好水泥常態化錯峰生產的通知》,據不完全統計,黑龍江、陝西、河北、河南等地已發佈最新版水泥行業錯峰生產通知。

如河北省在6月初發佈的《關於全省水泥熟料企業開展獻禮中國共產黨建黨100周年碳減排系列活動的通知》,根據通知要求:從2021年6月11日0時至6月30日24時,全省水泥熟料企業開展碳減排活動20天,期間因各地級市政府環保預警、重大活動等原因要求停窯的,視同參與碳減排活動並計入本次碳減排活動天數。

總結下,需求增加、供應偏緊、成本上升,多重因素共同推動了水泥價格上漲,讓淡季不淡。

水泥工業是國民經濟中重要的基礎產業,但同樣也是碳排放大戶。中國水泥網顯示,2020年我國水泥行業碳排放在工業行業中僅次於鋼鐵(鋼鐵碳排放量約佔全國15%),因此水泥行業必將是2030年碳達峰、2060年碳中和目標的重點碳減排行業。

中國水泥網顯示,2020年我國水泥行業碳排放約13.75億噸,佔當前全國碳排放總量(約102億噸)約13.5%。碳中和背景下,水泥行業碳減排已成必然趨勢。因此,縮減行業產能,優化行業格局成為大勢所趨。(關於碳中和、低碳經濟的投資邏輯,詳見筆者文章《「史詩級」投資機會或誕生,如何踩中行業重磅風口?》

隨著全國碳排放權交易市場啓動上線交易,水泥作為碳排放大戶大概率會在「十四五」期間納入碳交易市場。

在節能減排的政策指導下,國家對水泥行業的結構性調整不斷加強,落後產能逐步淘汰,優勢企業兼並重組,產業集中度日益提高。

8月10日,冀東水泥(000401.SZ)公告稱,公司於近日收到證監會出具的《中國證監會行政許可申請受理單》。冀東水泥擬吸收合並金隅水泥47.09%股份這一重組事項獲證監會受理。

另據冀東水泥7月14日公告,根據資產評估機構出具的並經北京市國資委核準的資產評估報告,以2021年2月28日為評估基準日,標的公司全部股東權益評估值為2,893,040.38萬元,對應金隅集團所持標的公司47.09%股權評估值為1,362,332.72萬元。本次吸收合並交易對價以上述經北京市國資委核準的評估結果為依據,經交易雙方協商確定為1,362,332.72萬元。

冀東水泥和金隅水泥的重組就是大環境下的縮影。公司從2016年開啓重組之路,重組方案包括股權重組和兩次資產重組。本次重組後,金隅集團全部水泥資產的控制權和日常經營管理均已交由冀東水泥負責。

對於整個水泥行業,東海證券認為,中長期看,水泥行業是實現碳達峰、碳中和的重點行業,錯峰生產等減產措施可能在未來進一步趨嚴,水泥行業產能出清有望進一步加速。頭部水泥企業有望通過全國碳交易市場將自身在生產技術以及環保水平上的優勢轉換為一定的經濟效益,生產工藝落後、環保水平較低的小企業成本擡升,或將被加速淘汰。

那麽作為水泥行業龍頭的海螺水泥如今怎麽樣了呢?

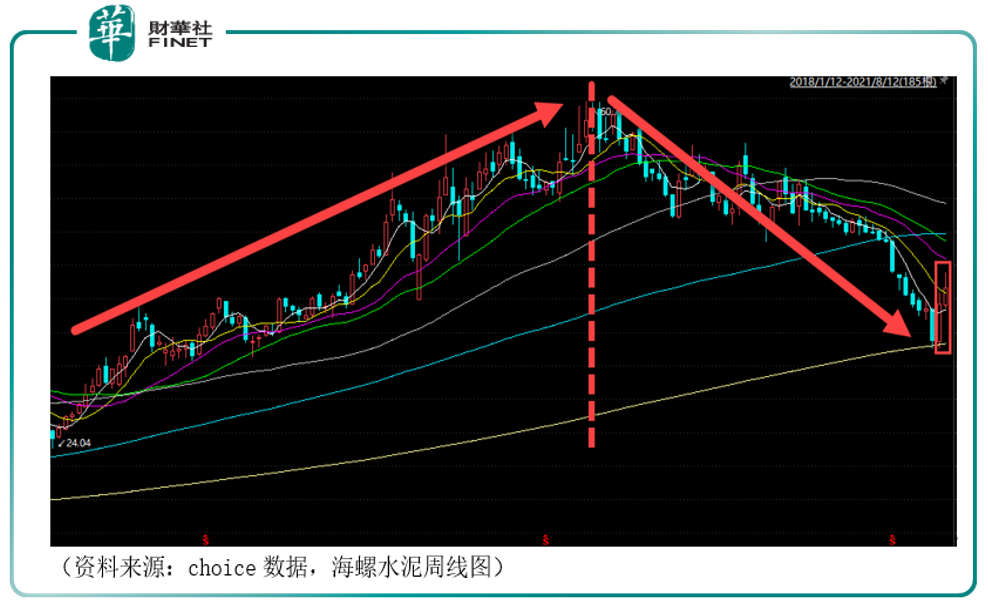

二級市場表現上,海螺水泥股價8月初至今已上漲超15%。似乎已經從近1年的下跌過程中觸底反彈了。要知道,公司股價從去年8月至今年7月底最低價,下跌幅度已近40%。

水泥的需求量與國内投資強度密切相關(主要為基礎設施、房地產和製造業中的廠房等),固定資本形成額與GDP水平、城鎮化率的關係也遵循一定規律。固定資本形成額在人均GDP達到1.2-1.5萬或者城鎮化率達到70%左右時見頂,對應水泥總量和人均消費量也將達到峰值。信達證券認為,目前行業距離見頂尚遠(約20%空間)。

作為產量最大的單一品牌廠商,海螺水泥無疑是水泥行業的龍頭。在經歷過近1年下跌後,如今公司面臨什麽樣的環境?

今年開春後水泥需求逐步恢復,企業產銷良好,華東、華南基本銷大於產。據太平洋證券調研,西南地區出貨達到9成,全國庫存低於5成,水泥價格迎來普漲,江浙滬地區、珠三角地區價格開啓第三輪上漲,價格均超去年同期。

從需求端來看,地產依舊強勁有韌性,基建端保持平穩,水泥需求仍有支撐。該機構認為熟料超預期上漲或成為水泥價格快速上漲的助推劑,Q2價格上漲有望超預期;由於當前市場對於水泥板塊預期較低,隨著基本面的催化,低估值、高分紅的水泥板塊或迎來修復行情,而海螺是行業的風向標。若結合PB-ROE投資策略,海螺水泥或有估值修復預期。

對於近期市場風格「高低切換」,金融、地產等低估值板塊開始上漲的現象,中金策略分析指出,部分優質「老白馬」前期調整主要是受業績高基數、上遊漲價以及結構性估值偏高、部分行業基本面弱化等因素困擾,但年初以來調整後估值壓力明顯緩解;結合中國產業升級和消費升級的中期趨勢未發生根本變化,部分具備核心競爭力的公司可能已接近價值區域,中長線的投資者可以自下而上擇股佈局估值已調至匹配中期基本面的優質「老白馬」類公司。

同時,公司作為傳統的「重污染」行業,也在積極相應政策,進行轉型升級。據公司7月17日《關於參與設立產業投資基金的公告》,公司擬與中建材私募基金管理(北京)有限公司及其他有限合夥人共同出資設立中建材(安徽)新材料產業投資基金(有限合夥)(暫定名,最終以企業登記機關核準名稱為準)。

筆者注意到擬投資公司暫定名帶有「新材料」的關鍵詞,而從投資基金各合夥人名稱來看,涉及到國家製造業轉型升級基金股份有限公司、中國國有企業混合所有制改革基金有限公司等機構。

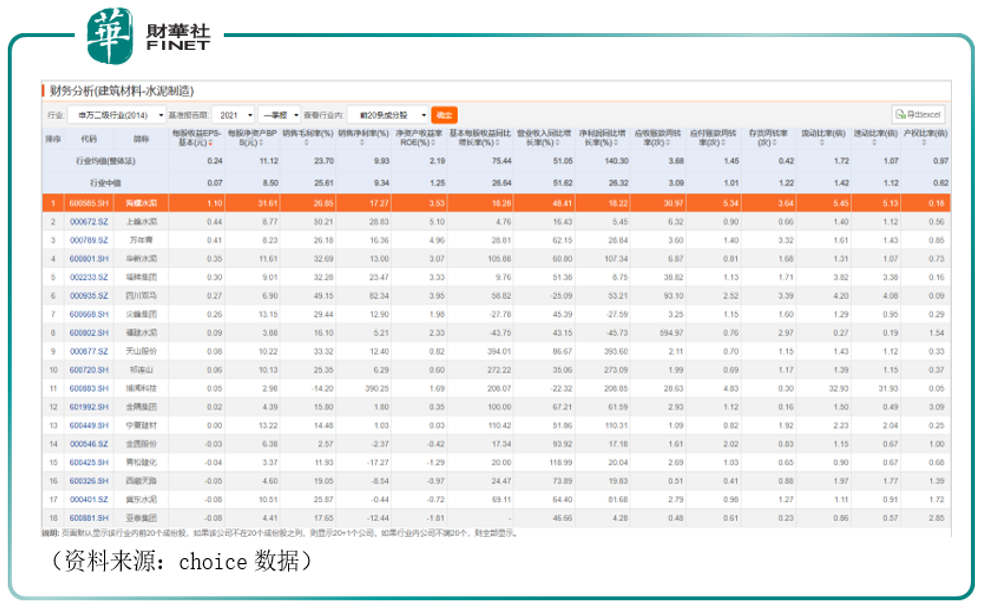

財務方面,截至2021年一季報,公司各項財務指標整體在行業排名第一(以申萬二級行業建築材料-水泥製造為分類)。

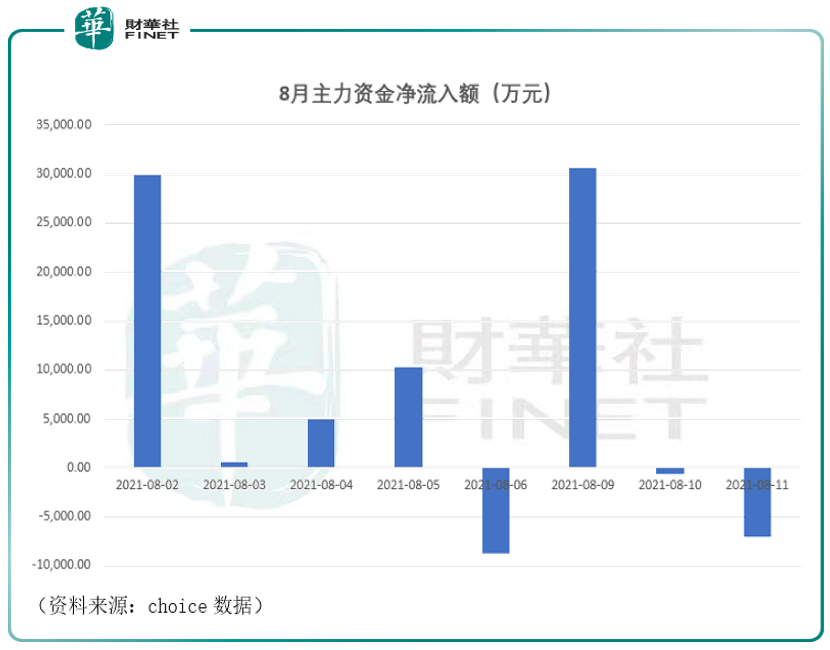

資金關注層面,從8月主力資金情況來看,總體呈淨流入態勢。其中8月02日和8月09日淨流入額比較突出。

對於後續走勢,筆者認為需要關注以下幾方面:1、需求端,關注基建項目開工進度;2、供給端,關注行業相關政策限產情況。3、交易端,估值修復邏輯是否被多數機構認可。

作者:許螣垚

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)