重要零售银行招商银行(600036.SH, 03968.HK),周末公布了表现不俗的2021年中期业绩。

2021年上半年,该行的营业收入同比增长13.75%,至1687.49亿元(单位人民币,下同);归母净利润同比增长22.82%,至611.5亿元;扣非归母净利润同比增长22.54%,至609.41亿元。

2021年第2季,招商银行的季度营业收入同比增长17.07%,至839.98亿元;归母净利润同比增长32.47%,至291.35亿元;扣非归母净利润同比增长33.18%,至290.55亿元。

相对于2020年全年收入、归母净利润及扣非归母净利润分别7.71%、4.82%和5.42%的年增幅,2021年上半年和2021年第2季业绩不论怎么看,都有进步。

但是,市场显然并不满意。在公布业绩之后的第一个交易日,招行A、H股均大幅低开,午后方收复大部分失地,收市仍报跌。

既然业绩向好,为何股价没有表示?笔者认为,市场对招行的前程风险感忧虑。

在中国,传统利息业务是商业银行最为重要的收入来源,一般占了总收入的六成以上。

作为中国重要的零售银行,招行也不例外。

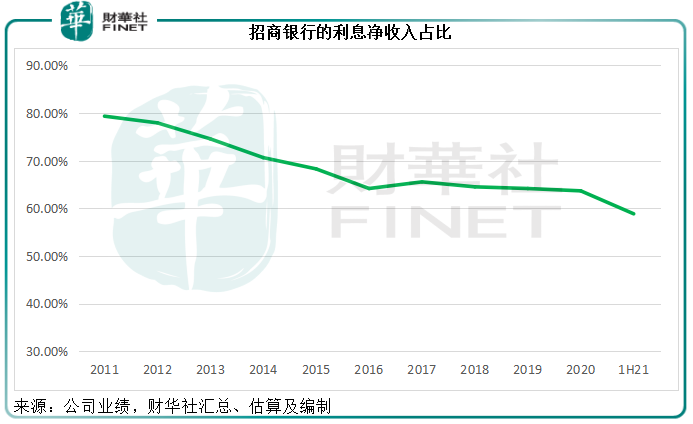

2011年至2020年,该行的利息净收入占比都在60%以上。不过到2021年上半年,利息净收入占比却下降至58.87%,低于去年同期的61.25%和2020年全年的63.69%,见下图。

期内,招行的利息业务息差有所收窄。

总生息资产的平均收益率较上年同期下降了24个基点,其中两项最重要的生息资产——公司贷款和零售贷款——平均收益率分别下跌了32个基点和50个基点,是拖累整体收益率下降的主要原因。

负债端,平均付息率仅下降23个百分点,其中最为重要的资金来源——客户存款下降了22个百分点,至1.39%。

由于资产端的收益率跌幅较负债端的资金成本率跌幅高1个基点,招行期内的净利息差同比缩小1个基点,至2.41%。

2021年上半年的总生息资产平均余额同比增长10.35%,负债端的平均余额同比增长9.70%,大致相若,而净利息差缩小1个基点,所以反映利息差与收息资产规模的净利息收益率(NIM)也缩小了1个基点,至2.49%。

由于息差缩小,尽管收息资产规模扩大一成以上,招行上半年的利息净收入仅按年增长9.32%,至993.41亿元。

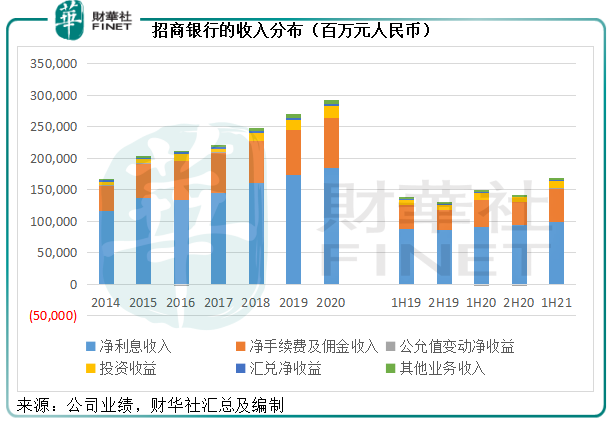

另一方面,该行的非利息收入强劲增长,同比增长20.75%,至694.08亿元,其中增长最显著的是净手续费及佣金收入,同比增长23.62%,至522.54亿元,占总收入的比重由上年同期的28.49%提高至30.97%,见下图。

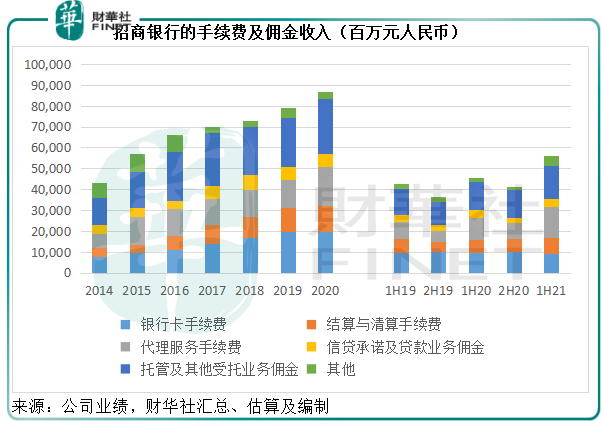

手续费及佣金收入当中,尤以“代理服务手续费”和“托管及其他受托业务”收入比重最大,期内的增速也颇佳,分别达到40.36%和17.14%。

招商银行在中期业绩中提到,在大财富管理价值循环链的带动下,其管理客户总资产保持较快增长,并带动投资管理、资产托管、投资银行等业务同步运转,财富管理收入、资产管理收入、托管费收入协调发展。

简单来说,就是招商银行的零售银行业务能力强,带动了财富管理业务蒸蒸日上,所以不论是其自营的理财产品,还是代销的理财产品,都有不错的销售业绩,其中代销、代理业务为主的财富管理手续费及佣金收入同比增长33.60%,至206.12亿元。

在公布中期业绩之后,有媒体报道招商银行代销的规模为5亿元的大业信托·君睿15号(九通基业)项目集合资金信托计划出现实质性违约,未向投资者分配2021年第2季利息。

该信托计划的资金主要用于向九通基业提供5亿元融资,华夏幸福为担保九通基业投资支付义务的履行提供了不可撤销的连带责任保证担保,产品发行方及主动管理人为大业信托,而招商银行是该信托计划的代销机构。

也就是说,招商银行向其客户代销这一个信托产品,而该信托产品的担保人华夏幸福正处于债务泥泞之中,能否履行担保责任存疑。作为代销机构,招商银行夹在客户与发行方之间,若发行方无力偿还,招商银行处理不当的话将损害其客户的信心,而连带影响到财富管理服务的声誉。

其后,招行发布针对九通基业信托计划的公告,指大业信托已经代表该信托计划受益人加入了华夏幸福债委会,待债委会公布相关的债务化解方案,而招行表示会督促大业信托妥善解决信托利益的分配问题。

目前中国平安(601318.SH, 02318.HK)也因为欲救华夏幸福不果而需作出巨额拨备,华夏幸福在履行担保责任方面,前景似乎并不乐观。

从以上罗列的业绩数据可以看出,财富管理在招商银行的业绩中担当起越来越重要的角色,而这正是基于招行出色的零售银行服务。这次信托事件可能引发的,不仅仅是市场对于个别事件——华夏幸福债务问题的担忧,还有对招行在代销产品责任承担方面的忧虑。

据招行的公司数据,2021年上半年,公司代理的非货币公募基金销售额同比增长32.96%,至3413.23亿元;代理的信托类产品销售额同比增长7.63%,至7.63%;代理的保险保费373.28亿元,同比下降14.67%。期内,代理基金、保险、信托计划、理财收入和贵金属收入分别为66.87亿元、54.27亿元、40.06亿元、25.98亿元和1.75亿元。

也就是说,如果代销有风险,这个业务敞口和资产敞口都并不小,足以引起关注。

另一方面,华夏幸福所反映的房地产业风险不容忽视。

调控对于整个房地产业的影响有目共睹。

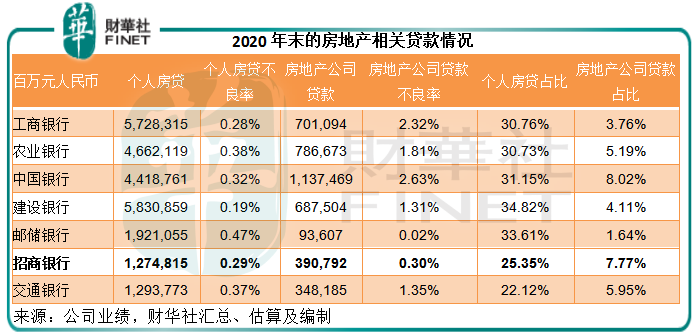

截至2020年12月31日,招行的房地产企业贷款规模为3907.92亿元,占总贷款的7.77%,在大型上市股份制商业银行之中,仅低于中国银行(601988.SH, 03988.HK),显著高于工商银行(601398.SH, 01398.HK)、农业银行(601288.SH, 01288.HK)、建设银行(601939.SH, 00939.HK)、邮储银行(601658.SH, 01658.HK)以及交通银行(601328.SH, 03328.HK),见下表。

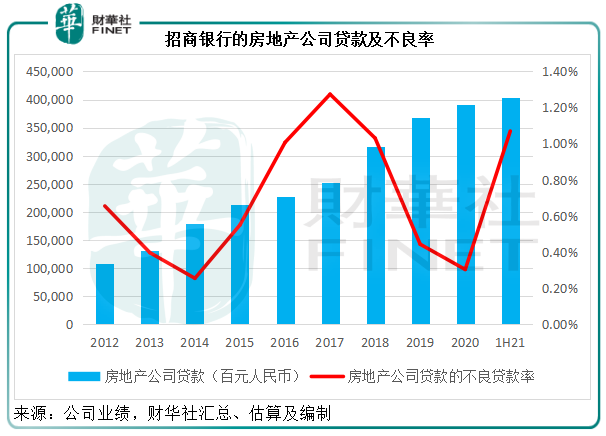

到2021年6月30日,招商银行在房地产业的公司贷款规模较2020年末扩大了3.5%,至4044.64亿元,占总客户贷款的7.51%,占对公贷款总额的19.33%。

2021年6月30日,招行境内公司房地产广义口径风险业务余额为6,437.68亿元(含实有及或有信贷、债券投资、自营及理财非标投资等业务),较上年末的5,974.10亿元增加了463.58亿元。由此可见,此敞口并不小,占了期末总客户贷款约12%。

另外值得注意的是,上半年房地产公司贷款的不良贷款金额大增2.64倍,至43.28亿元,不良贷款比率大幅上升至1.07%,远高于2020年末的0.30%和2020年上半年的1.07%。

招行的解释是,受政策调控及部分房企信用风险暴露影响。但该行会在2021年下半年持续对房地产客户及区域资产结构进行调整,聚焦中心城市和战略客户,强化业务风险监测和过程管理,并预计在宏观环境及产业政策无重大变化的情况下,房地产领域资产质量将保持相对稳定。

但这一风险暴露可能让市场有所退却。

2021年上半年,尽管招行的贷款和垫款规模有所扩大,相关的信用减值损失同比下降60%,至144.57亿元。

不过金融投资和表外预期信用减值损失却分别大增至90.92亿元和136.62亿元。

其中金融投资一项可能与2020年理财资产会标并计提资产损失准备有关。而对于表外预期信用减值损失,招行的解释是为应对全球疫情风险,对表外等资产审慎计提损失准备,以提升风险抵补和损失吸收能力,也就是说是出于谨慎起见才增加计提拨备。

总括而言,合计信用减值损失按年上升3.59%,增幅显著小于收入增幅13.75%、利润增幅22.54%以及调整后表内外资产按年扩幅9.22%,风险应属可控。但仍需留意未来几个季度表外资产的减值损失有否进一步扩大以及扩幅。

再来看招商银行的风控水平。

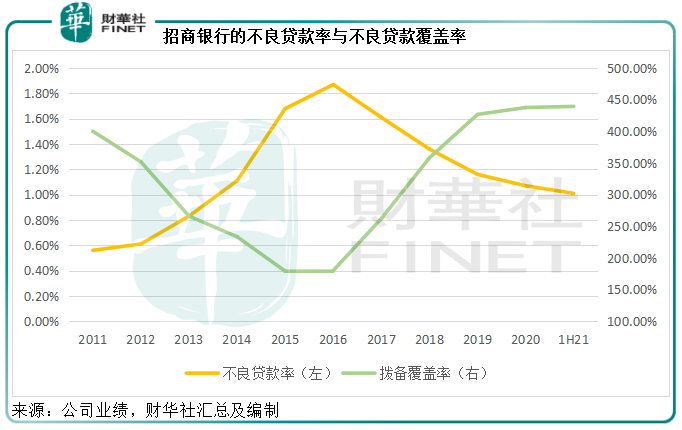

截至2021年6月30日,不良贷款率由2020年末的1.07%进一步下降至1.01%。

笔者认为关注类贷款也应该考虑在内,因为近期为舒缓企业负担,对合资格企业和贷款给予优惠和延期,谨慎起见,在考量不良贷款时,应该加入关注类贷款,以进一步衡量商业银行的风险状况。

2021年6月末,招行的不良贷款加上关注类贷款总额为921.97亿元,低于2020年末的943.31亿元;反映不良率+关注类贷款率为1.71%,低于2020年末的1.88%;不良贷款覆盖率为439.46%,高于2020年初的437.68%;不良贷款加关注类贷款覆盖率为259.968%,高于2020年初的248.77%。

从上图可见,招行的不良率(黄线)向下倾斜,而覆盖率(绿线)则在400%以上并保持平稳,反映该行的拨备足以覆盖不良贷款。

总括而言,招商银行的2021年上半年业绩表现不错,收入及扣非归母净利润均实现强劲增长,增幅分别达到13.75%和22.54%,高于2020年全年的7.71%和5.42%,以及疫情之前2019年全年的8.51%和15.04%。

强劲的业绩增长或主要得益于非利息收入的显著增长,也突显出财富管理对其未来发展的重要性。所以,当代销产品出现问题时,市场不由得重新衡量招行的估值。

除此以外,房地产业的风险正在逐步释放,未来几个季度的业绩或可提供更多确认。

国内的资金流动性或放宽,资金成本可能进一步下降,从而进一步缩减银行的息差,而影响到息差业务,所以理财业务将成为大型金融服务机构下一个逐鹿战场和增长点。招商银行作为零售之王,本已夺得先机,但理财服务的相关道德风险也可能浮现,且看看招行能否在维稳风险的同时,推升业务增长。

毛婷

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)