順豐控股(002352.SZ)收購嘉里物流(00636.HK)有了最新進展,為散戶投資者提供了高溢價套現的絕佳機遇。

8月11日晚,順豐控股和嘉里物流發佈了該要約收購的綜合文件,要約期12日正式開始,9月2日截止,意味著持有嘉里物流的投資者,只要在此期間填寫並簽署批準及接納表格,注意在該表格上打勾(√),接納要約並同意順豐的此次收購,便可坐享該筆投資的豐厚回報。

此次順豐以約175億港元總代價收購嘉里物流51.5%股權,對應每股總價值為26.08港元,當中包括基本要約價每股18.80港元及特别股息每股7.28港元。

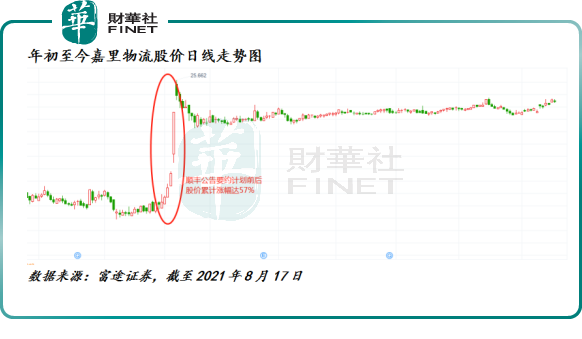

與嘉里物流截至交易公告前最後交易日(2021年2月4日)的連續30個交易日在港交所的平均收盤價相比,收購價高了56.22%。這意味著在此要約收購未發起之前持有嘉里物流的投資者,此時選擇接受要約,投資收益是非常可觀的。

對於要約收購發起後進貨的散戶投資者,同樣也有不錯的收益。截至2021年8月17日收盤,26.08港元要約收購價較8月17日收盤價24.05港元,仍溢價8.4%。

因此,此時接受要約。不管是長線投資者,還是短期投資者,投資收益都是相當可觀的。

然而,若要約失敗,股價可能一落千丈,散戶投資者的投資收益可能從回報直線轉為虧損。

1.雖然嘉里物流現階段股價跑赢整個港股物流板塊。但投資者都明白,嘉里物流股價能大升,是得益於「要約收購概念」的爆炒。

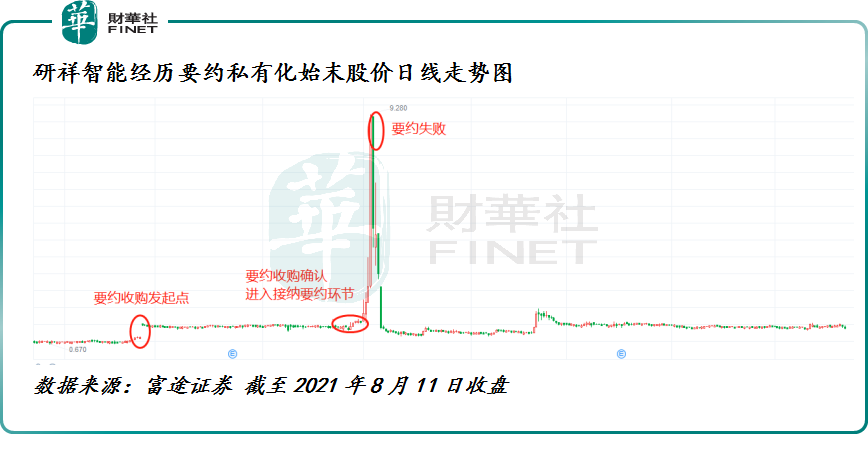

從過往要約收購案例來看,短時間内股價會圍繞要約收購價格進行波動,但是一旦要約失敗或存在其他變數,股價會下跌至要約收購發起點的位置,甚至會跌得更多。

譬如,最近發生要約收購事件並遭市場監管總局立案調查的SOHO中國,還有過往發生要約收購並最終失敗的新能源環保股哈爾濱電氣、特種設備股研祥智能等等,都借助要約收購題材爆炒而股價大漲,而發生波折或宣佈失敗之後,股價均迎來暴跌。

據富途顯示,截至2021年8月17日,年初至今港股物流板塊跌幅為8.68%。其中,京東物流年初至今股價跌幅為32.7%,中通物流年初至今股價跌幅為10.3%。而借助要約收購暴炒的嘉里物流,年初至今股價卻逆勢收漲43.5%。

以研祥智能要約失敗為例(如下圖所示),要約失敗之後,研祥智能股價暴跌至起點。

一旦要約失敗,持有嘉里物流股份的投資者,恐有43.5%的回撤風險,甚至更高。

2.交易如果未能完成的話,持有嘉里物流股份的投資者是無法享受到7.28港元特别股息的。簡而言之,繼續持有的投資者將「兩空」,即可觀的投資收益「落空」,特别股息亦「落空」。

3.短期業績壓力加大,股價承壓會加劇。原本在疫情作用下,全球對疫情相關貨物需求高,全球範圍内物流資源短缺,國際市場對於中國出口依賴度趨升,帶來整體物流資源的短缺和價格上漲,對於嘉里物流在内的物流企業有利好。但目前諸多國際物流公司已經走出新冠疫情的影響,開始加大恢復物流服務,國際物流價格略有下滑,而這對於國際物流服務商嘉里物流勢必會帶有一定影響,進而影響短期業績及股價。

因此,現階段最好的投資策略就是接受要約,然後先套現離場,等要約完成後,待要約收購暴炒概念熱度消散,擇機再買入亦不遲。

此次,順豐要約收購嘉里物流51.5%股權,是一種戰略投資,並非過往大股東發起要約私有化退市的那種。此種要約收購優勢在於,投資者選擇接納要約收購後,還可擇機購回股票,享受公司資產重組之後價值裂變。

眾所周知,順豐是國内領先的綜合快遞物流服務提供者,擁有中國最大的貨運飛機機隊和適用於供應鏈管理的領先IT技術,此時選擇戰略投資嘉里物流有助於提升順豐綜合物流能力,強化國際戰略。

對於嘉里物流來講,意義則更大,兩者完成整合後,順豐與嘉里物流或可達到網絡共生、能力互補、資源叠加、客戶融通的協同效果,極大釋放嘉里物流業務線、物流網絡的潛力,有利於公司在百舸爭流的全球物流網路中佔有利位置。特别是物流需求量巨大的中國市場,嘉里物流聯手順豐,不僅可大大減少與中國内地其他物流公司正面硬幹,更可減少不必要的競爭及内耗,還可以借助順豐強大平台優勢,分羹中國内地物流市場,同時穩住亞洲市場的領先地位,為長期支持其發展的投資者帶來巨大回報。

據嘉里物流公告顯示,此次聯手順豐,並不會影響公司繼續使用嘉里商標及嘉里名稱,以及現有的高層領導團隊的陣容。

嘉里物流管理層還強調到,倉庫出售不僅能為股東帶來股東價值的變現,還將使公司重新定位為輕資產的物流公司,獲得更佳的股本回報潛力。在這種明確的業務重點和雙方優勢互補的情況下,預期公司將處於有利地位,進一步加快發展,並加強其在物流領域的領導地位。

除此之外,對於順豐與嘉里物流兩強聯手,各大投行及券商均持樂觀及看好態度。華泰證券認為,順豐戰略投資將為嘉里物流帶來新的增長空間。嘉里物流在順豐的支持下,將繼續進行國際業務擴張;

廣發證券認為,疫情後面臨階段性高基數,嘉里物流短期業績可能放緩,但長期而言,公司在東南亞的前瞻佈局以及與順豐之間發揮的協同效應值得期待;

中金公司認為,順豐收購嘉里物流給出的對價合理,且公司與順豐業務具有協同性,未來國際物流業務或將急速發展。

聯手順豐,嘉里物流可能會出現「1+1>2」,甚至是更高協同效益的合作成果。主要由於順豐與嘉里物流的業務近乎完全互補。順豐需要一個成熟的國際物流平台,而嘉里物流則需要一條有效打通内地市場的鑰匙。因此,兩者戰略相輔相成,共舉大業,最大受益者無疑是投資者。畢竟,要約通過後,再度選擇投資嘉里物流,不僅間接投資了國内物流巨頭順豐控股,又可享受嘉里物流發展紅利,這無疑是「一舉兩得」。

投資者要注意的是,散戶要全面接納要約後,嘉里物流與順豐的上述合作及協同效應才有可能發生,美好的投資願景才能延續。此外,嘉里物流與順豐的「聯姻」業務及各部門之間需要進一步的磨合,才能將資源整合的效益發揮到最大化,是屬於長期戰略,短時間内不會立馬體現出來。因此,短時間内先套現,規避短期基本面風險又可落袋為安,觀國際市場疫情的變化態勢,待嘉里物流與順豐磨合期一過,可能會出現一個價值窪地,屆時再介入豈不是美哉。

因此,散戶務必留意嘉里物流寄出去的綜合文件,以免錯過要約收購帶來的短期套現機會,以及聯手順豐之後帶來的長期投資機遇。

文:無為

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)