創業板有一寶,寧德時代當之無愧,這塊寶挑起新能源汽車產業鏈的大梁,承上啓下,深受下遊車企的簇擁,同時又與上遊原材料端建立緊密的合作關係,還進軍海外,試圖把全球有利於新能源、儲能的原始優質資源圈起來,賦能給國内。

2021年8月25日晚間,寧德時代發佈半年報,劍拔出鞘,先露一半。

寧德時代在新能源江湖闖蕩這麽久了,我們來看看,這把劍鋒芒幾何。

營收方面,寧德時代上半年營業收入為440.75億元,同比增長134.07%;歸母淨利潤為44.84億元,同比增長131.45%;扣非後的歸母淨利潤為39.18億元,同比增長184.64%。

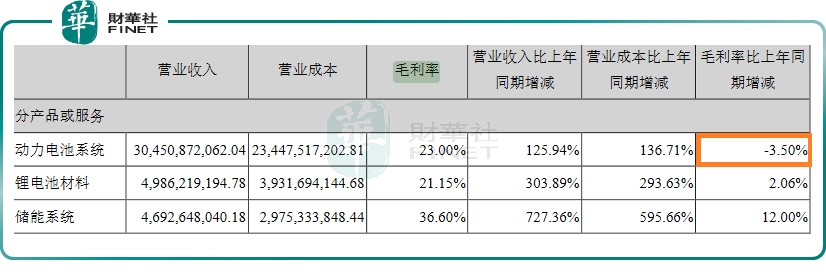

在營收結構中,動力電池仍然是寧德時代的主要收入來源,上半年動力電池貢獻的收入為304.5億元,同比增長125.94%,在總收入中佔比69%;

第二大板塊——鋰電池材料收入49.86億元,同比增速達到303.89%,在總收入中佔比11.32%。

第三大板塊——儲能方面成為其新的業績亮點,報告期内儲能方面貢獻的收入為46.93億元,同比增長727.36%,在總收入中佔比10.65%。

相對於如日中天的鋰電池,儲能業務旭日初升,未來大有可為,關於儲能的潛力,寧德時代創始人曾毓群就曾表示,寧德時代不僅僅是做電池的,儲能也是重頭戲。

近期國家發改委為支持儲能發展,接二連三的發佈相關政策,儲能在清潔能源發電崛起的過程中在發電側扮演不可或缺的作用,毫無疑問,儲能的前景是明朗的,市場紅利是巨大的,儲能也將成為寧德時代未來業績增長的一大期待。

在2020年報中,寧德時代的營收結構是:動力電池佔比78.35%;其次是鋰電池材料佔比是6.81%;最後是儲能係統,佔比3.86%。如今,有了細微的變化,動力電池在營收結構中佔比下滑的原因並不是市佔率降低引起的,而是因其儲能與鋰電材料的業務發展過於迅猛。

從銷售地域來看,寧德時代來自境内和境外的營業收入分别為338.74億元和102億元,境内收入同比下降1.77%,境外收入同比增長5.19%。

境外收入的增長是由於寧德時代積極拓展海外市場的結果。新能源汽車的主戰場集中在中日韓、歐洲、美國這三大地區。德係車、美係車、日係車也都在積極轉型到新能源賽道,對動力電池的需求前景是確定的,只是向誰買的問題,寧德時代在與海外電池巨頭LG、三星、松下競爭過程中如果能夠站穩腳跟,海外市場也將成為其未來盈利的一個增長點。

毛利率方面,值得警惕的是,報告期内寧德時代的動力電池板塊的毛利率為23.00% 出現下滑,相比去年同期下降了3.50%。

研發支出方面,2021年上半年寧德時代的研發方面的費用為27.94億元,去年同期這一數字為12.98億元,翻了一番多,這也符合高速發展時期的科技公司的特徵——研發的高投入,寧德時代一直在引領著動力電池的發展方向,從三元高鎳鋰電,到磷酸鐵鋰電池,再到固態電池,再到最近的鈉離子電池,每一項技術背後都需要大量的技術人才隊伍做支撐。

現金流方面,寧德時代報告期内的貨幣資金為746.86億元,相比2020年底的684.24億元,增多了62億,經營活動產生的現金流量淨額為257.42億元,比去年同期的58.27億元,增多了近200億元。這是業務規模擴大,收到貨款增加的自然現象。

可以看出,寧德時代的現金流是充沛穩健的,但寧德時代並不是一家「小富即安」的公司,相對於急需擴建的產能,目前賬上的資金仍然有些乏力,因此後來抛出582億的定增計劃。

這次大額的定增計劃,釋放的一個明顯的信號就是寧德時代的產能依然不夠用。

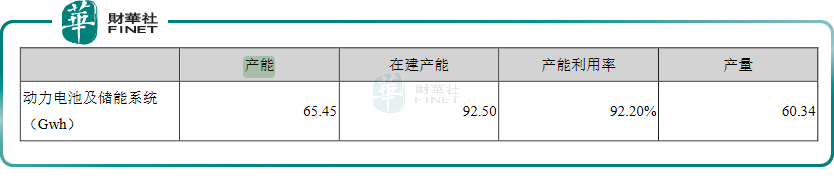

產能方面,2021 年上半年現存產能為65.45Gwh,在建產能是92.5Gwh,產能利用率為92%。在建產能大於現存產能這說明寧德時代正處於高速發展階段。可以想象,當在建產能完工後,寧德時代的業績又會呈現多少比例的增長。這里有個大的前提是,在建產能完工後不擔心沒有銷路,因為寧德時代被下遊汽車催貨是家常便飯,動力電池的緊俏是可想而知的,出現滞銷的可能性微乎其微,因此,我們可以把產能與未來的銷量掛鈎。

其實,國内外的動力電池廠商們的競爭目前已經集中在產能方面,電池方面的本身的使用性能的差距已經縮小到可以忽略不計,通俗來說,貨都差不多,都可以滿足下遊車企的使用需求,誰的產能多,誰就賣的多,會吸引更多的客戶過來,賺取更多的錢,再去投建更多的產能,這是一個良性的循環機制。

橫看豎看,寧德時代的中報業績雖不敢說是完美,卻也是可圈可點的,加之身處熱門的新能源賽道,又是鋰電市佔率全球第一的位置,毫無疑問是對得起「創業板一哥」這個稱謂的,然而為啥卻在報告期内遭遇到股東的減持,這似乎是個矛盾點。

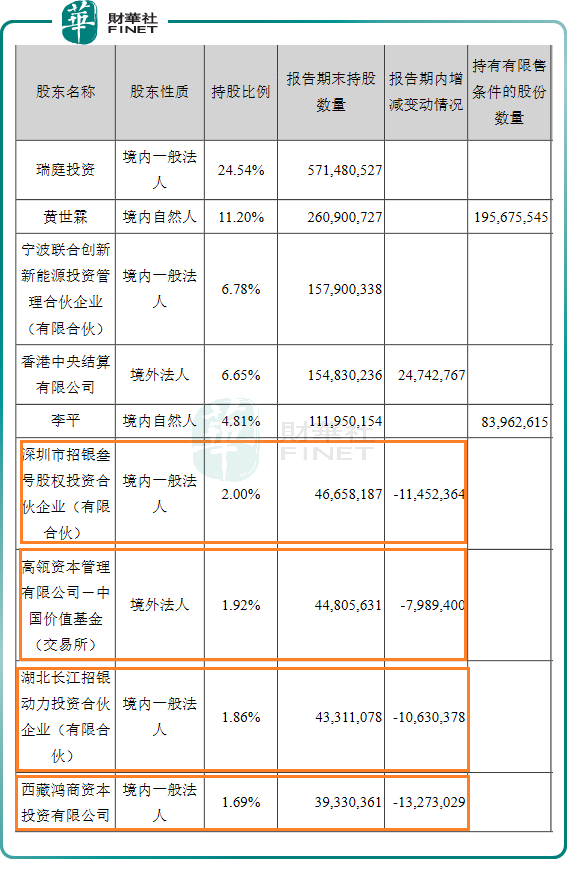

報告期内前十大股東中有四家發生了減持,分别是西藏鴻商資本減持1300萬多股,深圳招銀減持1100萬多股,長江招銀減持1000萬多股,高瓴資本減持持近800萬股,股東合計減持4200萬多股。

投資者們對「股東減持」一般比較敏感,甚至戴上利空的高帽子。這四家股東有個共同點那就是專門在二級市場上打獵的機構戶,專門的投資機構,而非產業投資,他們當初進場的時候就是奔著套現去,「減持套現」就是他們的歸宿,或早或晚而已。

有些人們稱其為主力資金,行為上可以參考,但不必唯主力資金馬首是瞻,他們進場的時候價格本來就很低,潛伏時間久,他們有他們的策略,普通投資者有普通投資者的策略,首先,主力資金的判斷未必是準確的,高瓴資本張磊投資教育股時的豪言壯語到後來事實打臉,這就是證據,而且他們減持不代表不看好了,有可能只是回籠一部分資金另作他用,如果是清倉,那就要提高警惕了。

這幾大股東減持的比例並算高,還對寧德時代持有大量的股份,相信未來還會出現類似的減持行為,或許是其它股東,或許還是這四家中的某個,道理同上,或為回籠資金,或是發現新的投資機會,或是為滿足業績考核(基金公司都有)。

總而言之,風吹草動,不必驚慌,若是大幅清倉,則要引起注意。

另外,結合寧德時代近期的在二級市場的表現看,其實寧德時代近來一直在500-550上下震蕩,甚至有時跌破500,遲遲未能衝破600元大關。這要震蕩多久才是個頭啊,大機構投資策略的首要考慮因素是時間成本,或許他們覺得這麽耗著等下去有點不值了,先套現一部分另作他用,不失為上策。

從這一角度看,股東減持寧德時代的原因,可能是覺得其股價已經夠高,而且震蕩時間久,不想再等了,等待的成本太高。

那麽,寧德時代的股價未來還有潛力嗎?

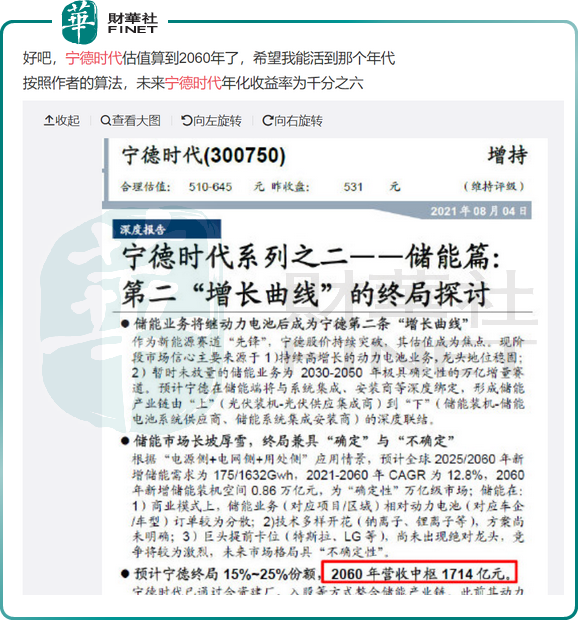

寧德時代在二級市場的估值到底是高了還是被低估、仍然存在發展空間?關於寧德時代的估值問題,一直是大家熱議的話題。之前甚至有券商分析師看到2060年的寧德時代,還對其預估。

2060確實太遙遠了,但是能夠將寧德時代聯想到如此遙遠的時刻,也是說明其對寧德時代持有非常樂觀的態度,至少敢於用量化的思維去表達,就好比大話西遊的至尊寶「愛你一萬年」。

給寧德時代估值確實是挺讓人頭疼的,因為涉及到鋰電池、儲能、鋰電材料這三大板塊未來的潛力。但是,潛力,這種抽象的名詞,量化起來就太困難。

再者,估值本身就是一件仁者見仁智者見智的事,相同的一只股,有的人認為其股價過高了,有的人則相反認為其股價還是偏低的,存在上升空間,這種分歧是非常正常的現象,正是對估值的不同看法才有交易的可操作性,試想,如果每個人的估值都是一樣的,那麽也就失去交易的動力了。

有的人是從財務業績角度去分析寧德時代在二級市場的表現,結合營收、淨利潤、市盈率、每股收益等指標看,選取貴州茅台作為對比,茅台2020年報是980億的營收,467億的淨利潤,股價2020年大部分是在1600-1700,寧德時代是2020年報是500億營收,55.83的淨利潤,股價2020年大部分是在200-300,這種對比方式有諸多缺陷,首先是行業賽道不同,再者選茅台作為參照物,這個參照物本身是不是股價有虛高的成分在?

有的人是結合未來寧德時代在新能源產業鏈上的趨勢表現,宏觀上去估算他的股價。文中提到,海外市場,儲能,定增後的產能釋放,這幾個因素未來都會讓寧德時代在產業上收獲頗豐,但是,二級市場的表現與產業上的相關性雖然有,但並不強,因為有兩種可能:

一種可能是寧德時代目前已經提前透支了未來的股價潛力,這就是泡沫了,如果是這樣,不僅不會大漲,反而會跌,因為泡沫遲早會破;

第二種可能是未來會有更多的資金認可寧德時代在鋰電、儲能方面的巨大潛力,進而加倉,那麽寧德時代還會繼續暴漲。

未來總是不確定的,但回到產業上,可以明確的是,寧德時代的劍,只露出一半,另一半還在蓄勢中。

風物長宜放眼量。重點是——你對寧德時代的看法是怎樣的?

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)