最近,被冷落许久的传统基建板块终于获得资本青睐,从8月最后一个交易日起就蠢蠢欲动酝酿上涨行情。

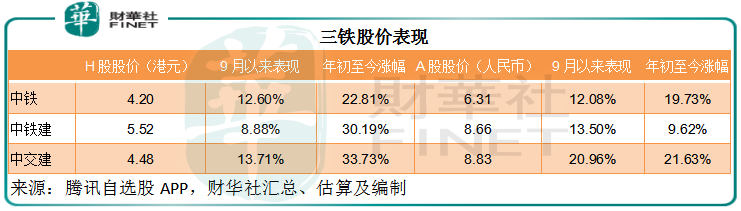

三大铁路、城轨、市政工程基建承包商,中铁(601390.SH, 00390.HK)、中铁建(601186.SH, 01186.HK)和中交建(601800.SH, 01800.HK),在9月首两个交易日连续大涨,A股累计涨幅已达双位数,H股也有超常表现,其中中交建表现抢眼,A股接连两天涨停板,累计上涨20.96%,H股两日累计涨幅也达到13.71%。

下半年一般为基建投资旺季,全年计划也多在下半年进入冲刺阶段,所以第四季也是大型基建承包商业绩确认入账、回款的繁忙时刻。加上进入下半年,地方或有更大的财务弹性来加大基建投入力度,所以资本转向“三铁”也就不足为奇。

其实这样的剧情,每年都会上演。在拥挤的热门赛道,资产价格不可能无顶上涨,总有先知先觉的资本率先获利离场,转向基本面更为稳妥、生意长做常有、长期被市场忽略而导致估值偏低的行业,这包括公用股和传统基建承包商,待风险出尽再行布局新题材。

所以,与其说资本看中这些稳健行业的前景,还不如说是将这些行业当做避风港、转战下半场的中转驿站,因为这类股份表现稳定,股息收益率高,而且多少带有逆周期性质——在经济下行时,公用行业例如水电气,消费量可能会有所下降,但不会太大,因为人们会缩减购买耐用品和高端可替代消费品的支出,却不会扣减电费、水费等的支出。

传统基建行业也是一样。基建可以发挥“定海神针”的作用,在经济下行时,能够提供就业和扩大资本支出,从而促进需求,带来更多外溢效应,助力经济复苏。

“三铁”半年业绩谁最强?

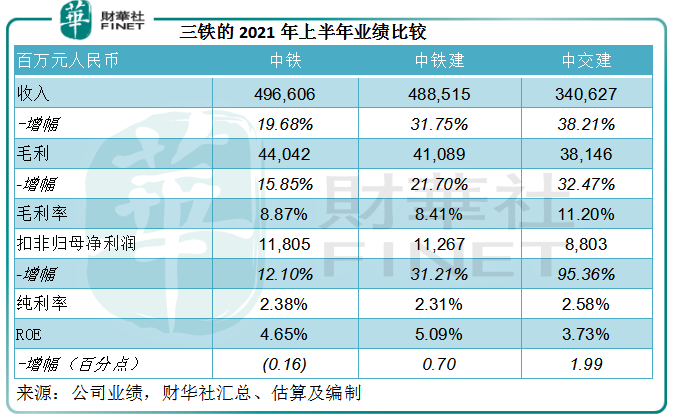

2021年上半年,收入和利润表现最好的要数中交建,见下表。

中交建的半年扣非归母净利润更按年大增95.36%,主要因为收入同比大增38.21%,管理费用率有所优化,财务费用下降5.2%,以及投资收益大增。其中占总收入接近90%的基建建设业务收入同比大增38.83%,是推动其整体收入增长的主要原因。

“三铁”的前景与估值

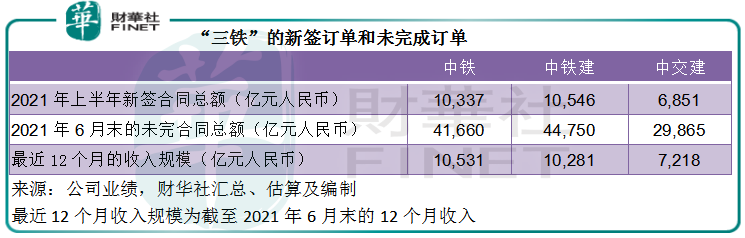

多年来,“三铁”手上的订单都十分充裕。

见下图,这三大基建承包商2021年上半年新签合同金额已接近其全年收入规模,而未完成的订单额更是全年收入的数倍,其未来几年的收入增长应可得到保障。

不过,材料价格上涨的风险须注意,这包括钢铁、水泥、建材等。最近,这些材料价格已偷步上扬,去年中国经济回升带动需求,钢铁持续走高,“我的钢铁网”数据显示,当前的钢铁综合指数已较去年同期上涨39.83%。

此外水泥指数在7月末触底之后已反弹,“我的钢铁网”数据显示,综合水泥指数现报479.35,已较7月末的低位回升7.5%。

不过需要注意的是,大型基建项目投资加速,或将带动这些材料价格的上涨。所以,“三铁”的表现也带起了这类相关上游股份的走势,例如中国建材(03323.HK)、海螺水泥(600585.SH, 00914.HK)等。

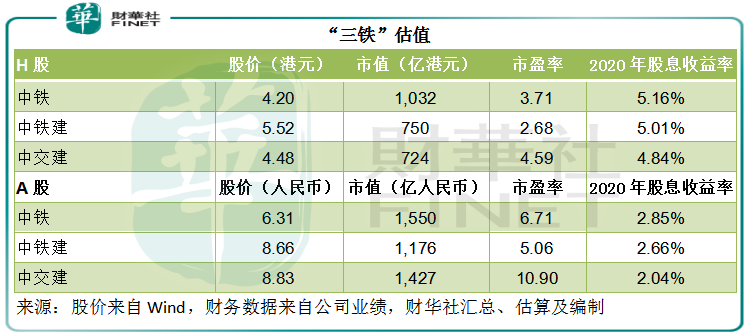

“三铁”的估值都不高,H股更低,市盈率均不超过5倍。A股方面,投资者似乎更喜欢2021年上半年收入和利润表现最优的中交建,其当前市值已超越中铁建,但扣非归母净利润规模仅相当于后者的78.13%。

即使按照较高的A股股价计算,“三铁”当前的总市值仍远低于其归母净资产值。中铁、中铁建和中交建的市值较其2021年6月末的归母净资产值,分别折让42%、54%和44%,但这并非其股价会回归到与净资产值等值的理由——在过去,这一巨额折让就一直存在。所以,投资者应理性看待这次行情,警惕资本大浪起伏可能带来的冲击。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)