短短两天,600亿大牛股接连发布两则扩产公告。

9月1日,天华超净(300390.SZ)发布公告称,拟投建江安县年产5万吨新能源锂电材料项目,进一步扩大电池级氢氧化锂产能,预计总投资约23亿元。第一期项目计划于2022年底建成竣工,第二期项目计划于2024年6月30日前建成竣工。

9月2日,天华超净再度发布扩产计划,称公司拟分别投建年产6万吨电池级氢氧化锂生产线及年产5万吨新能源锂电材料项目。项目预计总投资25亿元。项目分两期建设,每期建设3万吨电池级氢氧化锂生产规模。预计启动时间为2022年第二季度,2024年12月底前两期全部建成竣工投产。

也就是说,两大扩产项目天华超净合计投资48亿元,到2024年,天华超净预计新增11万吨电池级氢氧化锂产能。

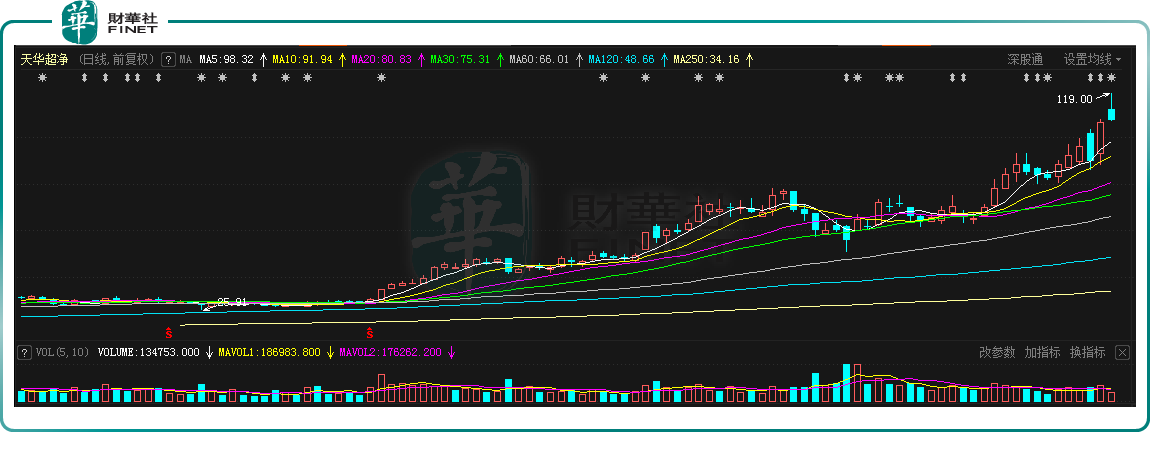

两则重磅消息让股友沸腾。近一年,天华超净似乎已成为了投资者眼中的“香饽饽”,股价屡创新高。自年初迄今,天华超净股价累计暴涨335%,近一年累计涨幅达530%。

9月2日,天华超净盘中一度涨20%,封上涨停板,收盘价106.5元,涨幅高达18.65%,总市值达620.8亿元。9月3日,天华超净开盘涨幅达5%,截至发稿,股价为108.21元,换手率3.85%。

天华超净为何备受资本青睐,背后的投资逻辑是什么?接连加码扩产,其有望成为下一位行业新星?

01 接连踩中风口 业绩迎来爆发式增长

据了解,天华超净传统主营业务为防静电超净技术产品的生产和销售,于2014年上市;2015年,收购宇寿医疗,拓展至医疗器械领域;2018年,与宁德时代等五家公司成立天宜锂业生产氢氧化锂,正式涉足锂电行业。

2020年天华超净再次出手,收购天宜锂业的股权,共持有68%股权,成为其控股股东。至此,天华超净形成了防静电产品、医疗器械产品,以及锂电材料“三足鼎立”的业务形式。

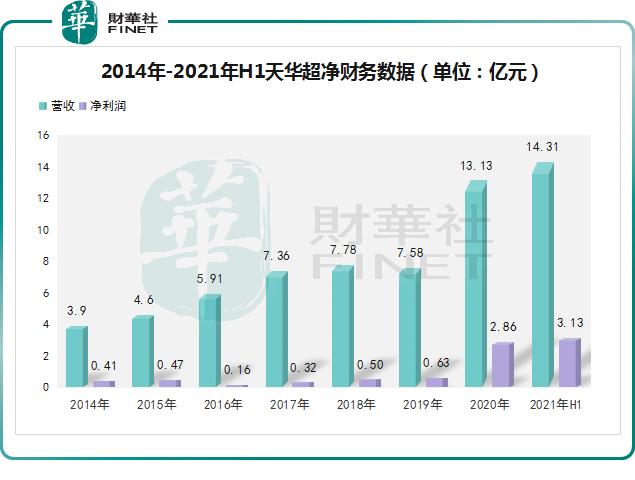

如上图所示,天华超净上市后的几年里营收稳定上升,但增速较缓,甚至在2019年出现下滑。

2020年,天华超净的业绩迎来拐点,实现营收13.13亿元,同比增长73.21%,净利润2.86亿元,同比增长高达326.47%。

进入2021年,天华超净的业绩更是迎来爆发式增长,上半年实现营收14.31亿元,同比增长87.86%,已超过2020年全年的收入,甚相当于2018年与2019年营收之和。利润亦是如此,上半年达3.13亿元,同比增长66.57%,几乎等于前两年净利之和。

那么,天华超净业绩因何出现反转?

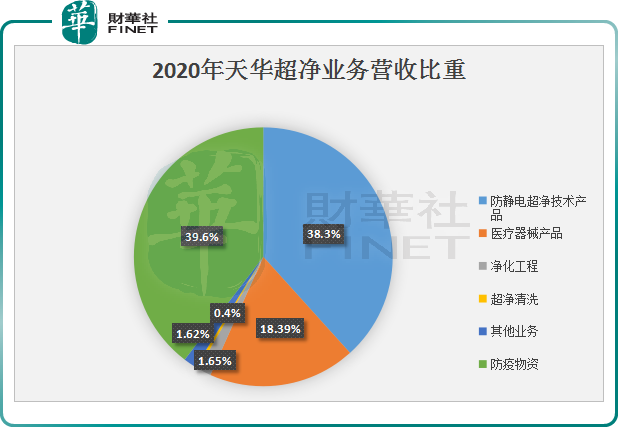

财报显示,2019年之前,防静电超净技术产品是天华超净的主营业务,比重达近7成。2020年,天华超净医疗器械产品营收比重为58%,首次超过防静电超净技术产品的42%。

笔者注意到,2020年天华超净的营收额增加5.55亿元。而2020年天华超净新增的防疫产品营收达5.20亿元,占总营收比重达39.61%。也就是说,2020年,天华超净94%的收入增额来自防疫产品。

随着国内疫情的有效控制,市场需求减少,天华超净防疫业务收入也随之减少。然而,进入2021年,天华超净锂电材料产品——氢氧化锂开始放量,逐渐成为天华超净业绩增长的主力。

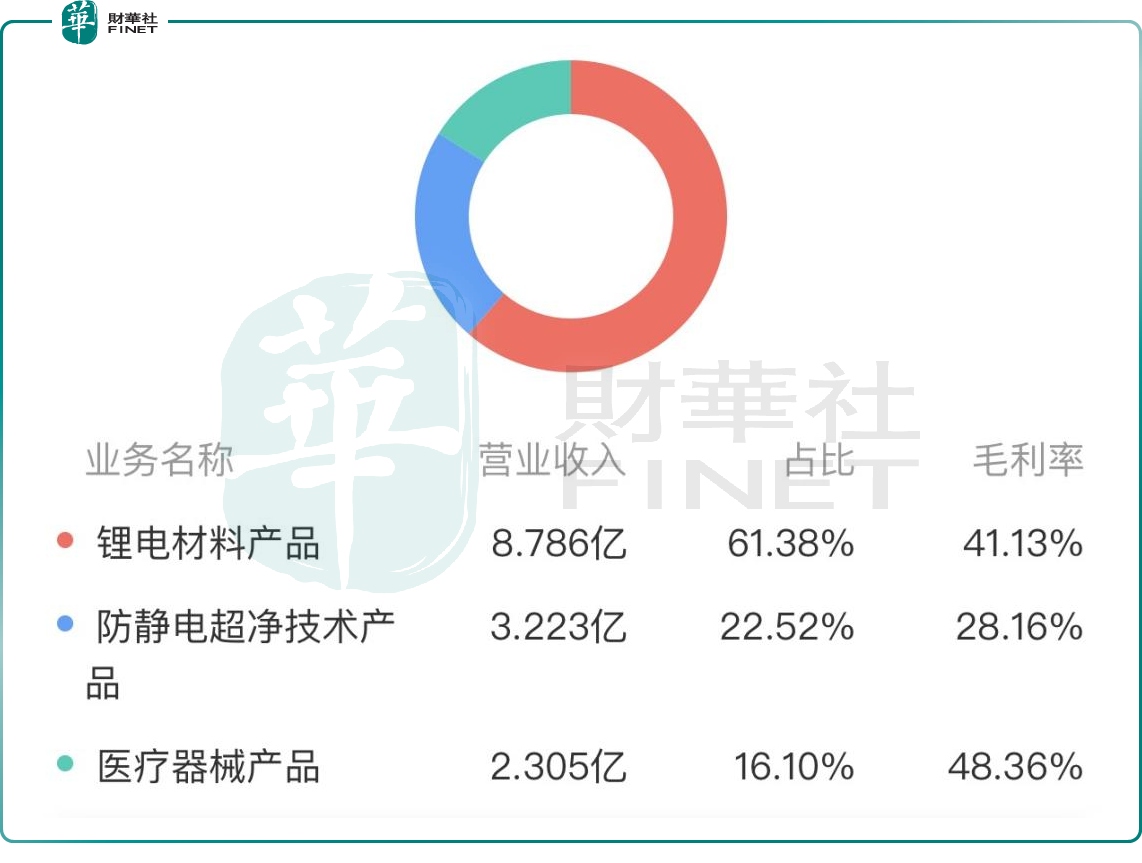

在今年上半年的营收板块中,锂电材料产品快速增长,营收8.79亿元,比重高达61.38%;防静电超净技术产品营收3.22亿元,占比22.52%;医疗器械产品营收2.3亿元,占比16.1%。

毛利率方面,2021年上半年天华超净整体毛利率已从2019年的29.71%增加至39.37%,涨势相当明显,盈利能力进一步增强。

天华超净表示,2021年上半年业绩增长的驱动因素主要是:氢氧化锂并表带来较大贡献;宇寿医疗注射器产品海内外业务订单增加,销售规模扩大;传统业务——防静电超净技术产品保持稳定增长。

02搭上锂电行业的“快班车”

天华超净表示,未来天华超净将及时跟进新能源锂电材料行业、医疗器械行业和电子信息行业政策,紧跟行业形势变化和客户需求,加大三大业务版块的市场开拓力度。

“沾锂即涨”似乎已经成了“真香”现场。但天华超净作为一个“跨界选手”,2018年才涉足锂电领域,真的有这么简单吗?

随着新能源汽车销量呈爆发式增长,上游锂电材料的需求、价格随之上涨。据SMM现货报价显示,截止9月1日,国产电池级氢氧化锂均价已从年初7.3万元/吨涨至12.2万元/吨,涨幅达149%。

华西证券预测,锂辉石精矿供应紧张的情况应该会持续到2022年。中长期锂电池前景向好,未来盐湖提锂概念或锂矿等相关概念股都值得期待。

广发证券指出,氢氧化锂供需关系紧张,价格有望进入上行通道,随着下半年产能扩张加速,天华超净业绩确定性进一步提高。

03 未来的预期?

很显然,天华超净已经将氢氧化锂作为未来业绩主要盈利增长点。在目前已形成赣锋锂业、天齐锂业“双寡头”的锂电池材料领域,“半路出家”的天华超净有何竞争优势?

对于锂电材料企业而言,掌握上游资源、明确产能扩张、绑定下游头部客户是最重要的三大核心竞争要素。

矿源方面,2019年底,天宜锂业便已开始布局。天宜锂业与Pilbara、AMG、AVZ已分别签订承销协议,2021年有14.5-17.5万吨的供应量,2022有21.5-24.5万吨的供应量,从2023年起,有41.5万吨/年优质矿资源供应量。

产能方面,目前,天华超净一期项目2万吨产能已达设计规模;二期项目的计划产能为年产2.5万吨电池级氢氧化锂,力争在2021年第四季度完成项目建设。若能按照计划完成,2022天华超净电池级氢氧化锂产能将达4.5万吨/年。

再加上近期两则扩产11万吨产能的计划,到2024年,天华超净电池级氢氧化锂产能有望超15万吨。从目前已披露的国内锂盐企业氢氧化锂产能规划看,仅次于行业龙头赣锋锂业。

客户方面,天华超净与宁德时代进行深度捆绑,宁德时代会优先向子公司天宜锂业采购氢氧化锂产品。此外,天华超净已逐步与产业链下游客户建立了良好的合作关系,包括容百科技、万向资源、时代必诺、永太科技等。

从目前来看,天华超净已打通前述三要素,后续天华超净在市场的表现又会如何?我们将持续关注!

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)