前言:

北交所設立進展可謂神速。9月2日北交所設立官宣,3日北交所公司注冊成立,注冊資本10億元,並向社會就北交所基礎業務制度徵求意見。

北交所的設立,意味著繼滬、深兩大交易所之後時隔30餘年資本市場又迎來一個全國性證券交易所。北交所的設立,是深化新三板改革,是資本市場更好支持中小企業發展壯大的内在需要,是落實國家創新驅動發展戰略的必然要求,是新形勢下全面深化資本市場改革的重要舉措,是進一步提升服務中小企業的能力,打造服務創新型中小企業主陣地。

北交所:一定位,兩關係,三目標

目前,滬、深兩大交易所板塊的體系日趨完善,先後設立主板、中小板、創業板、科創板四大板塊。2021年4月,深交所主板更是與中小板合並,合並後交易所板塊體系更加精簡:深市主板定位於支持相對成熟大型企業融資發展,創業板主要服務於創新、成長型的企業,科創板則面向主要服務於符合國家戰略的高新技術和戰略性新興產業。

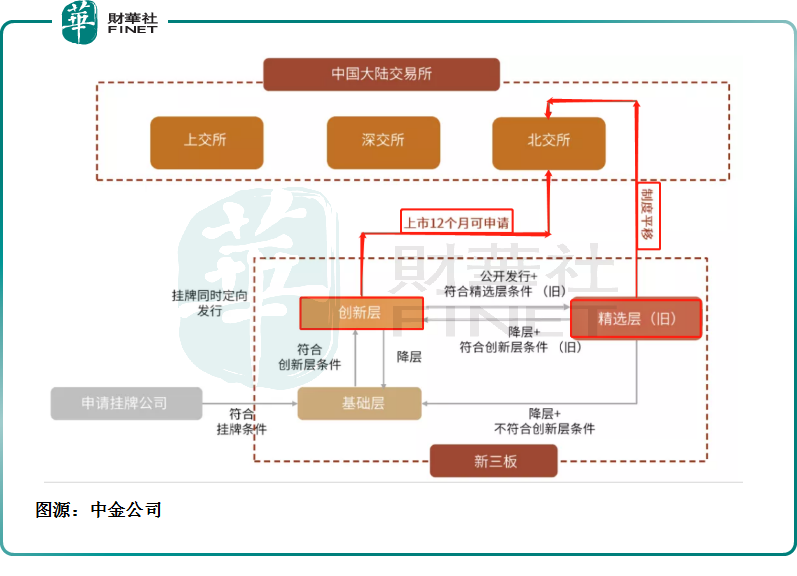

此次北交所設立是與滬、深兩大交易所形成錯位發展,補足多層次資本市場發展普惠金融的短板,推進中國資本市場發展新格局。據證監會官網要聞顯示,北交所總體平移新三板精選層各項基礎制度,上市公司由創新層公司產生。

此外,維持新三板基礎層、創新層與北交所「層層遞進」的市場結構,同步試點證券發行注冊制。未來發展,北交所將圍繞「一定位,兩關係,三目標」。

「一個定位」:北交所牢牢堅持服務創新型中小企業的市場定位,尊重創新型中小企業發展規律和成長階段,提升制度包容性和精準性。

「兩個關係」:一是北交所與滬深交易所、區域性股權市場堅持錯位發展與互聯互通,發揮好轉板上市功能;二是北交所與新三板現有創新層、基礎層堅持統籌協調與制度聯動,維護市場結構平衡。

「三個目標」:一是構建一套契合創新型中小企業特點的涵蓋發行上市、交易、退市、持續監管、投資者適當性管理等基礎制度安排,補足多層次資本市場發展普惠金融的短板。二是暢通北交所在多層次資本市場的紐帶作用,形成相互補充、相互促進的中小企業直接融資成長路徑。三是培育一批專精特新中小企業,形成創新創業熱情高漲、合格投資者踴躍參與、中介機構歸位儘責的良性市場生態。

北交所設立:中小企業能辦大事超越納斯達克

作為未來中國多層次的資本市場體系的一塊重要版圖,北交所的設立無疑將促進實體經濟高質量發展。這是驅動力正是中國的中小企業能辦大事。

近些年,我國中小企業的發展一直受到高度重視,在中央經濟工作會議、「十四五」規劃均對服務中小企業創新發展作出重要部署,並明確指出「我國中小企業有靈氣、有活力,善於迎難而上、自強不息」,強調「中小企業能辦大事」。

在深化新三板改革設立北交所答記者問會議上,證監會負責人表示,中小企業能辦大事。中小企業在推動經濟增長、促進科技創新、增加就業等方面具有重要作用。資本市場始終將服務中小企業創新發展作為重要使命,近年來,通過不斷深化改革,完善政策制度,持續提升服務中小企業發展的質效。

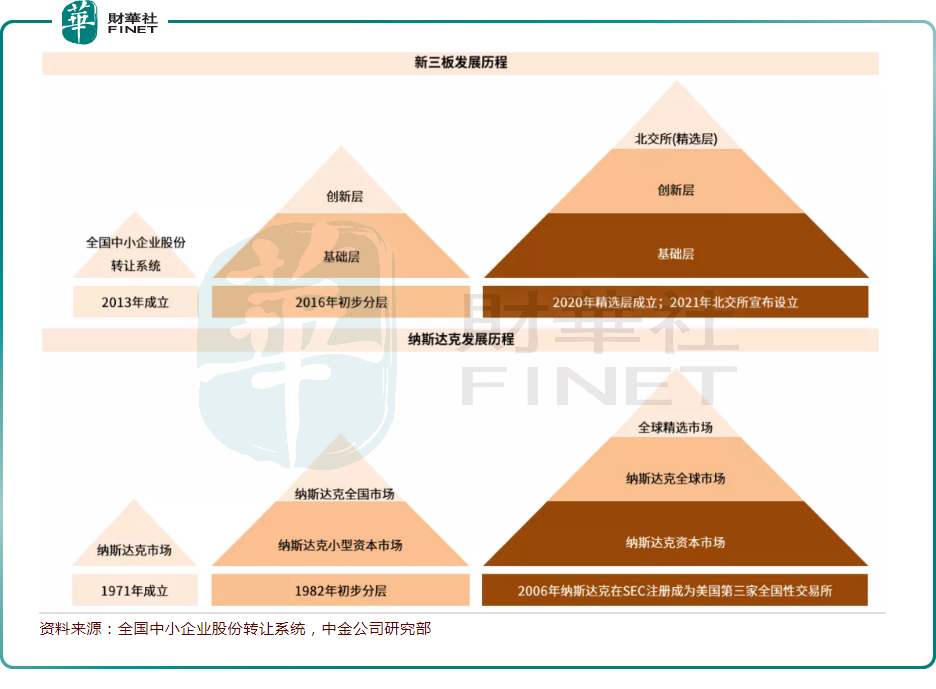

隨著北交所的設立,新三板發展歷程及建設框架與美國納斯達克發展歷程有些許類似。美國納斯達克成立之初,也是針對創新型中小企業,也可同時有場内場外交易。經過多年發展,納斯達克也已成為全球創新型成長型企業的首選。

那麽,北交所未來會成為下一個納斯達克?

中航基金首席投資官鄧海清表示,很期待北交所真正意義上成為數字經濟時代到來的新型的交易所,而不是簡單複製一個納斯達克,因為上海科創板已經完成了這個使命,北交所不只以納斯達克為目標,而是超越納斯達克最新的東西。

對於北交所設立將如何影響中國經濟及資本市。中金公司表示,作為我國多層次的資本市場體系的一塊重要版圖,北交所的建立也標志著資本市場邁出了新一步。除了在制度上的試點,北交所對於企業全生命鏈的投資,從早期的VC、PE到二級市場IPO以及再融資上都有重要的意義。

除此之外,北交所直接帶來證券市場的擴容,拓寬了二級市場機構投資者的投資範圍。對於二級市場投資者,特别是機構投資者來說,北交所的建立將有望直接對於市場帶來標的上的擴容。更重要的是,以往的A股投資市場集中於發展較為成熟、規模較大的企業,北交所不僅從標的數量和市場容量上帶來延伸空間,更是在上市公司的種類和特徵上拓寬了邊界。即便單家公司的規模有限,二級投資者在投資單個標的時可能仍然面臨一些來自流動性上的限制,但伴隨著市場容量的擴大,通過指數化、集合性等方式也能使得規模較大的機構財務投資者參與到小企業的投資中。

北交所設立:除了精選層66只個股和券商板塊,還有什麽投資機遇?

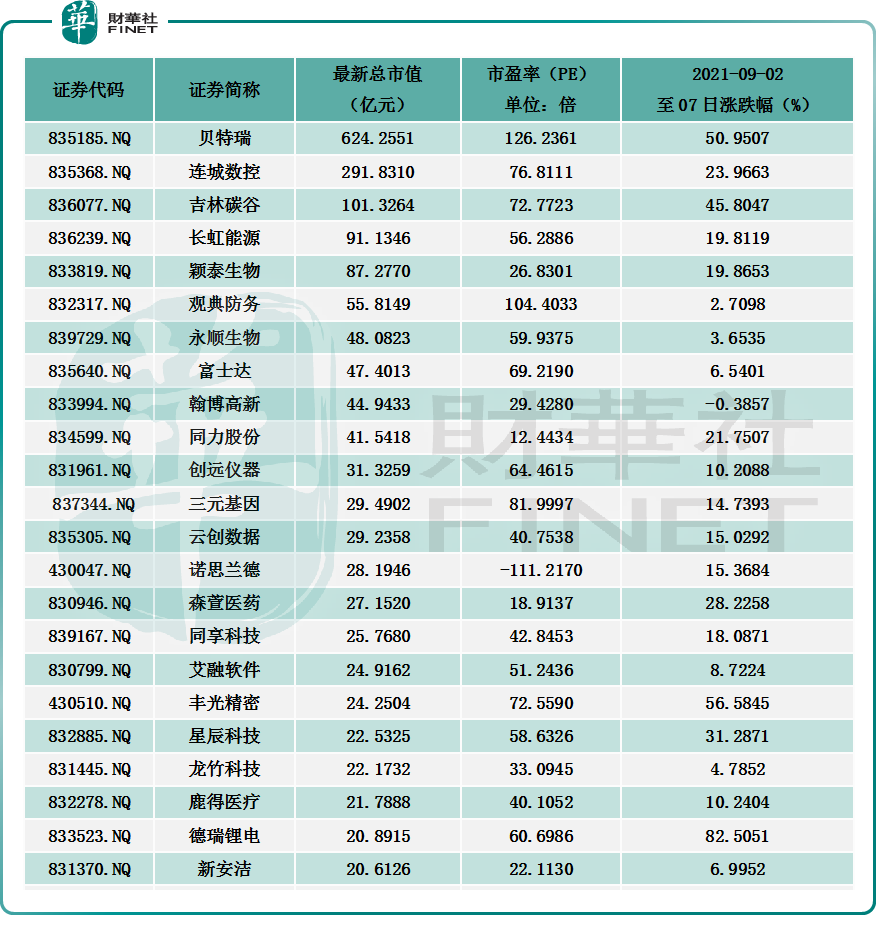

北交所設立消息傳出之後,最直接受益的精選層66家成分股及中間機構券商均迎來不同程度上漲。尤其是直接平移至北交所的66家精創層的掛牌企業,股價均迎來大漲。

目前,精選層66家掛牌公司的總市值已經突破2,000億元大關。據wind數據顯示,精選層66家掛牌公司的總市值從2021年9月1日的1,757.3億元(即北交所設立消息未發佈前)增至2021年9月7日收盤的2,265.92億元。

從個股表現來看,受北交所設立利好消息刺激,精選層66家掛牌公司有65家公司股價收漲。

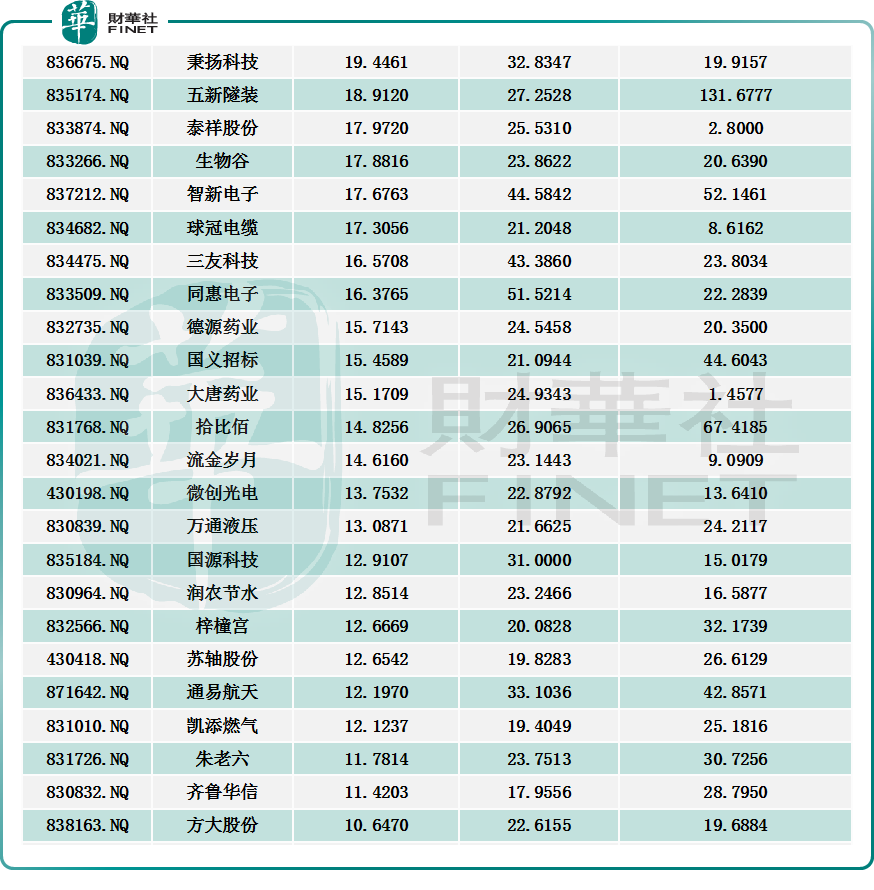

據wind數據顯示,截至2021年9月2日至7日收盤(4個交易日),精選層66家掛牌公司平均累計漲幅29%。其中,股價漲幅最高的是五新隧裝,4個交易日股價累計漲幅達131.6%。

值得一提的是,精選層66家掛牌公司中僅有翰博高新股價收跌,截至2021年9月2日至7日收盤股價累計漲跌幅為-0.38%。

此外,在精選層66家掛牌公司中,精選層市值「一哥」貝特瑞4個交易日股價累計漲幅為50.9%,市值突破了600億元至624.3億元,進一步拉開與老二連城數控(總市值為291.8億元)的市值差距。

在65家掛牌公司股價齊頭並進驅動下,精選層板塊的市盈率估值也突破了30倍大關。截至2021年9月7日收盤,精選層66家掛牌公司平均市盈率為33.8倍。其中,貝特瑞市盈率最高,達126.2倍。

雖然精選層市盈率估值得到不小提升,但還是低於科創板和創業板當前的估值水平。目前,科創板市盈率為52.17倍,創業板市盈率為42.72倍。

值得投資者關注的是,除了上述66家掛牌公司外,新三板1,250家創新層公司中,還有近一半的創新層掛牌公司符合北交所潛在上市條例。

據中金公司數據顯示,目前北交所上市需要滿足的主體條件、「財務+市值」標準、規範條件等,按當前指標體系從新三板創新層1,250家公司中粗略篩選,約有590家公司初步符合北交所潛在上市條件,佔創新層公司總數的47%。

除了關注新三板創新層掛牌公司潛在投資機遇外,二級市場相關的板塊也值得投資者關注。例如中間機構券商板塊和金融IT板塊。其中,券商作為直接受益者不在此進行贅述。就金融IT板塊而言,從IT系統建設的角度,圍繞中小企業進行服務,無論是對於交易所的新增,還是證券IT,基金公司都將產生一系列的變化。

具體而言,北交所的設立需要對券商以及基金公司的交易系統進行全面升級,增加新的交易模塊,以此來匹配北交所的相關上市發行和交易規則。此前,證監會明確北交所新增上市公司為在新三板掛牌12個月的創新層公司,試點發行注冊制,新股上市首日不設漲跌幅限制,次日起漲跌幅限制為30%。這意味著無論是對接新三板的創新層,還是上市漲跌幅規則變化,都將為金融IT企業帶來新的需求。

文:一枝

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)