当下新能源汽车的命运可以拆分为两半,一半是电动化,一半是智能化。电动化指的正是以动力电池为载体的能源驱动技术路径,它的使用性能与成本关乎着新能源汽车取代传统燃油车的进程。

2021年9月10日,中国汽车动力电池产业创新联盟发布了2021年8月份动力电池月度数据。

01整体产销量数据分析

产量方面,2021年8月,我国动力电池产量共计19.5GWh,同比增长161.7%,环比增长12.3%。其中磷酸铁锂电池产量11.1GWh,占总产量56.9%,同比增长268.2%,环比增长18.8%;三元电池产量8.4GWh,占总产量42.9%,同比增长91.5%,环比增长4.8%。

7月份的产量数据显示,磷酸铁锂电池已经超过三元电池7.8个百分点,8月份已经超过14个百分点,二者在产量上的差距在放大。

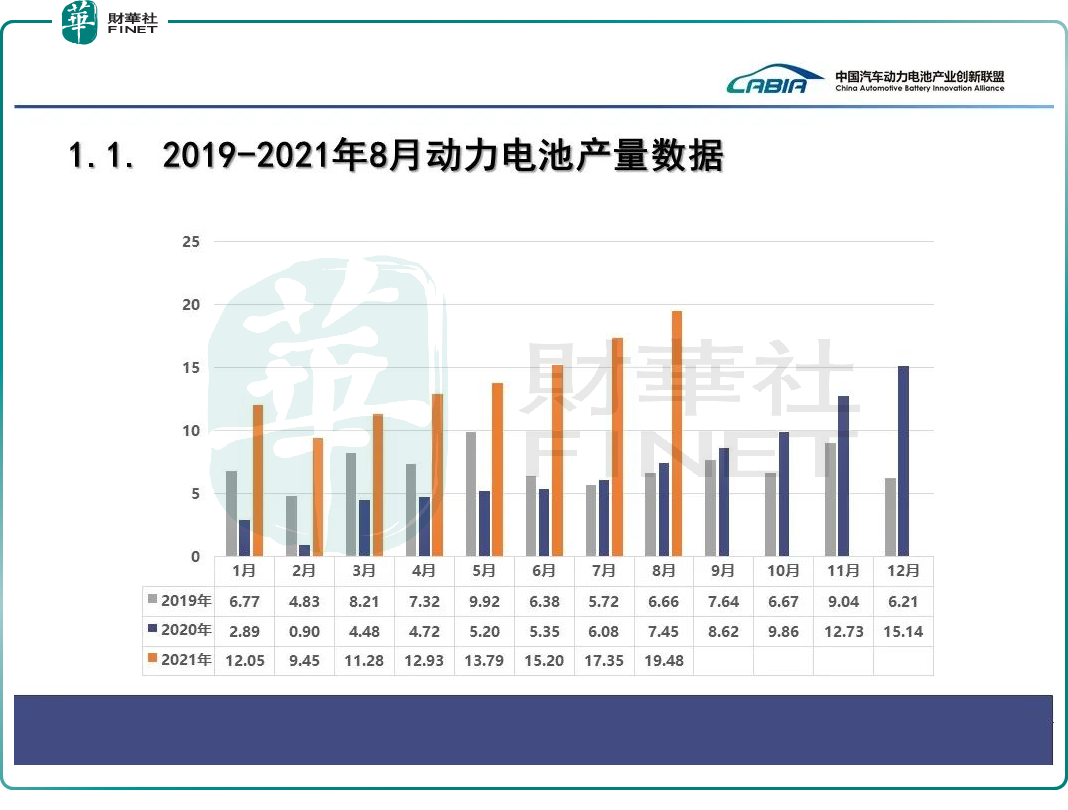

根据中国汽车动力电池产业创新联盟披露的数据,2019-2021年近三年国内动力电池产量数据如下:

从上表可以看出,2020年的上半年对动力电池行业来说是个低谷期,低于前一年的2019年,也低于后一年的2021年,主要是新冠疫情的爆发引起的下游新能源汽车行业的收缩。自2020下半年以来,这种态势得以逐渐扭转,产量开始从低迷状态爬坡。

具体到不同种类的动力电池,根据中国汽车动力电池产业创新联盟披露的数据,8月份的当月以及累计产量情况如下表所示:

早在2021年5月份,国内磷酸铁锂电池产量创新高,并在当月首次超过三元锂电池,而且1-5月的累计产量首次超越三元锂电池,在以后的6、7、8月份依然如此。

要知道,在2018-2020年,国内三元电池的年产量是反超磷酸铁锂电池的,到了2021年,从1-8月的累计产量来看,磷酸铁锂电池的产量已经超出三元锂电池4906MWh,若照这样的趋势发展下去,极有可能在2021年整个年度的产量上超越三元锂电池。

装车量方面,2021年的7月份,磷酸铁锂电池的单月装车量开始超过三元锂电池,8月份,磷酸铁锂电池的单月装车量依然是超越三元锂电池。

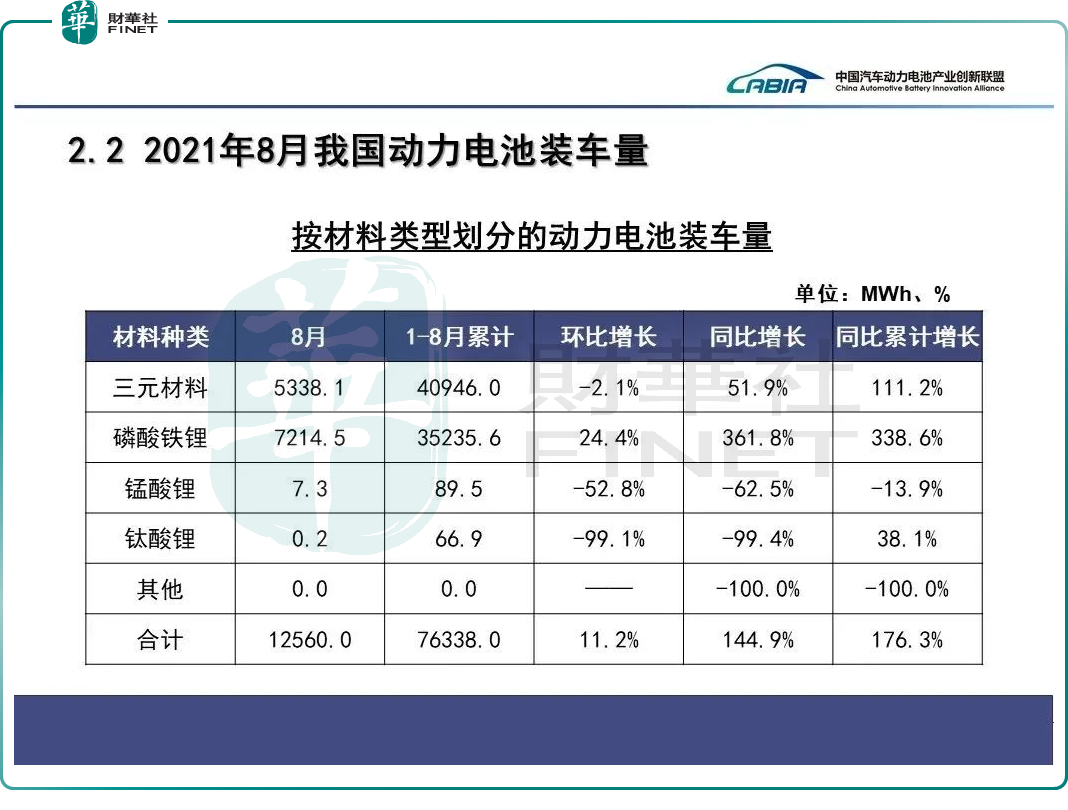

8月份,我国动力电池装车量12.6GWh,同比上升144.9%,环比上升11.2%。其中三磷酸铁锂电池共计装车7.2GWh,同比上升361.8%,环比上升24.4%;三元锂电池共计装车5.3GWh,同比上升51.9%,环比下降2.1%。

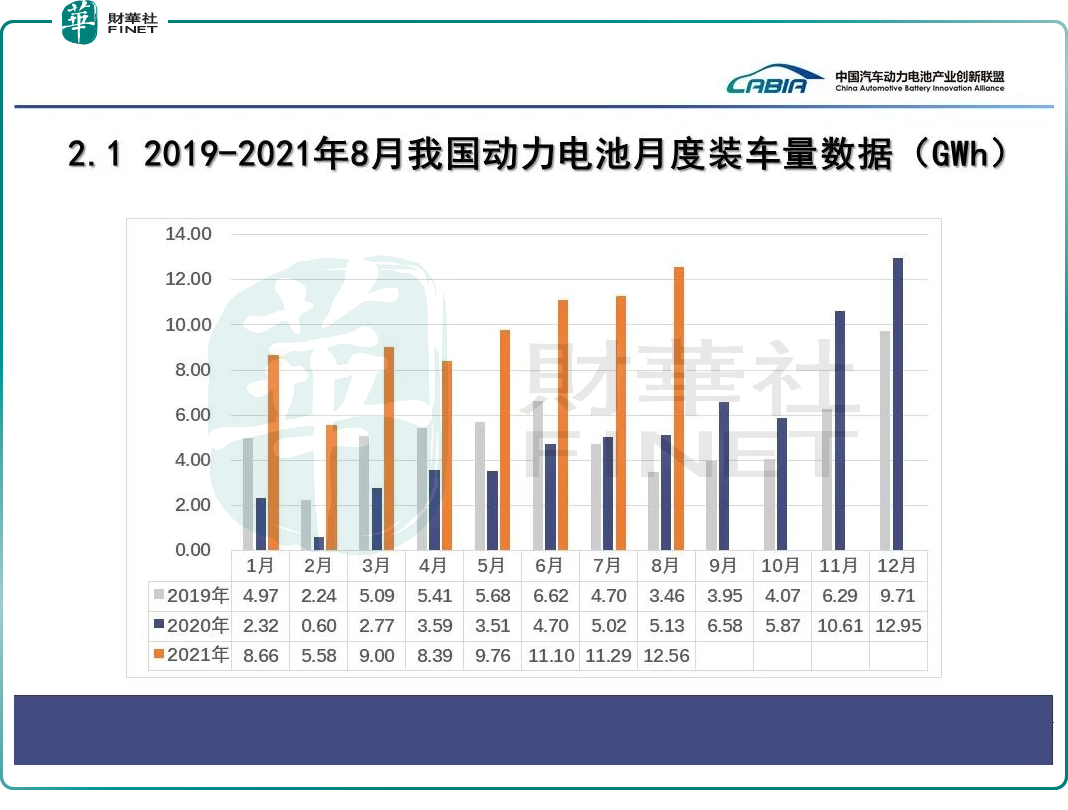

2019-2021近三年我国动力电池单月度装车量数据如下表所示:

2019-2021近三年的装车量数据走势与产量数据走势基本吻合。

具体到不同种类的动力电池,根据中国汽车动力电池产业创新联盟披露的数据,8月份的当月以及累计装车量情况如下表所示:

由上表可以看出,磷酸铁锂电池在8月份的当月装车量数据是超越三元锂电池的,但是1-8月的累计装车量数据还是三元锂电池的装车量处于领先地位。

02 宁德时代与比亚迪的寡头效应加剧,国轩进前三

具体到企业层面,根据中国汽车动力电池产业创新联盟披露的数据,2021年8月国内动力电池企业装车量TOP15如下所示:

宁德时代在8月份的装车量以6.5GWh在排行榜稳居第一,市占率为51.7%,相比7月份的50.1%的市占率,又上升到一个新台阶。

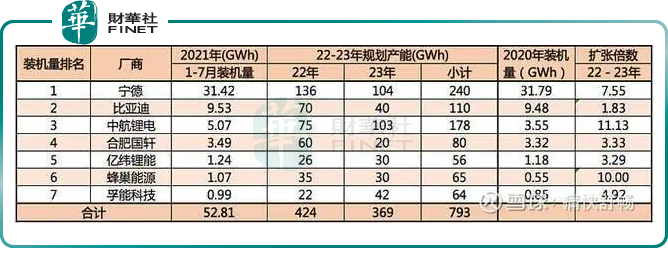

宁德时代是2021年扩张总量最猛的,2021上半年新增投产产能达到了60GWh,预计在22-23年新增规划产能240GWh,预计投入资金超过800亿元,若以2020年31.79GWh装机量的数据为基数,那么宁德时代2022-2023年的扩张倍数为7.55倍。

宁德时代的产能扩建计划在2021年初就已显露频,先是在春节前抛出300亿元新增4个动力电池项目,后在7月推出了高达580亿元的定增,掀起动力电池产能军备赛的高潮,用于新增电池产能的建设。

比亚迪在8月份的装车量为2.4GWh,在排行榜处于第二的位置,市占率为19.1%,相比7月份的16.8%的市占率,提升了两个百分点。比亚迪的动力电池业务呈现蒸蒸日上的态势,2021年1-8月累计装机总量约为18.1GWh,已经超过上年全年的动力电池装机量(9.01GWh)。

比亚迪预计22-23年新增规划产能110GWh,预计投入资金超过400亿元,部分2021年新增产能已经于第三季度投产了,投产速度与宁德时代已经不相上下。

比亚迪在二级市场的表现同样亮眼,下半年经历过140的低谷后,尽管一直有高管、股东的减持的利空,但还是咬紧牙关,一路反弹至300以上,资本市场给予了较高的认可度。

国轩高科在8月份的装车量排行榜超过中航锂电挺进前三的位置,市占率为5.5%,2021年1-8月累计装机总量约为5.1 GWh。

8月23日,国轩高科与越南汽车品牌VinFast签署了电动汽车用LFP电芯研发生产合作谅解备忘录,双方将共同开展LFP电池的研发和生产,在海外扩张方面加紧步伐。

目前,国轩高科在国内共建有8大生产基地,产能扩建方面,预计2021年底产能将达到28GWh(其中磷酸铁锂产能23GWh,三元产能5GWh),其规划到2025年产能达到300GWh。

技术路线方面,国轩高科希望在2022年实现磷酸铁锂电池260Wh/kg、三元电池350Wh/kg的能量密度目标。

在二级市场上,国轩高科2021年以来的最高股价为63.85元,相对于宁德时代的500元,比亚迪的300元,确实有些逊色,老大老二有肉吃,老三就只能喝汤了。不过,随着产能的拓建与海外市场的打开,国轩高科能否挺进新能源百元股的大门,也是挺值得期待的。

中航锂电位于第四的位置,相对于7月份6.8%的市占率下滑至4.9%,但在产能扩张方面,中航锂电卯足干劲,2020年产能为16GWh,预计在22-23年新增规划产能178GWh,扩张倍数为20年产能的11.13倍,预计投入资金超过500亿元。

虽然遭遇了宁德时代的专利侵权投诉这一突发的幺蛾子事件,但在2021年1-8月的累计装机量方面,中航锂电已经达到5GWh,去年同期的这一数字为1.18GWh,增幅惊人,资本进程方面,2022年计划IPO。

脱胎长城汽车的蜂巢能源,超越了亿纬锂能与欣旺达、孚能科技等上市公司,挺进了TOP5。

蜂巢能源为了IPO拼搏扩张产能,从2020年6.5GWh,22-23年预期新增65GWh。努力去实现,长城汽车设定的到2025年实现产能超200GWh的小目标。

蜂巢能源在3月启动的B轮融资计划融资30-40亿元,实际在下半年成功融资100多亿元,远超预期,计划2022年正式启动科创板上市之旅,届时,与中航锂电相比,谁先成功登陆A股,也是一个看点。

亿纬锂能在8月动力电池装机量排行榜的位置比较靠后,要知道,亿纬锂能过去是主打消费电池的,2021上半年, 动力电池的营业收入是38.91亿元,消费电池的收入为26.69亿元,动力电池开始成为公司的核心业务。

在产能布局方面赛跑也在加速,7月22日的官方公告显示,3GWh圆柱磷酸铁锂电池项目、0.7GWh圆柱三元锂电池项目、3GWh方形磷酸铁锂电池项目、4GWh三元方形锂离子电池项目和1.5GWh三元方形锂离子电池项目,投资总额约为24.5亿元。

孚能科技2020年的产能在13GWh,2021年则依托与吉利的合作迅速扩张,22-23年预期新增64GWh,扩张倍数为20年产能的4.92倍。

我们可以看出,基本上各大电池厂商都在加紧步伐,抢占市场,无论是大巨头,还是规模稍小的厂商,产能扩建情况汇总所示:

接下来2-3年里,动力电池市场的两大看点在于:第一,两大巨头宁德时代与比亚迪围绕着磷酸铁锂与三元锂电、以及储能电池的竞争会加剧;第二,动力电池第二梯队的阵营中处于快速扩张期,谁将成为第二梯队的龙头?中航锂电?国轩高科?蜂巢能源?还是亿纬锂能?

作者 慧泽李

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)