9月12日,浙江龙盛(600352.SH)发布公告称,拟参与中国集散控制系统(DCS)龙头企业之一的和利时(HOLI.O)私有化事项。

9月13日,该公司的股价再度大涨6.38%,延续了近期的涨势,报收于15.17元/股,全天成交量放大至28.35亿元,最新总市值为493.53亿元。

和利时有何来头?又能给浙江龙盛的发展带来多大帮助?这是许多投资者非常关心的问题。

浙江龙盛欲参与DCS龙头私有化

浙江龙盛有“染料龙头”之称,早在1999年就将分散染料产量做到了世界第一。2003年,该公司作为第一家染料企业成功在上交所上市,同时也在持续拓展业务范围。2007年,浙江龙盛开始走向海外投资并成功入股印度Kiri公司,随后在2010年联合Kiri收购了德司达公司(Dystar)。这是一家海外高端染料供应商,由巴斯夫,拜耳,赫斯特的染料部门合并而成。

该公司对德司达的收购于2012年完成,收购中公司获得德司达除美国业务之外的全球资产,囊括了固定资产,存货,专利,商标等,这也使得公司染料产能跃居全球第一。

目前,浙江龙盛的核心业务是染料、助剂为主的纺织化学品业务和以间苯二胺、间苯二酚为主的中间体业务。

9月12日的公告显示,该公司董事会会议审议并通过与Loyal Valley Innovation Capital(HK)Limited或其关联方(简称“Loyal Valley Capital”)等共同组建特殊目的公司(简称“SPV公司”)作为收购主体,以现金方式收购和利时自动化科技有限公司(简称“和利时”),参与和利时的私有化交易。本公司拟出资不超过80亿元人民币,同时还将考虑通过其他股权融资及债务融资(如有需要)的方式来完成本此交易。

根据9月10日提交的初步要约提案,拟定交易价格为每股普通股24美元,较和利时2021年9月9日的收盘价19.60美元溢价22.45%。

公告还显示,浙江龙盛和Loyal Valley Capital的最终合作模式、收购价格、投资规模、各自在SPV公司中的股权比例等待各方进一步友好协商后确定,将于向和利时发出约束性报价之前确定最终合作方案,正式签署具体交易文件。

值得一提的是,看上和利时的可不止浙江龙盛这一家公司。

据悉,和利时已于2021年7月20日收到另外一家公司Superior Emerald(Cayman)Limited提交的无约束力的私有化收购要约(以下简称“Emerald要约”),要约的拟定交易价格为每股普通股23美元,和利时董事会正在评估上述要约。

而这家参与报价的公司是由Ascendent Capital Partners以及王常力控制,其中王常力是和利时创始人,已于2013年退休。

此前,和利时还收到由CPEFunds Management Limited、邵柏庆及AceLead Profits Limited组成的买方团发出的收购要约,该要约以每股17.1美元现金收购公司所有已发行普通股,其中邵柏庆是和利时前董事长兼CEO。

和利时有何来头?

和利时这个名字对于普通人而言可能是比较陌生的,但其实这家公司来头不小。

资料显示,该公司创始于1993年,前身是电子工业部第六研究所,于2008年8月在美国纳斯达克上市,股票交易代码“HOLI”,截至2021年3月31日已发行总股本6127.51万股,是一家中国领先的自动化与信息技术解决方案提供商,主要从事自动控制系统产品的研发、制造和服务,业务集中在工业自动化、交通自动化和医疗大健康三大领域。

官网显示,该公司已经在各个领域和行业积累了超过2万家客户,累计成功实施了3.5万个项目,是DCS领域的龙头企业之一。

在中国DCS市场中,中国国产品牌已经可以与外资品牌抗衡,形成一定的替代效应。现在,和利时已经是中国干线铁路、城际铁路列车运行控制系统,及国内城市轨道交通自动化控制系统的主力供应商。

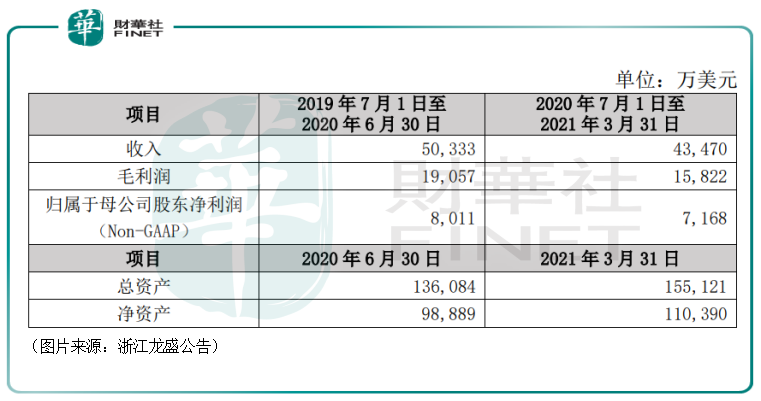

根据和利时公开披露的财务报表,该公司2020财政年度(2019年7月1日至2020年6月30日)实现收入5.03亿美元,实现归母净利润8011万美元;2021财政年度的前九个月(2020年7月1日至2021年3月31日)实现收入4.35亿美元,实现归母净利润7168万美元。

虽然有着龙头之称,业绩也不错,但是和利时在美股市场的表现比较一般,截至9月10日收盘,总市值不足12亿美元。

实际上,与该公司并称为DCS领域龙头的另一家公司中控技术(688777.SH)也上市了,只不过和利时在美股,中控技术在科创板。

2020年,中控技术实现营收31.59亿元,同比增长24.51%,实现归母净利润4.23亿元,同比增长15.81%。

而截至9月13日收盘,该公司的总市值达到了494亿元。

对比和利时、中控技术两家公司的业绩和总市值数据不难发现,在业绩差不多的情况下,和利时的总市值已经被中控技术远远甩在了身后。

这其中的差距和两家公司选择的上市地点有一定程度的关系。

浙江龙盛能得到什么?

关于此次参与和利时私有化带来的影响,浙江龙盛在公告中表示,参与和利时私有化旨在配合公司长远发展的长期战略性安排,公司可以此为契机加强与和利时在技术、业务等领域的合作,加速推动公司工业自动化水平发展,并分享和利时业务成长带来的价值。

众所周知,全球纺织制造产业在我国加入WTO后不断向国内转移,目前中国已成为全球纺织制造中心,且优势巨大。

至少在将来很长一段时间内,中国纺织印染行业带来的染料需求依然会是非常大的。如果浙江龙盛真的能拿下和利时,推动公司的工业自动化水平发展,那么该公司的效率有望大幅提升,利好公司的后续发展。

另一方面,和利时掌握了核心的技术,具有较高的行业地位,其业绩表现也是不错的,但是市值却不那么理想。

自从和利时传出要私有化的消息以来,就有一些投资者猜测该公司可能是要回A股了,而一旦回归A股,那么其市值有望大幅攀升,就像中控技术那样。这或许也是多方角力和利时私有化的原因之一。

结语

从目前的情况来看,浙江龙盛的交易报价相较于竞争对手而言还是比较有吸引力的,但是最终能否成功依然是未知数。

另外,浙江龙盛还表示,公司参与和利时私有化交易的事项,预计需要较长时间,对公司当年业绩不存在影响。

作者:云知风起

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)