北京时间9月15日凌晨1时,苹果(AAPL.US)秋季发布会在加州举行,发布了iPhone 13、iPhone 13 Pro、Apple Watch Series 7和全新iPad mini和iPad。

搭载采用台积电(TSM.US) 5纳米工艺技术的苹果新一代A15仿生芯片、售价按标准容量较上一代有所下降,iPhone 13系列却未得消费者欢心,评说“没有惊喜”,因之前某国内研报言之凿凿声称iPhone 13系列可支持低轨道卫星通讯,但发布会上却只字未提。

可穿戴装备方面只发布了手表Apple Watch Series 7,没有需求量极大的AirPods,也让一部分粉丝倍感失落。

总之,这次的发布会没有市场所期望的“燃点”,所以苹果当日股价高开低走,收市跌0.96%,收报148.12美元,市值2.45万亿美元(约合人民币15.78万亿和19.06万亿港元),仍是当之无愧的全球市值第一,比排名第二的微软(MSFT.US)高出9%,比排名第三的谷歌(GOOG.US)高出28%,是A股第一股贵州茅台(600519.SH)的7.8倍、港股最高市值腾讯(00700.HK)的4倍。

值得注意的是,苹果的市值飙升还是这两年的事,见下图。除了基本面的原因外,欧美宽松货币政策恐怕也起到推波助澜的作用。

最近国际货币政策的风向已有转向迹象,撇除这些外在因素,苹果的基本面还能为高市值撑多久?我们不妨从二十年前说起。

苹果的二十年

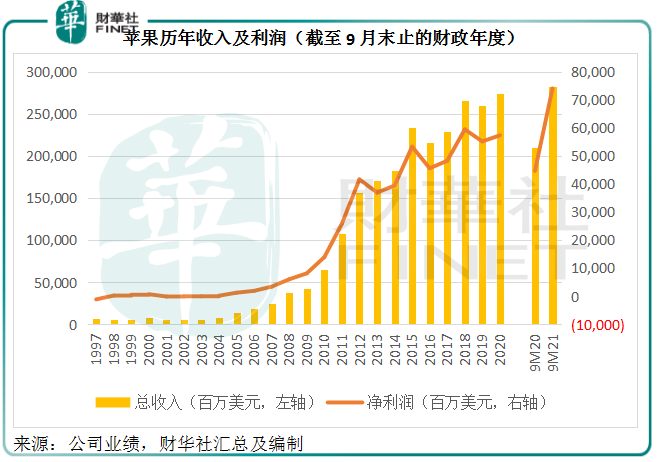

苹果的收入规模突破千亿美元是从2011年开始,那一年的净利润也有85%的同比增幅,达到259亿,库克正是在2011年接替乔布斯担任苹果CEO。

见下图,2011年之后,苹果的收入及利润显著上升,乍一看似乎是库克成就了苹果。但笔者认为,前人的铺垫才是关键。

库克前任乔布斯的传奇故事,大家耳熟能详,在此不赘述,我们用数据说话。

1997年,苹果正处于风雨飘摇的时候,收入同比下降28%,净亏损高达10.45亿美元,主打产品仍是1984年首次推出的麦金塔(Macintosh)系列。

1998年,创始人之一乔布斯因为苹果收购其后来创业的NeXT而回归,任临时CEO。经过当年大刀阔斧的重组和引入新品,当年苹果的收入虽然下降了16%,但实现扭亏为盈,产生利润3.09亿元。

在此之后,MacBook、iPod、iTunes等陆续推出,成为苹果的多元产品线。

2007年1月,iPhone面世,为苹果后来卖座的硬件和软件产品组合奠定基础。

2007财年,Mac、iPod和其他音乐相关产品服务、iPhone相关、周边和其他硬件服务、软件服务的收入占比分别为42.96%、44.99%、0.5%、5.25%和6.28%。

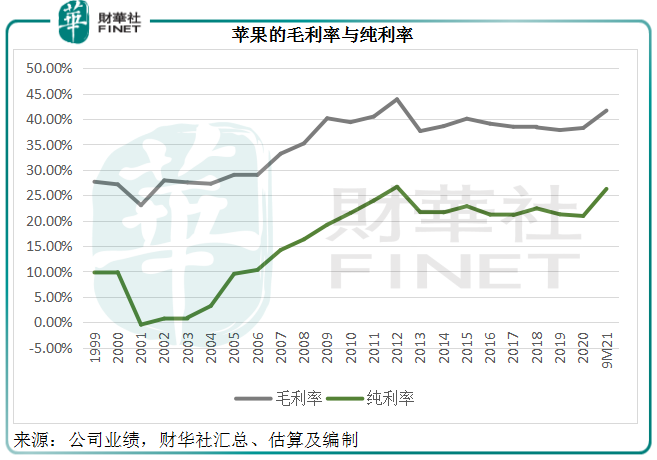

到2010年库克接任前夕,苹果已大致形成当前Mac、iPod和其他音乐相关产品服务、iPhone相关、iPad相关、周边和其他硬件服务、软件服务的重要业务部门,收入占比分别为26.79%、20.27%、38.6%、7.6%、2.78%和3.94%——可见iPhone已是收入担当。这一财政年度,苹果的毛利率为39.38%,纯利率为21.48%。

见下图,乔布斯执掌时的苹果,毛利率和纯利率为陡峭的斜线,反映增速极高,而到2011财年至2020财年期间,苹果的毛利率和纯利率大致持平——谁是真英雄一眼可辨。

当然,这可能也包含公司利润率见顶,智能手机竞争激烈以及全球整体电脑需求收缩等因素。

苹果的近几年:服务重要性提高

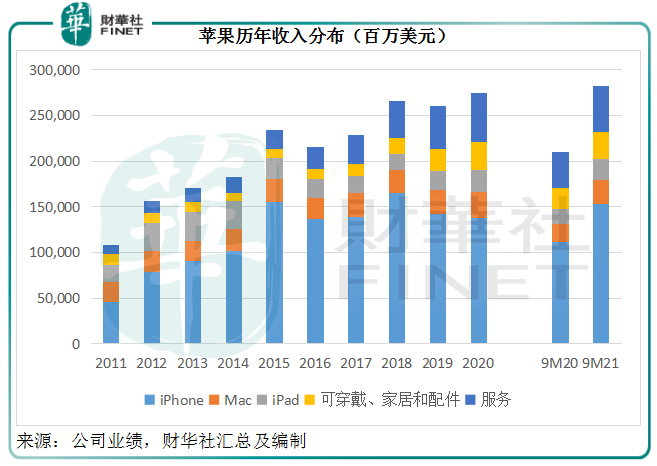

2011年之后,iPhone一直是苹果的业务支柱,见下图浅蓝柱。不过最近几年,随着网络基建的升级以及互联网科技的发展,可穿戴、智能家居和配件的收入占比有所提高。

另一方面,苹果硬件产品和软件产品的用户急增,大大促进了其内容和线上服务及开发社区的发展,所以近五年,服务收入增长最为显著,从2016年的243.5亿美元扩大至2020年的537.7亿美元,增幅为1.2倍。

到截至2021年6月26日的9个月,服务收入同比增长27.87%,至501.48亿美元,占总收入的17.75%,而毛利占比却达到29.6%,毛利率比产品毛利率高出33.79个百分点,达到69.45%。

根据苹果年报的定义,服务包括公司广告、苹果的保养维修服务、数字内容和其他服务,也包括地图、Siri和免费云服务以及苹果TV+服务的递延估值(这些都捆绑在特定产品的售价中)。

逻辑很简单:用户持有苹果设备,对订阅服务自然产生需求,服务的价值就越高。所以,服务与硬件之间互为关联,产品好了,服务需求自然上升,收入也得到提高。

更为重要的是,苹果的硬件产品筑巢引凤,吸引了大批用户和APP开发者,苹果通过应用商店抽成坐享其成,这正是其服务业务毛利率如此丰厚的重要原因。

苹果的下个十年怎么看?

但是,世事往往难全其美,树大自然招风。

苹果和谷歌商店遭遇反垄断调查,近日苹果作出适当让步,自2022年初起允许部分内容相关服务的APP直接跳转至服务供应商的网页,这包括Spotify和Netflix等媒体应用。

但这些让步并不包括热门游戏APP。最近苹果与游戏开发商Epic的争端引起关注,早前Epic自行提供更便宜的支付方式,招致苹果将其应用下架。

苹果和谷歌利用对应用商店的控制来排挤对手,并向开发者抽成,已引起监管当局的关注,除了欧美等国外,近日韩国成为首个立法允许手机用户直接向APP开发商支付费用的国家。既有此先河,未来将有更多国家作出类似举动,苹果恐怕难以轻易地通过应用商店享有如此高的服务收入和利润。

另一方面,在智能手机领域,苹果面对的竞争也不小。

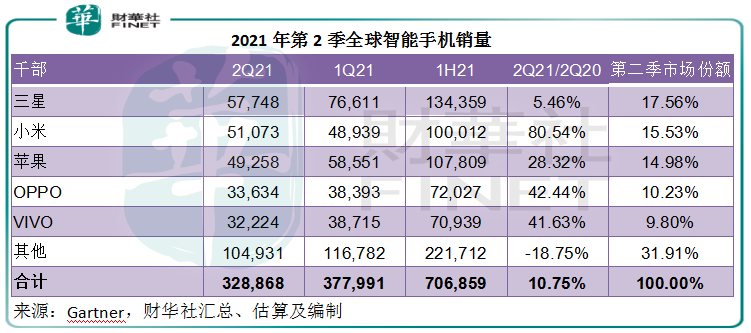

调研机构Gartner的数据显示,2021年第2季全球智能手机销量同比增长10.8%,至3.29亿部,如果不考虑疫情对供应链的影响,增幅为10.2%。

其中,苹果的手机销量同比增长28.32%,至4925.8万部,市场份额按年提高了2.1个百分点至15%,但排名却由上年同期的第二下滑至第三,主因小米(01810.HK)大幅投资零售渠道以及与通信服务供应商合作,大力发展亚太区以外的全球市场,期内智能手机销量显著增长80.5%,市场份额由2020年第第二季的9.5%跃升至15.5%,取代了苹果全球第二的位置。

此外,中国的其他智能手机供应商OPPO和VIVO增长也十分惊人,第二季年增幅分别达到42.4%和41.6%,显著高于苹果。

苹果降低iPhone 13的定价基准,可能正是基于来自这些高性价比厂商的竞争,但降价恐怕会影响到毛利率的表现。

综上所述,苹果的下一个十年前景不太乐观,硬件——产品方面将面对更多新经济企业以及新兴市场厂商的竞争,软件——服务方面则可能被放在监管的显微镜下细察,而且目前该公司身上已背负来自多国的反垄断调查,或涉及数以百亿计的罚款,苹果恐怕难以维持现有的业务和利润优势。

毛婷

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)