中秋节假期,全球投资者都不淡定。

在A股缺席下,全球股市大跌。假期两日,恒指累计下跌699.22点,9月21日收市前稍微拉升,收市升122.4点,报24221.54点;隔夜美股三大指数跌逾1.7%,见下表。

美国财长耶伦敦促尽快解决联邦债务上限问题,警告债务违约将引发一场历史性金融危机,导致利率飙升和股市暴跌。

另一方面,美联储“收水”也迫在眉睫。

美联储对上一次加息始于2015年12月,当时美联储的资产规模为4.5万亿美元。到2019年8月开始第一次减息(结束加息周期)之前,资产规模缩减至3.8万亿美元。

2019年8月开始的扩表持续时间因为疫情而延长。到2020年3月初,美联储的资产规模为4.24万亿美元,较2019年8月扩大了11.6%。

2020年3月,疫情在美国蔓延,美股急跌,触发多次熔断,3月3日,美联储两度下调联邦基金利率,并实施量化宽松政策,到3月下旬,将买债规模时间延长为无限期,为市场提供无限流动性,扩表速度大大加快,也造就了美股连创新高的奇迹。

到2021年9月15日,美联储的资产规模已到达8.45万亿美元,是去年3月初泵水前的一倍。短短一年半,为市场泵水逾4万亿美元,难怪美股市场总市值能在九个月内大涨9.1万亿(或16.3%)、在不到两年大涨18.3万亿(或39%),至65万亿美元。

试想,财政部债务上限告急,长端债券利率有上升压力;央行方面,无限泵水的日子快将结束,对短期利率也形成上升预期,整体影响是利率曲线上提,资金成本上升。

资金成本增加,同时股市屡创新高意味着潜在回报空间缩小而风险上升,获利资金自然选择出走股市,而流向风险较低、回报改善的国库债券。美股回调风险加大,美股高高在上的日子可能到头。

此外,有外资机构担心国内一些房企的债务问题,可能会引发信用评级的下调。所以预期国际资金成本增加而令资金转向,外加对信用问题的忧虑,应是港股下跌的原因。

大家应该留意到,9月20日跌幅最让人心痛、量能最大的还是地产股和金融股,地产股下跌的原因大家都知道,在此不累述。中国平安(601318.SH, 02318.HK)为首的大型保险股,以及以招商银行(600036.SH, 03968.HK)为首的优质银行股大跌又是为什么?

平安为何下跌?

中国平安、中国人寿(601628.SH, 02628.HK)和中国太保(601601.SH, 02601.HK)于9月20日曾一度蒸发市值逾千亿港元,其中尤以中国平安跌势最惊人,单日低见49.90港元,到9月21日更一度跌至49港元。

一些房企的信用问题,或引发平安港股股价的急跌,虽然平安在回复媒体提问时曾提到没有市场所关注的房企敞口,但市场仍对其介入华夏幸福(600340.SH)、不断增加房地产投资感到不满。

2021年上半年,平安对华夏幸福相关投资资产进行减值计提、估值调整及其他权益已调整金额达到359亿元(单位人民币,下同),对其税后归母净利润的影响约为208亿元,市场或担心,平安增加的涉房敞口说不定还需要计提更多减值。

笔者汇总了一下平安在2021年上半年业绩中已列示的涉房资产账面值,其中包括投资性物业666.17亿元,占其投资组合的1.8%;债券计划中的不动产资产规模881.5亿元,大约占其投资组合的2.34%;联营和合营公司中的房地产相关股权投资合计账面值362.7亿元;三项合计约1910.37亿元,大约占其投资组合资产总值的5%,这还不计及涉房的债权投资、股权投资(若有的话)。

根据平安人寿9月中旬发布的公告,上海来福士广场等6个商用物业项目将使用其保险资金进行投资,合共出资额或为261.11亿元,相当于其寿低、寿高组合净资产值的2.98%,可能在下半年入账到平安的业绩中。

以此来看,中国平安的涉房敞口不小,但值得注意的是,其他大型保险企业的涉房资产也不少。

国寿截至2021年6月末的投资性房地产金额为133.67亿元,占投资组合的0.3%,该公司没有披露债券、债权型金融产品和股票等权益类投资中房地产的金额和占比有多大,但考虑到其长期都有该行业相关的资产配置,敞口应该会有。

另一方面,国寿的长期投资中也不乏房地产企业的身影,其中包括联营公司远洋集团、合营公司大悦城等,笔者估算,涉及房地产的联营公司和合营公司账面值或达到1135.76亿元,相当于其投资资产总额的2.8%。

中国太平截至2021年6月末的投资性房地产金额为76.73亿元,笔者估算出非公开市场融资工具中的不动产投资金额为713.57亿元,包括物流地产临港普洛斯、上海瑞永景房产在内的联营和合营公司涉房资产总额或达109.48亿元,三项合计为899.78亿元,相当于投资资产总额的5.1%,还不包括未提及的涉房股权和债权投资(如有的话)。

所以,平安的被唱空有点无奈,也有点无稽。9月21日中秋节收市前夕,平安尾盘突然拉升,收市升2.43%,收报52.60港元,市值9615亿港元。

银行股为何下跌?

9月20日,招商银行引领一众内银股大跌。

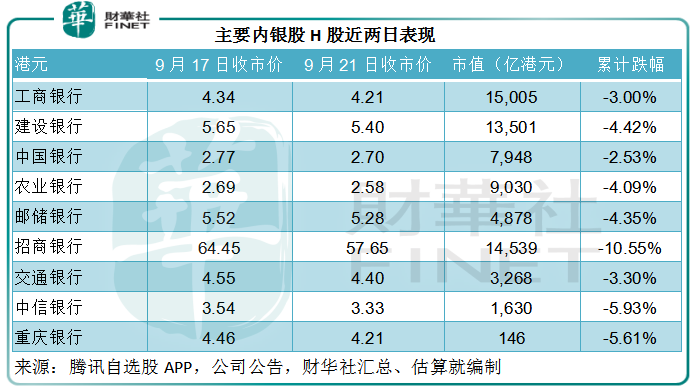

其中招商银行的跌幅最惊人,两天累计下跌10.55%,其次为中信银行(601998.SH, 00998.HK)和重庆银行(601963.SH, 01963.HK),两日跌幅分别为5.93%和5.61%。

除了中行(601988.SH, 03988.HK)和工行(601398.SH, 01398.HK)分别累跌2.53%和3%之外,其余三大行建行(601939.SH, 00939.HK)、农行(601288.SH, 01288.HK)和邮储银行(601658.SH, 01658.HK)两日跌幅均在4%以上,见下表。

房地产的信用问题,自然会影响到银行股,市场对银行股信心下滑是引发银行股下跌的主要原因。

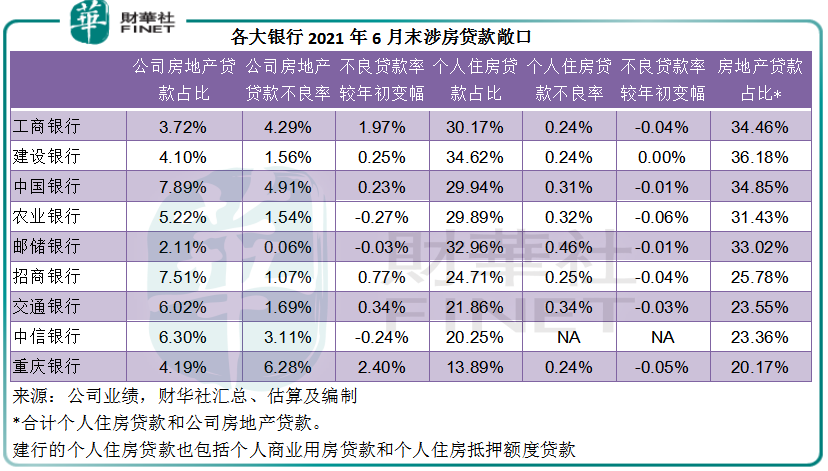

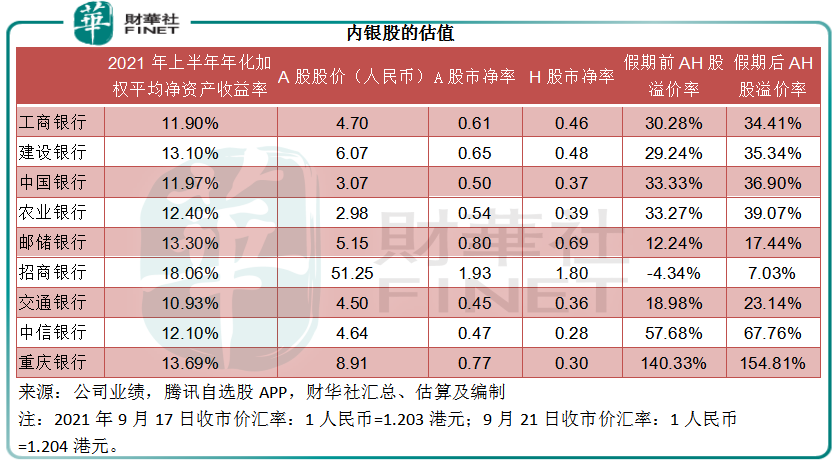

截至2021年6月末,招商银行包括个人住房贷款和公司房地产贷款在内的涉房总贷款额占比为25.78%,低于五大行,但它还是挨跌,主要因为其估值相对较高,H股市净率达到1.80倍,远高于其他银行,从估值表中可见,其他银行的现价均未达净值。

另外一个原因是公司的房地产贷款占比最高,达到7.51%,仅次于中行的7.89%。

当前部分房企的信用问题,首当其冲会影响到其他房地产企业(骨牌效应:影响对整个行业的信心),房企贷款风险暴露的可能性也最高,所以房企贷款占比最多意味着未来不良率可能会提高。事实上,招商银行上半年房企贷款不良率已经上升了0.77个百分点,涨幅算得上前列,见下表。

此外,该表还提供更多信息:工行的房企贷款占比相对较低,但是不良率上升幅度却很高,由年初时的2.32%上升至2021年6月末的4.29%,风险暴露的时间貌似在加速;重庆银行的房企贷款不良率最高,达到6.28%,涨幅更达到2.4个百分点,它的风险尤其值得注意,这也是股价下跌幅度较大的原因。中信银行的十大头部客户中,有一半是房企,也需要特别留意。

假期后的银行股A股该怎么看?

2021年9月22日(周三)为港股假期,但A股将开市。

9月20日晚美股大跌,但在尾盘有拉升动作,收复了部分失地,似稍见乐观。但市场将注视9月21日-22日美联储议息会议对买债规模和时间表的启示,另一方面,对于财政部债务上限的博弈,终归会有结果。这些消息将左右全球资本市场的短期震荡。

但长远而言,资金撤走应是大势,对美股的影响更是如此。港股市场受到外围资金影响要比A股大,所以外资走向对其影响更大。

相对来说,A股走的是独立行情,受以上因素影响的国际游资,对A股表现所起的作用会有,但应该不如港股大。换言之,假期影响全球股市表现的因素中,内地房地产市场发展的因素对A股的冲击可能更大,为房企提供资金的银行股正体现了这一因素。

见上表,假期期间港股大跌之后,内银股的A股溢价率已大幅上升,但从港股尾盘的拉升来看,市场信心似乎有所恢复,且看看未来几个小时,对国际资金(影响信心)、房地产企业相关的消息(基本面)以及其他国内重要经济指标、行业消息是否乐观,A股的走向将由此决定。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)