我国男装龙头企业海澜之家(600398.SH)在2021年半年报中称,除了疫后消费复苏,国内的服装业同时迎来国货品牌崛起和线上渠道革新的新格局和新趋势。

然而,海澜之家所处的男装市场已逐渐步入成熟期,行业增速自2012年以来呈下滑趋势,企业要实现增长也就更加艰难。

换言之,男装行业挑战和机遇并存,企业若没有硬实力,将面临着产品销售量增长放缓,利润被挤压的风险。对于海澜之家来说,不进则退,向上行进需走强产品、强渠道和多元化路线,做男装国货的“安踏”。

“男装之王”来之不易

海澜之家在2002年创立,相比1989年成立的九牧王(601566.SH)和1990年诞生的七匹狼(002029.SZ)等老牌企业,海澜之家“还非常年轻”。

数据显示,海澜之家这位“小弟”是老牌男装企业们不可小觑的后浪。

成立当年,海澜之家的创始人周建平远赴东京,目的就是学习日本服装巨头优衣库的成功之道。回国后,“学有所成”的周建平就开始按照优衣库的经营模式要打造“男人的衣柜”,他认为男人的钱也和女人的钱一样可以挣到。

为此,周建平通过对优衣库模式进行消化和改造,创建了一套属于海澜之家自己的模式。运营模式上,海澜之家与供应商联合设计产品,产品生产则由供应商生产。同时采用“可退货为主,不可退货为辅”的采购模式,以掌握产品设计主导权。很明显,海澜之家的目的是激发供应商提高设计生产水平、保障产品品质的积极性。

在下游,海澜之家建立了“类直营”模式,销售由加盟商负责,公司只负责供应链与销售终端的管理。这种借助加盟商资金扩张、保证对门店管理和产品控制的模式,以及大众化路线(布局以二三线城市为主),使海澜之家快速占领市场。

今年6月底,海澜之家门店数量达7446家,远高于第二名九牧王的2703家;上半年,海澜之家营收101.35亿元(+25%),净利润16.5亿元(+74.19%),业绩稳健增长。

市值方面,海澜之家目前的市值为322亿元,仅次于安踏(4025亿港元)、李宁(2381亿港元)和波司登(696亿港元),位居中国服饰集团前四名。

从这些数据看,海澜之家是国内男装市场绝对的龙头。一家品牌企业能将7000余间门店覆盖至全国各地,证明男装市场还是“有矿可挖”。

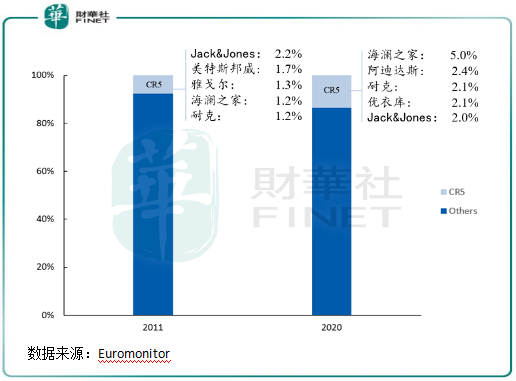

从市占率看,海澜之家也没有让投资人失望。根据Euromonitor数据,海澜之家2020年在我国男装的市场份额中高居榜首,为5%,较2011年上升3.8个百分点,同时是第二名阿迪达斯市场份额的逾一倍,还将其当年的“恩师”优衣库的市场份额给压下去了。

以上这些成绩固然重要,让海澜之家从一个无名之辈走上行业宝座,打响了品牌声誉,在众多消费者心中打下了烙印。

但正如前文所指,当行业增速下滑,行业新格局和新趋势快速来袭,没有哪一家企业能选择“躺平”就能高枕无忧。近年来红得发紫的体育服饰领域亦是如此,安踏、李宁凭借扎实的品牌基础,不断向多品牌矩阵和高端产品进军,并在国潮崛起的趋势中抓住了机遇。

上半年,安踏营收破220亿,李宁营收破百亿,增幅远超海澜之家,已完全摆脱疫情带来的负面影响。而同期,海澜之家的营收和净利润均还未恢复至2019年同期水平。

另一方面,与过去两年安踏和李宁股价成倍飙升相比,海澜之家股价2015年下旬以来震荡走弱,累计跌逾6成。

实际上,海澜之家成功的光环下亦有些许隐忧,这主要体现在几个方面:

1)作为重渠道,轻研发的公司,海澜之家近些年来的产品迭代缓慢,“中年”、“爸爸装”的标签有待撕掉。随着新生代消费者的审美和品味逐渐发生变化,海澜之家固有的品牌形象略显过时。安踏和李宁这两年来发力高端产品,其中国潮产品卖出了好价钱,且成功圈粉,而海澜之家则没有搭上国潮的快车;

2)产品矩阵有待完善,主品牌海澜之家一直是支撑其增长的大头,在当前消费者偏好更趋多元化的今天,一家成功的服装企业需要有丰富的产品组合开劈新增长极;

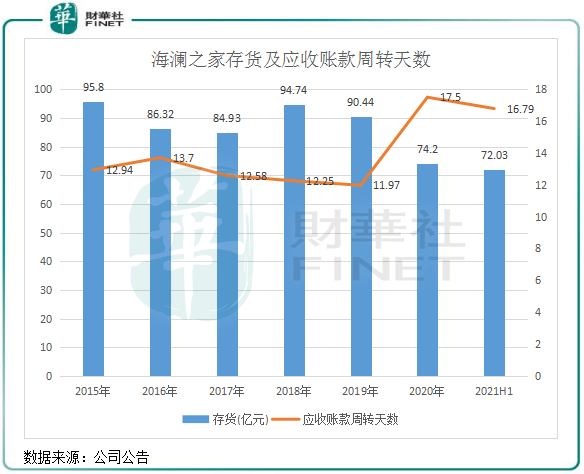

3)可退货、类直营模式存在的弊端逐渐显现,造成存货水平高企、库存周转较慢,这也成为不少投资人对其望而却步的原因之一。

2015年以来,海澜之家的营收增速骤降,2015年-2019年营收复合年增速仅为8.5%(疫情冲击的2020年不纳入统计),远低于2010-2014年期间80.3%的复合年增速。

显然,海澜之家不能固步自封,这十几年来的成绩只能回味,不代表能一如既往的获取。要在行业大变局的今天重新迎来第二春,海澜之家革新的脚步不能停,不然其角色也会沦为被后浪拍打的前浪。

那么,海澜之家变革的成效如何?

多品牌策略待增强

在2015年及2016年,李宁和安踏逐渐走出库存危机后分别提出“单品牌、多品类、多渠道”和“单聚焦、多品牌、全渠道”的发展战略,前者成功进行品牌升级,并在2018年借助国潮先机大放异彩;后者通过品牌收购步伐确立了世界级多品牌集团的地位,稳居中国运动集团第一把交椅。

李宁和安踏“王者回归”,离不开产品矩阵的打造和产品力的提升,以寻求产品溢价,这也是两者能实现超越行业增速、份额显著提升的推动力。

实际上,海澜之家在2017年-2018年也开启了战略大升级之路,目标是在稳固主品牌的基础上推进多品牌策略、多品类开发和全渠道布局。

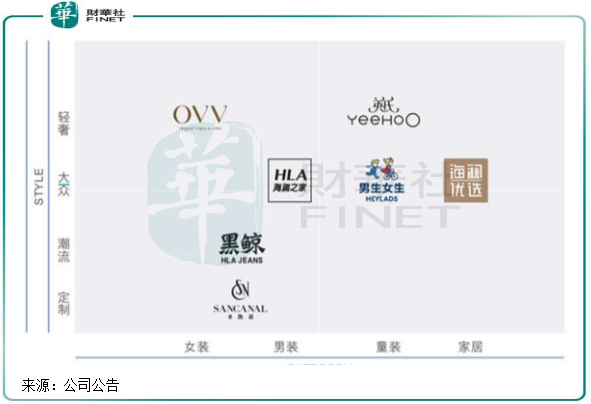

一、品牌定位的转换:从“男人的衣柜”升级为“一家人的衣柜”。男人的衣柜,其实一年逛一两次就够了,显然逐渐饱和的大众男装市场不易支撑起一家服装企业走向世界级企业的野心。

因此,海澜之家在其“衣柜”里分别挂起女装、童装、职业装,甚至涉猎到家居生活品牌,扩展成为“一家人的衣柜”。

2017年,海澜之家一口气创立了三个子品牌。品牌一:潮流运动鞋服品牌黑鲸,定位为泛90后的城市新青年,将产品划分为运动、街头、派对三个系列,意味着海澜之家正式进军体育运动服饰领域;

品牌二:OVV品牌,以职场女性生活情景为设计出发点,面向28-48 岁的现代都市时尚女性;

品牌三:AEX品牌,定位“科技新男装”,不过该品牌在2019年及以后的年报中只字未提。

同年,海澜之家入股婴童用品品牌英氏(YEEHOO);并增资控股儿童品牌男生女生52%股权,该品牌目标群体为0至16岁的孩子,海澜之家还在2019年将该品牌持股比例增至66.24%,成为该品牌的控股股东。

2018年,腾讯00700.HK)以25亿元入股海澜之家,双方拟打造一个对标无印良品的家居品牌“海澜优选生活馆”。

至此,从产品矩阵看,海澜之家成功升级为“一家人的衣柜”。但从经营成果看,海澜之家这种多品牌策略未能走上安踏和李宁的成功路线,焕发第二春还有待时间验证。

在过去几年的年报中,除了主品牌海澜之家系列和定制职业装圣凯诺,海澜之家将2017年以来探索的其他系列品牌计入“其他品牌”中。从营收看,其他品牌增长迅猛,由2018年的3.77亿元飙升逾3倍至16.06亿元,今年上半年则增长35.9%至9.54亿元,成为拉动公司整体营收的驱动力。

海澜之家未详细披露各其他品牌的经营数据,只披露了男生女生品牌及英氏品牌的财务信息。今年上半年,该两个品牌合计营收为5.59亿元,占其他品牌合计营收的近6成,不难看出童装是海澜之家主品牌和圣凯诺之外的重大业务。但财报显示,公司入局童装业务两年半以来依然未能扭亏,两年半时间,这两家童装品牌业务亏损额合计约3.36亿元。

综上看,海澜之家其他品牌培育效果仍待观察,不过对于增长天花板较为明显的大众男装市场来说,多品牌布局对海澜之家主品牌形成了有效的补充。其他品牌有待形成规模效应,从而实现盈利。

二、产品力有待提升。海澜之家做渠道并不比安踏和李宁差,在推广渠道上签约了周杰伦、林更新等明星,给海澜之家带来了一阵“高级感”。同时赞助电视剧《三十而已》、《奔跑吧兄弟》等电视剧和节目,并加强IP合作,激发消费者品牌认同。

但在新格局和新趋势不断演化的今天,渠道“一个巴掌拍不响”,还要有强产品作为后盾。

海澜之家在这些年快速扩张过程中忽略了对原创能力的打造,2018年以来研发费用率不超过0.5%,2020年的研发费用仅为8336万元,仅占总营收的0.46%。而安踏和李宁近几年研发费用率均超过2%,强研发成为中高端产品畅销的关键。

加码多品牌策略以来,研发对于海澜之家就显得尤为重要,过去几年未能抱住国潮之风是海澜之家未能展露头角的原因之一。近期,海澜之家表示,“研发投入将指数级增长,预计会是3倍、4倍,产品附加值会越做越多”。今年上半年,海澜之家有意加大了研发投入,期内研发费用为5118万元,同比增长118%,原因是“用于打造更多极致单品”。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)