與眼科賽道一樣,口腔醫療也迎來了市場增長迅速的發展階段。口腔賽道之所以迎來東風,根本原因是人們在支付水平的提升下,誰能忍受牙疼的痛苦和丢掉美觀?

根據天眼查數據統計,今年上半年,我國口腔一級市場一共發生超過30起融資事件,融資總額超過50億元,為歷史之最。

二級市場上,有著「牙茅」美稱的通策醫療(600763.SH)2019年以來成為牙科界的大牛股,股價累計飙升逾5倍,漲幅甚至超過了愛爾眼科(300015.SZ)。

在通策醫療之後,不少知名口腔品牌加速了上市進程,擴張的野心展露無疑。7月中旬,瑞爾齒科流血申請港股市場IPO,旗下超過100家口腔診所及醫院的規模也未能讓其扭虧;

9月初,中國口腔醫療在經歷三次「敗仗」後仍未放棄上市夢,第四次向港交所遞交了招股書,但其過去三年增收不增利的成績單也略顯尷尬。

緊隨瑞爾齒科和中國口腔醫療其後,一家紮根於浙江省的中高端民營連鎖口腔品牌企業也追上了風頭,於9月27日在港交所遞交了招股書。這家企業名為「牙博士口腔」,其將廣告打到了地鐵、公交等各個渠道,相信很大部分人對該品牌耳熟能詳。

在新一輪資本相繼湧入之下,各家機構都想通過快速跑馬圈地當上牙科界的「大哥大」,意圖瓜分這個千億級的大市場。但這可是一份辛苦活,牙醫資源的爭奪、對外復制能力、成本控制等都是擺在這些企業面前的挑戰。

那麽,在此番資本市場衝刺戰中,牙博士的成色如何?

擴張與增長,牙醫成關鍵?

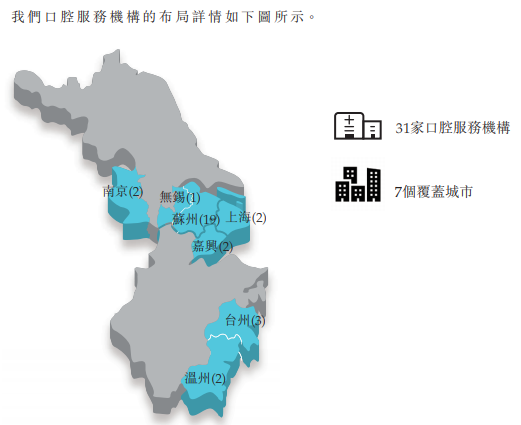

就2020年總收入而言,牙博士是華東地區規模最大的中高端民營連鎖口腔服務提供商和第二大民營口腔服務提供商,業務主要集中在浙江地區。

牙博士的大本營與通策醫療的根據地幾乎重合,通策醫療今年上半年有9成收入都來自浙江。而中國口腔醫療發源於溫州,旗下醫院也是主要佈局於浙江。由此可見,浙江為主的華東地區是口腔品牌主要交戰地,是競爭最為激烈的地區之一。

與其他口腔品牌一樣,牙博士分為幾大業務:種植服務、正畸服務以及綜合口腔服務,今年上半年該三個業務收入比重分别為45.3%、20.6%及34.1%。

近些年來,牙博士在其大本營華東地區加速擴張和滲透。截至公司遞表日期,其口腔服務機構為31家,較2018年增長了8家。未來三年,牙博士計劃在江浙、安徽和上海四地新增43家口腔服務機構,加速向周圍擴張。

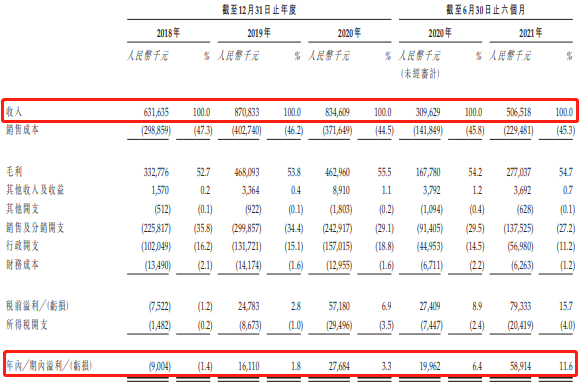

穩步的擴張也讓牙博士的經營數據和財務數據得到進一步增長,自2018年初至2021年6月底,牙椅數量從230張增長至452張,增長率為96.5%;2018年-2020年,服務的患者數量以27%的年復合增長率增長,公司總收入復合年增速為15%。

淨利潤方面,牙博士2019年開始扭虧,2019年-2020年分别盈利1611萬元、2768.4萬元,2021年上半年盈利5891.4萬元,同比增長近2倍。

對於口腔品牌來說,要實現對外復制和擴張,除了要有資金實力外,還要有強大的商業擴張能力,而國内稀缺的牙醫資源成為口腔品牌在爭奪戰中勝出的核心因素。數據顯示,中國每1萬人口擁有牙醫人數僅約為2名,遠低於其他發達國家,如歐洲約為8名,美國約為6名。

口腔行業具有很強的忠誠度,且亦是高度專業的行業,好的牙醫依靠口碑可獲得不少的客源。如果擴張過快,在牙醫供需緊缺的背景下很容易造成消化不良的症狀,所以擴張與牙醫數量和質量掛鈎。

通策醫療近些年實現快速擴張,很大程度上是因為具備了自身培養牙醫的能力,同時也能跟各大院校合作招聘牙醫。早在2019年時,通策醫療的牙醫數量就超過了1000人,牙醫與牙椅比例約為0.63:1,牙醫質量和服務成為了通策醫療不懼怕外省品牌競爭的一大原因。

截至遞表日期,牙博士牙醫數量為373名,平均從業年限為6年,牙醫與牙椅比例約為0.83:1,表明牙醫資源配置較佳。此外,牙博士的人才培養體係較強,為日後擴張奠定了基礎。公司通過設立牙博士教育委員會、超級醫生小組制、内部講師培養機制、與醫學院的外部合作等方式培養牙醫人才,目前其34.6%的留職率高於行業水平。

今年上半年,牙博士客戶復購率為49.1%,呈逐年上升趨勢。牙醫的質量和培養能力以及客戶復購率提升,均表明了牙博士的牙醫隊伍成為其過去能實現業績增長以及未來對外擴張的關鍵。

挑戰中尋找新機遇

與瑞爾齒科一樣,牙博士也將自身定位為中高端口腔服務商,其口腔服務的價格高於大多數公立醫院及口腔服務行業的部分其他私立醫院及診所。

那麽,作為重資產行業,深耕經濟較為發達的華東地區的牙博士盈利能力如何?

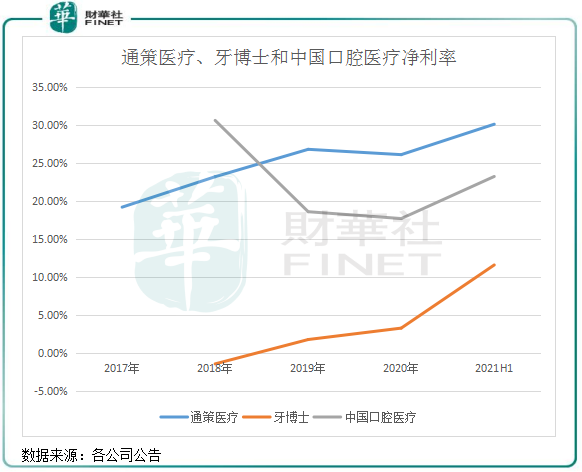

實際上,除了行業龍頭通策醫療(採取的是醫院模式),其他口腔連鎖品牌企業在盈利能力方面並沒有特别突出。醫院盈利周期長、以牙醫為主的員工成本高昂以及營銷費用居高不下成為不少口腔連鎖品牌企業實現規模擴張的「攔路虎」,而集中式的規模效應是口腔品牌企業提升盈利能力的重中之重。

2018年以來,儘管牙博士淨利率逐年上升,但始終未超過15%,遠不及通策醫療和中國口腔醫療。這說明,牙博士業務規模在逐步擴張之際,盈利能力依然具有很大提升空間。

而作為中高端品牌,種植牙和正畸的價格並不低,所以牙博士的毛利率在業内處於較高水平。2018年-2020年,牙博士的毛利率分别為52.7%、53.8%、55.5%,2021年上半年毛利率為54.7%,均高於通策醫療和瑞爾齒科同期的毛利率,略低於中國口腔醫療同期毛利率。

但牙博士依然存在毛利率高與淨利率低並存的問題。

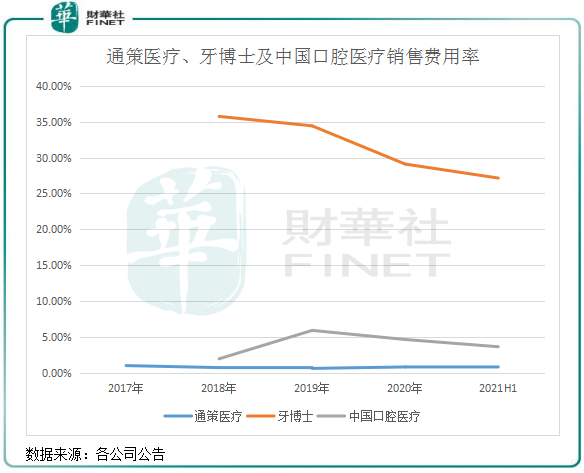

這或許與牙博士為提升品牌影響力而不惜重金投入市場營銷有關。2018年以來,牙博士的銷售費用在2億-3億之間浮動,銷售費用率率均超過25%,已處於行業内最高水平之列。而同期通策醫療依靠較強的品牌力每年只投入不足2000萬元用於市場推銷,銷售費用率不足1%。

通策醫療作為口腔市場龍頭企業之一(規模僅次於拜博口腔),其品牌知名度和品牌影響力是牙博士無法比擬的。所以可以這樣理解,在以江浙地區為主的華東地區因來自通策醫療等競爭對手的壓力,牙博士為搶奪流量而重資加碼廣告投放,因此壓縮了其利潤水平。

通過電商和官網等線上渠道的大量投入,牙博士也有所收獲。2021年上半年,來自線上的客戶數量接近9000人,佔比升至41.2%,較2018年提升10.9個百分點。同時,牙博士通過大型活動和慈善活動以及舉辦各種活動大大營銷戰,對引流起到不錯的成效。

此外,牙醫作為專科醫院核心資源供小於求,價格昂貴,逐年上漲的薪資對牙博士造成一定成本壓力。2018年以來,公司以牙醫為主的銷售成本項下的員工成本均超過億元,佔銷售成本比重整體呈上升趨勢。而公司的牙醫數量僅為300餘人,加上護理人員及客服人員總計約1000人,可想而知以牙醫為主的員工成本對公司帶來的壓力之大。

牙博士在招股書中也表示,通過提供具競爭力的薪酬來激勵有價值的僱員留在公司。

如何綁定優質口腔醫生與公司一同發展,如何控制人力成本尤其是醫生成本,構成了牙博士擴張的挑戰因素。不難看出,為了保持業務規模增長,牙博士在對吸引牙醫留職和牙醫培養方面下了不少功夫,並通過高昂的營銷費用來支撐其近幾年的穩增長。

在未來激烈的市場競爭中實現三年高達43家口腔醫療機構的落地,牙博士如何擴建牙醫團隊,並控制成本開支,從而實現利潤的持續增長,這是一項不小的挑戰。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)