我们在上一篇文章《“难辨成色”的动力电池概念股(上)|压力亦是希望,德赛电池进入业绩验证期?》对德赛电池近期在二级市场表现不佳的现状进行了分析,其实,野马电池与德赛电池颇为相似,二者整体节奏近来都是在下跌,虽然带着电池二字,却不是动力电池那一路的。

野马电池2021年4月12日上市首日当天收盘价为25.05元,7月8日收盘价到达最高点47.16元后,便进入缓慢的下行通道,9月29日的收盘价为27.19元,相比最高点,跌幅高达42.34%。当下的野马电池有点儿像条脱了缰的野马,“有些失控,狂跌不止”。

野马电池创建于1992年,1996年转制为宁波市力达电池有限公司,2002年9月更名为浙江野马电池有限公司,系中国电池工业协会副理事长单位。

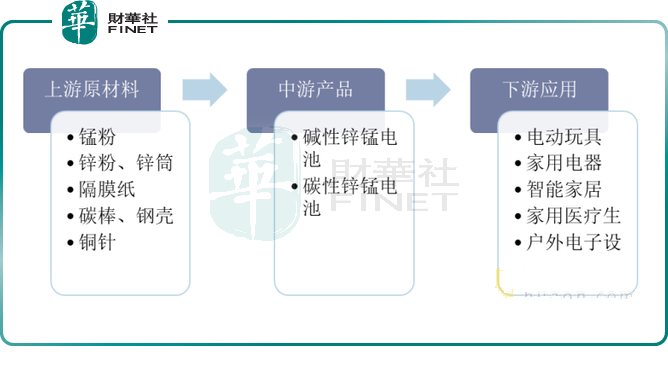

公司主要从事高性能、环保锌锰电池的研发、生产和销售,产品以碱性电池为主,兼有碳性电池,产品的下游是家用电器、电动玩具、智能家居用品、家用医疗健康电子仪器、新型消费电子、无线安防设备、户外电子设备、无线通讯设备、应急照明等多个领域。

这个锌锰电池俗称干电池,是以二氧化锰为正极,锌为负极,进行氧化还原反应产生电流的一次电池。虽然都是电池范畴,但此电池非彼电池,干电池与动力电池的差别挺大,前者主要用于在小型的电器工具,比如遥控器、手电筒,后者却是应用于新能源汽车、储能等领域,成本不同、含金量不同,造成了在资本市场的估值不同。

01海外市场过度依赖

野马电池对海外市场过度依赖是其目前的掣肘之一。

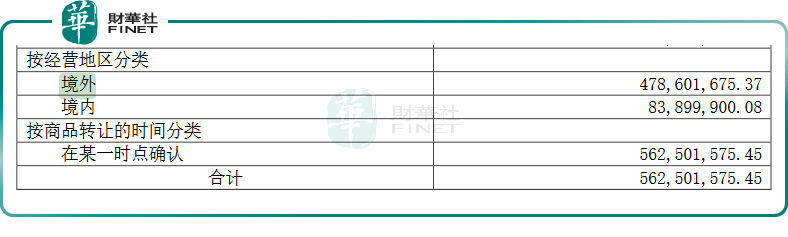

2021年中报显示,其境外收入为4.79亿元,境内收入为0.84亿元,境外收入占比高达85%,

海外主要客户均为国际知名连锁商业企业、国际知名电子设备生产厂商和大型贸易商。

疫情当下,这让海外市场蒙上了一层不确定性,如果一旦疫情恶化,野马电池的海外业务是否还能顺利展开,这确实是个不得不直面的问题,如果海外业务受损,那么整个营收将会出现崩塌式的下滑。

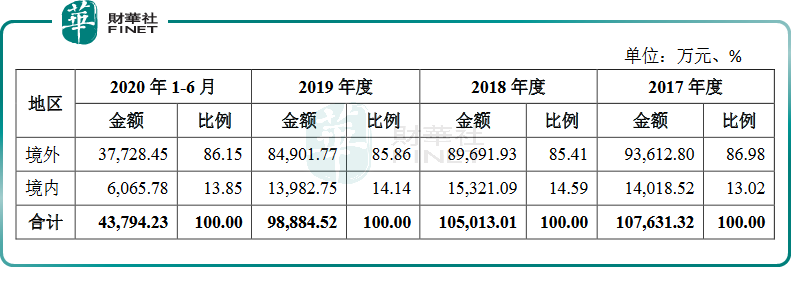

对海外市场的依赖由来已久,招股书显示,2017年至2020上半年年,野马电池境外收入占主营业务收入的比例分别为86.98%、85.41%和 85.86%、86.15%,其中境外收入的55.19%来源于欧洲区域,北美洲占比24.53%,港澳台占比14.2%。近几年来,国内销售收入占比均在15%以下。招股书数据如下表所示:

关于对海外市场的过度依赖,野马电池也是心知肚明的,在招股书中自述“目前中国市场南孚电池占据了重要地位,公司产品主要以出口为主,在出口领域,公司的主要竞争对手为宁波中银、长虹能源、浙江恒威及广东力王等少数企业。”

在国内市场,南孚电池是领头羊,因此,境内的业务进展的不如境外的顺利。

02低附加值&毛利低

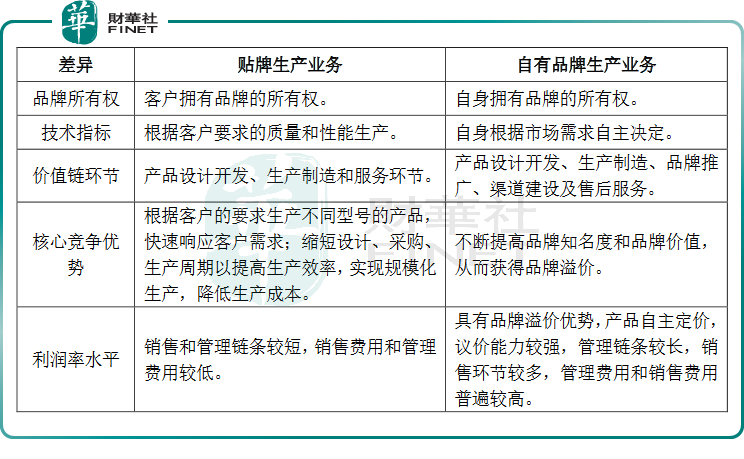

2021中报显示,野马电池的国外市场销售主要向国际知名商业连锁企业、国际知名电子设备生产厂商和大型贸易商等客户贴牌销售,同时公司还有少量的自有品牌业务。

这里的贴牌销售正是大家平时所说的代加工,类似德赛电池的封装业务,都是低附加值的行业,造成公司的毛利水平较低。

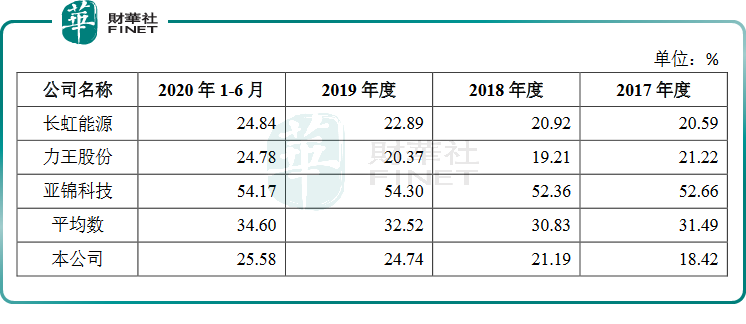

招股书显示,野马电池2017-2020上半年的毛利率与公司的竞争对手的毛利水平进行对比,野马电池的毛利率是在各个年度均是低于行业平均数值的,具体如下表所示:

由上表我们可以看出,野马电池的毛利率是低于行业的平均数的,这就说明其盈利空间比较狭窄,需要靠走量来实现营收的跨越。

但话又说回来,单就野马电池的自身毛利来看,站在时间维度比较,2017-2020的毛利率是逐渐升高的,说明公司在有意识调整业务、控制成本。

贴牌业务占比过高则是野马电池目前的第二大掣肘。

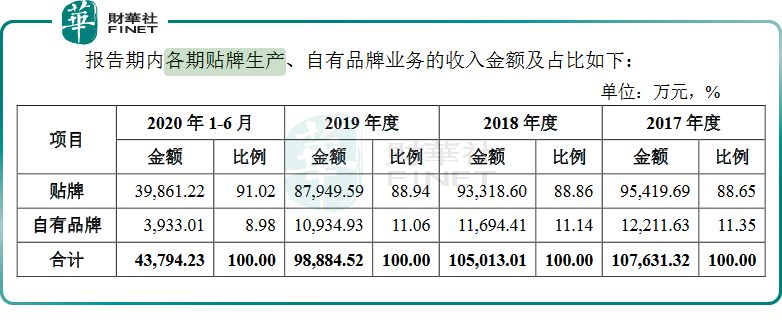

招股书显示,自2017至2020上半年,公司的贴牌业务(代加工业务)占比分别为88.65%、88.86%、88.94%、91.02%,一直保持在较高的水平。

公司的毛利较低与贴牌业务在营收占比过高息息相关,相比贴牌业务,自有品牌业务具有品牌溢价优势,产品自主定价,议价能力较强。

比较鸡肋的是,在贴牌过程中,野马电池根据客户的要求,利用自身技术生产出相关产品,客户不提供技术和服务,采购野马电池生产的锌锰电池产品后,却以客户的品牌名义对外销售。在整个贴牌过程中,原材料采购、产品生产、技术标准应用、产品质量控制、产品包装和运输等各个环节全部由野马自主完成,相关费用由野马承担,公司与贴牌客户的合作是一种买断式的购销业务。

这两大业务的对比具体如下表所示:

海外市场占比过高,同时贴牌业务占比过高,将这二者联系在一起,这就说明野马电池在境外市场的话语权并不强,没啥“讨价还价”的盈利空间拓展的可能性。

03锌锰电池行业现状与竞争格局

我们先来看看锌锰电池行业的产业链。

锌锰电池行业的上游供应商主要为电解二氧化锰粉、锌粉、隔离纸、钢壳、碳棒、锌筒和铜针等生产制造企业,锌锰电池生产所需最主要的金属原料为锌粉和电解二氧化锰粉。根据电解液和电极结构的不同,锌锰电池主要分为碳性锌锰电池和碱性锌锰电池,下游客户主要是电动玩具、家用电器等,具体如下图所示:

我国作为全球最大的锌锰电池生产基地,同时也是全球最大的锌锰电池出口国,海外市场是中国锌锰电池行业最重要的市场。我国锌锰电池出口量远大于进口量,据统计,截至2021年1-7月我国锌锰电池进口量为7.5亿个,同比增长0.66%,出口量为162.61亿个,同比增长3.86%。

据中国电池工业协会统计数据显示,2018年,我国干电池产量为408.2亿只;2019年,在碱性电池产量持续提升的带动下,干电池产量提升至449.1亿只。2020年上半年,受新冠疫情影响,部分干电池企业停工停产对我国干电池制造业产生一定的负面影响,总产量约为414.1亿只。

从行业数据来看,干电池行业的前景是明朗的,处于上升期。但也夹杂着激烈的竞争,能否在竞争中提高自己的市场占有率是关键,打出自家的品牌更是关键中的关键。

虎头电池、中银电池、南孚电池是国内干电池第一梯队,分别为国内干电池前三强,虎头电池的年销量在60亿支以上,中银电池2020年的出口量达到了34亿支,也是对出口依赖度比较高,南孚电池的销量在20亿支以上。

蹊跷的是,这三家公司至今都没有登陆A股。南孚电池即使登陆新三板也是通过借壳亚锦科技才实现的,亚锦科技在完成资产重组后,南孚电池成为其控股子公司,但总体看,其在资本市场表现得不温不火。多次易主后,近期又被安德利(603031.SH)盯上了,安德利9月发布公告称,其正在筹划购买宁波亚丰持有的亚锦科技36%的股权。

这么一看,野马电池能够登陆资本市场确实值得珍惜。但论产量,野马电池只能算是处于第二梯队,公司在2019年的全年产量为12.11亿支,2020年1-6月的锌锰电池产量为6亿支;位于第二梯队的另一家公司恒威电池在2020全年的锌锰电池产量为9.02亿支,恒威电池在8月27日获得创业板过会,也将登陆资本市场。

综述可以看出,野马电池目前的经营模式是低附加值的代加工路线,并且对海外市场依赖度高导致其盈利的不确定性增加,且在行业内产销量份额占比也没有位于前列,这或许就是野马电池自近期跌跌不休的原因所在,野马电池如果能够在自营品牌道路上加大步伐,不失为“转危为安”的一条路径。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)