今年以来,芯片、元器件、晶圆代工价格多番上涨,位于产业链更上游的半导体硅片也处于供不应求的状态,部分规格的产品价格也随之上调。

而这对于国产半导体硅片龙头沪硅产业(688126.SH)来说是一个好消息,公司或许有望借此机会实现真正的盈利,摆脱“不赚钱”的名声。

上市以来股价涨2倍,大基金一期暴赚

沪硅产业于2015年由上海国盛(集团)有限公司、国家集成电路产业投资基金股份有限公司(以下简称大基金一期)等出资成立。2021年半年报显示,该上市公司没有实际控制人,大基金一期和上海国盛的持股占总股本的比例均为22.86%,并列为第一大股东。

沪硅产业是控股型公司,主要专注于硅材料行业投资。目前是中国大陆规模最大的半导体硅片制造企业之一,也是中国大陆率先实现300mm半导体硅片规模化生产和销售的企业。

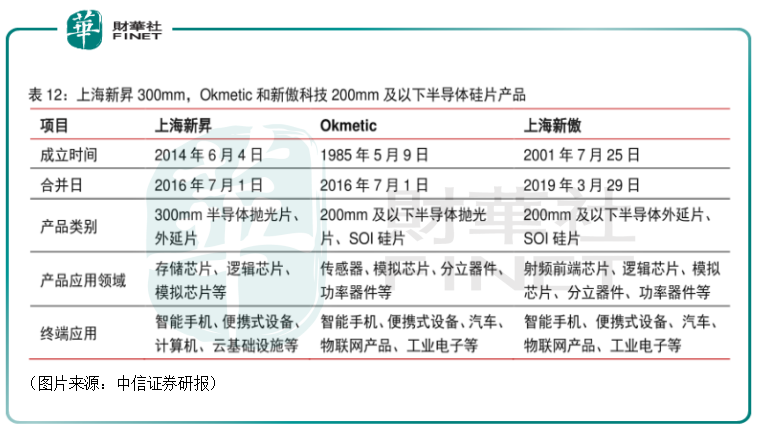

2016年,该公司收购并控股芬兰的Okmetic以及上海新昇;2019年3月,沪硅产业完成新傲科技的控股。公司大硅片的研发、生产、销售分别由这三家子公司实际展开。

旗下的产品类型涵盖300mm抛光片及外延片、200mm及以下抛光片、外延片及SOI硅片。

据悉,单晶硅锭经过切割、研磨和抛光处理后就得到了抛光片。抛光片可直接用于制作半导体器件,广泛应用于存储芯片与功率器件等,也可作为外延片、SOI硅片的衬底材料。

抛光片经过外延生长形成外延片。外延片常在CMOS电路中使用,如通用处理器芯片、图形处理器芯片等;此外,在低电阻率的硅衬底上外延生长一层高电阻率的外延层,应用于二极管、IGBT等功率器件的制造。总的来看,外延片在工业电子、汽车电子等领域使用比较广泛。

而抛光片经过氧化、键合或离子注入等工艺处理后形成SOI硅片。SOI硅片适合应用在要求耐高压、耐恶劣环境、低功耗、集成度高的芯片上,如射频前端芯片、功率器件、汽车电子、传感器以及星载芯片等。

Okmetic、上海新昇、新傲科技三家子公司具体生产的产品如下图所示。

2020年4月,沪硅产业正式登陆科创板。上市之初,公司的股价(前复权)一度飙涨至69元/股,此后出现回调,至9月30日收盘,该股的股价为28.66元/股,总市值为710.84亿元。

经统计,上市至今,沪硅产业股价(前复权)仍累涨了2倍。

由此来看,持有5.67亿股沪硅产业的大基金一期算是大赚了一笔。

国产半导体硅片龙头“不赚钱”?

虽然上市后的股价表现不错,但是有国产半导体硅片龙头之称的沪硅产业在业绩表现上还是引起了一些投资者的质疑。

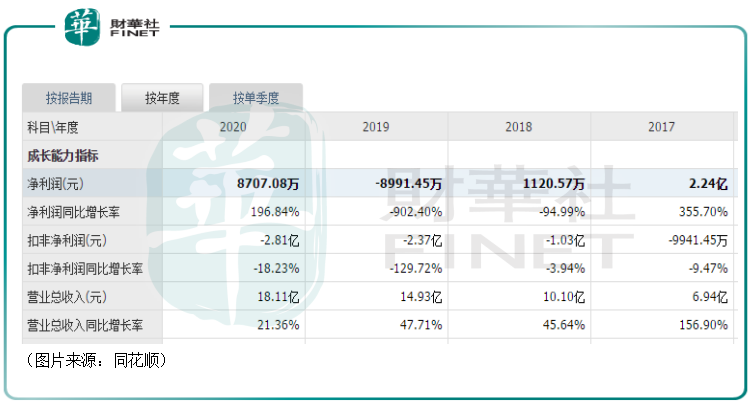

数据显示,该公司的营收在持续增长,但是其归母净利润的表现并不稳定,2017年尚且实现了2.24亿元的归母净利润,2018年就大幅下滑到了1120.57万元,2019年更是亏损了8991.45万元。不过,这个指标此后开始回暖,2020年,沪硅产业的归母净利润同比增长196.84%至8707.08万元,今年上半年则同比增长227.48%至1.05亿元。

与归母净利润相比引起更多关注的其实是沪硅产业的扣非净利润。近些年来,该公司的扣非净利润一直是负的,且亏损呈现出加重的趋势。2021年上半年情况稍好,扣非净利润亏损了7652.63万元,比去年同期要少亏一些。

众所周知,相较于归母净利润而言,扣非净利润更能反映一家公司业务的真实盈利能力。因此,有一些投资者说沪硅产业的主业其实没有真正赚到钱,归母净利润之所以在大多数年份维持正数主要是因为政府补助等非经常性损益项目。

就原因而言,沪硅产业的扣非净利润出现亏损有许多因素导致。

例如,2019年扣非净利润出现亏损主要是受行业景气度影响,当年上海新昇300mm硅片产能利用率较低,同时,公司采取“逆周期经营”的策略300mm硅片持续扩产,生产线机器设备大量转固产生的折旧费用大幅增加。

而2020年扣非净利润亏损主要是由于公司300mm半导体硅片业务仍处于产能爬坡阶段,固定成本持续增加,同时公司始终保持对于300mm半导体硅片研发的高投入导致研发费用较上年同期增幅较大所致。

行业高景气,国产替代值得期待

值得注意的是,虽然沪硅产业的扣非净利润指标表现不尽如人意,但是不少研究机构依然看好公司的发展前景,这主要是因为半导体产业的高景气以及行业内兴起的国产替代风潮。

根据SEMI统计,2015年至2020年间,全球半导体硅片(不含SOI)销售额从71.5亿美元上升至111.7亿美元,年均复合增长率达9.3%。而同期内,中国大陆半导体硅片销售额从4.3亿美元上升至13.4亿美元,年均复合增长率高达25.5%,远高于同期全球半导体硅片的年均复合增长率。

2015年至2020年间,全球SOI硅片市场销售额从4.3亿美元增长至10.3亿美元,年均复合增长率19.1%。虽然目前的市场规模还比较小,但是基于SOI硅片高性能和低功耗的优势,在5G时代SOI市场的增长率远高于普通硅片市场的增长率。

展望未来,受益于5G通信、物联网、人工智能、云计算、大数据等技术的快速发展和规模化应用,智能手机、便携式设备、物联网产品、云基础设施、汽车电子等下游终端的芯片需求快速增长。在全球芯片制造企业不断扩张的市场背景下,作为芯片制造的关键原材料,半导体硅片的市场需求量有望出现大幅增加。

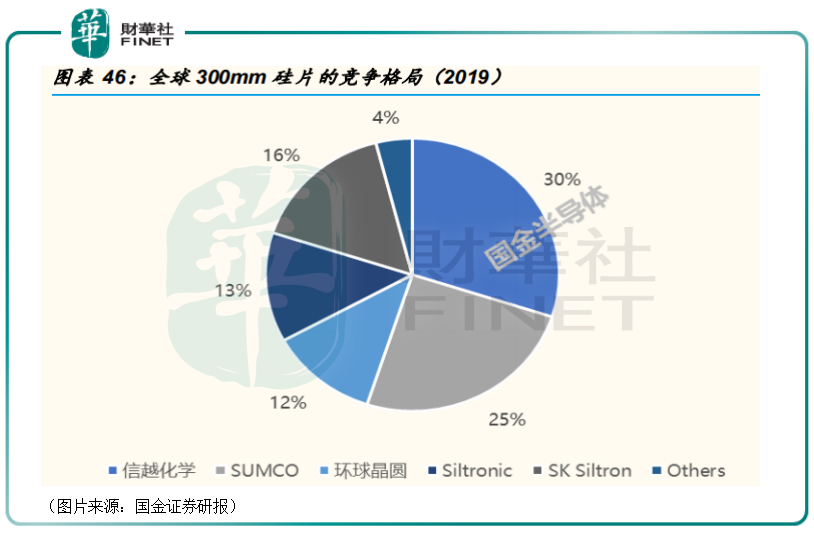

不过,从全球半导体硅片行业市场集中度很高,主要被日本、德国、韩国、中国台湾等国家和地区的知名企业占据,前五大厂商合计市场份额达93%。其中,日本信越化学市和SUMCO合计份额超过一半。

值得注意的是,硅片尺寸越大,在单片硅片上制造的芯片数量就越多,单位芯片的成本随之降低。同时,尺寸越大相对而言硅片边缘的损失会越小,有利于进一步降低芯片的成本。因此,半导体硅片正在不断向大尺寸的方向发展。

目前,以尺寸划分,半导体硅片的尺寸(以直径计算)主要有50mm(2英寸)、75mm(3英寸)、100mm(4英寸)、150mm(6英寸)、200mm(8英寸)与300mm(12英寸)等规格。

现状则是大陆硅片生产150mm、200mm较多,300mm硅片主要被国外垄断,前五的公司占比高达96%,其中信越化学占比30%,SUMCO占比25%,SK Siltron占比16%,环球晶圆占比12%,Siltronic占比13%。

为了解决半导体产业被人“卡脖子”的问题,国产替代是一个主流趋势。

而沪硅产业旗下的上海新昇作为中国大陆率先实现300mm硅片规模化销售的企业,已经于2018年打破了300mm半导体硅片国产化率几乎为0%的局面。

数据显示,截止2021年上半年年末,沪硅产业的子公司上海新昇300mm半导体硅片产能已达到25万片/月,2021年底实现30万片/月的产能目标;子公司新傲科技和Okmetic200mm及以下抛光片、外延片合计产能超过40万片/月;子公司新傲科技和Okmetic200mm及以下SOI硅片合计产能超过5万片/月。

总体来看,虽然沪硅产业的扣非净利润目前还处于亏损状态,但是受益于行业高景气和国产替代的推进,该公司或许离真正赚到钱不远了。

作者:明羲

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)